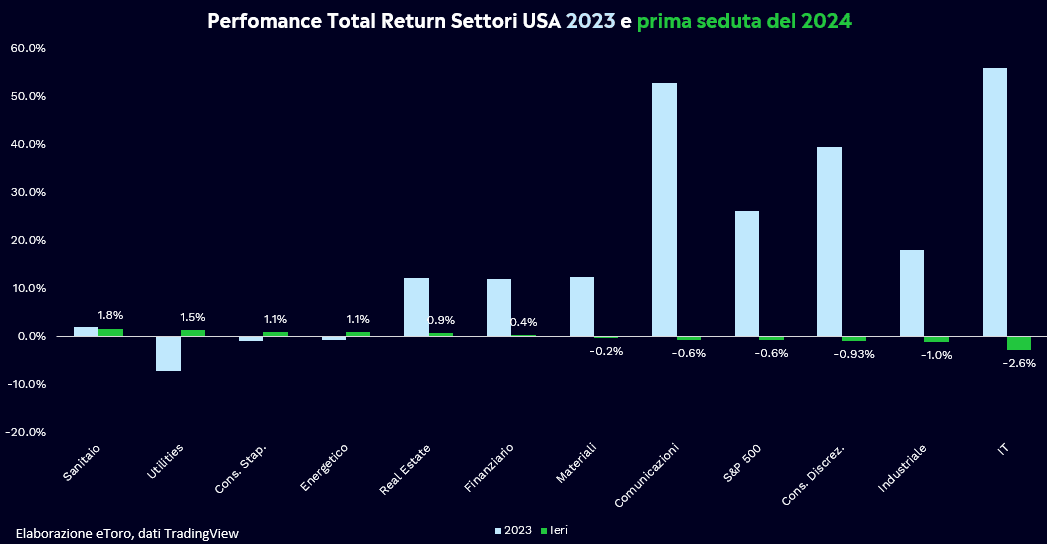

Dopo un eclatante 2023 il primo giorno di negoziazione del nuovo anno ha sofferto una sorta di postumi di una sbornia di Capodanno, con i principali listini azionari che hanno subito un lieve calo. Negli Stati Uniti la leadership si è concentrata su settori difensivi, tra cui il sanitario (XLV +1,76%), i servizi di pubblica utilità (XLU +1,45%), i beni di consumo di prima necessità (XLP +1,12%) e l’energia (XLE +1,07%). Al contrario, la tecnologia (XLK) ha registrato la performance peggiore, con un calo di circa il 2,5%.

La debolezza macroeconomica e la stanchezza dopo nove settimane consecutive di guadagni hanno innescato alcune vendite. Non essendoci catalizzatori significativi per guidare una mossa di risk-off, si può considerare l’azione di ieri come una potenziale presa di profitto dopo un mese di forti performance. I ciclici, che hanno sovraperformato i difensivi del 30% nel 2023, potrebbero rappresentare una fonte di ricompensa per il rischio. La marcata rotazione tra titoli tecnologici e value, così come tra vincitori e perdenti del 2023, si sta manifestando in modo precoce e deciso, riflettendo la visione anticipata per l’intero anno. Aziende come Moderna, Pfizer e Dollar General hanno registrato forti guadagni oggi, nonostante fossero tra i primi cinque perdenti dello S&P 500 lo scorso anno. D’altra parte, aziende come AMD e Royal Caribbean Cruise hanno subito una flessione, dopo essersi distinte positivamente nel 2023.

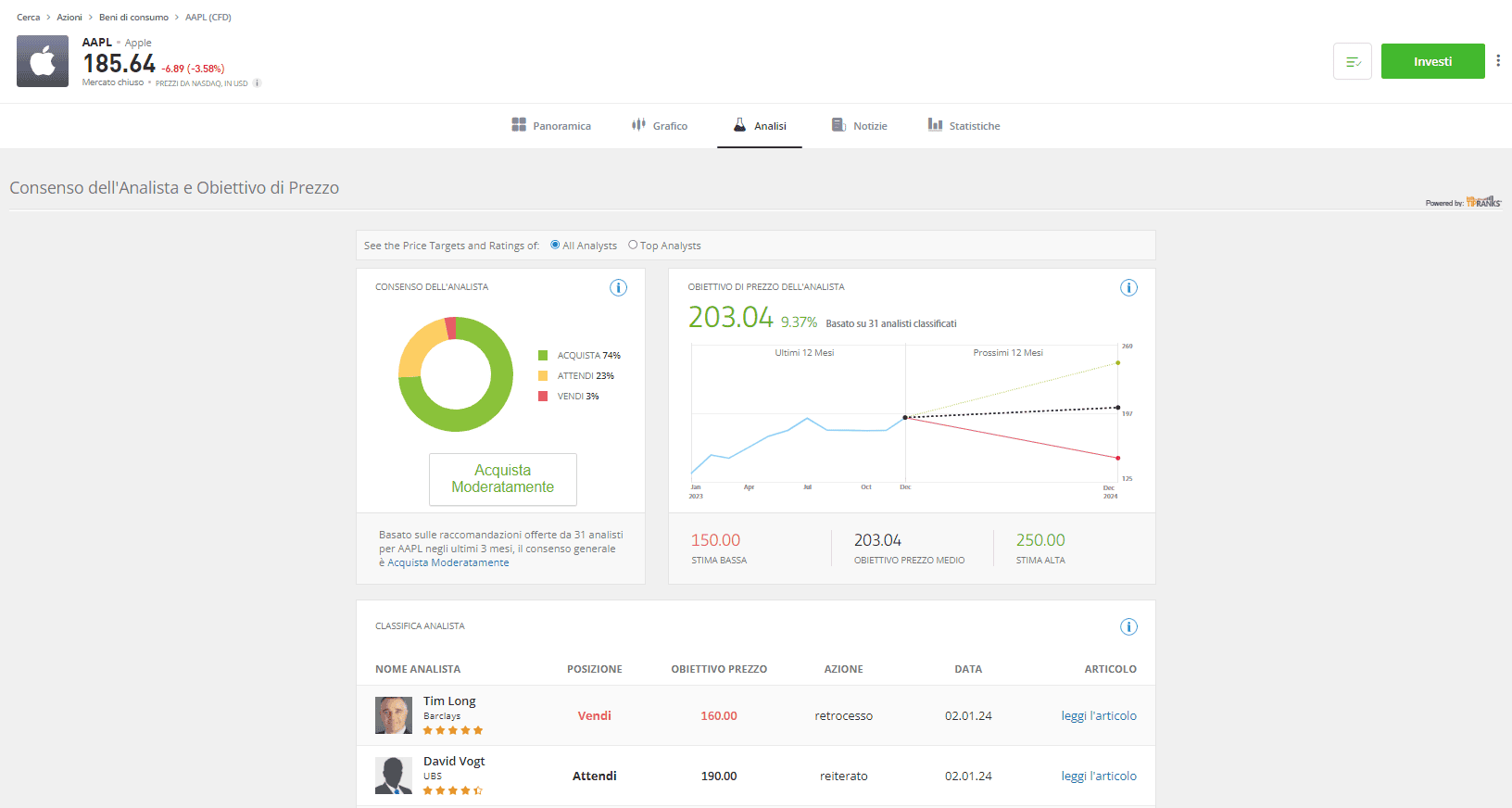

Le azioni di Apple, la prima società per capitalizzazione di mercato al mondo, hanno perso circa il 3,6%, ovvero quasi 107 miliardi di dollari di capitalizzazione di mercato, a seguito del declassamento da parte di Barclays a “Sottopeso” a causa di preoccupazioni sulla domanda di iPhone. Questa perdita equivale all’intero valore di mercato di Enel, la prima azienda italiana per capitalizzazione, stimato oggi a circa 74 miliardi di dollari.

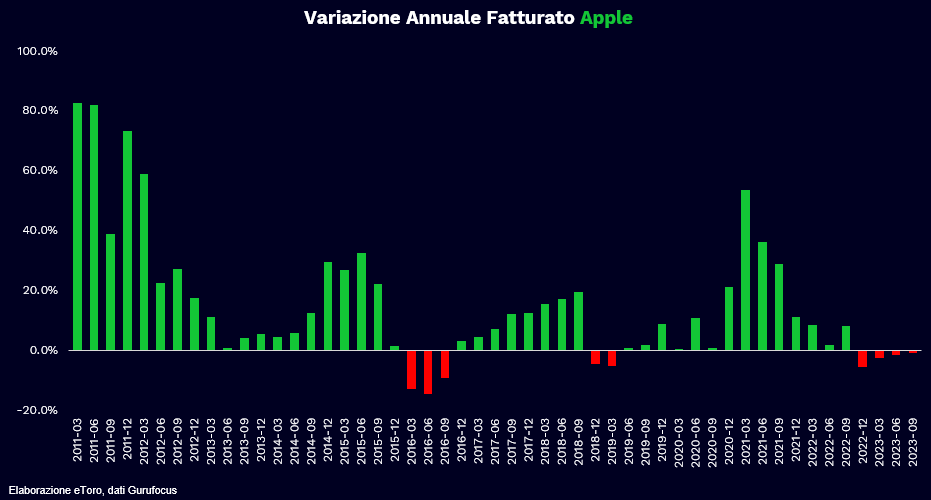

Il titolo di Cupertino ha registrato un’impennata del 48,2% nel 2023, quasi il doppio del guadagno del 24,2% dell’indice S&P 500, anche se i ricavi di ogni trimestre dell’anno fiscale 2023 fino a settembre sono stati inferiori a quelli di un anno fa.

Dopo il giudizio di Sell da parte di LightShed Partners, Barclays è ora uno dei 31 analisti che negli ultimi 3 mesi hanno espresso giudizio ribassista sul titolo Apple, mentre il 74% resta ancora rialzista e il 23% neutrale. Il target price di Barclays di 160 dollari è del 21% inferiore all’obiettivo medio di 203,04 dollari.

La prima sessione di trading dell’anno è stata caratterizzata anche da una riduzione delle aspettative di taglio dei tassi nel 2024, con i rendimenti obbligazionari in rialzo e il rendimento del Treasury decennale intorno al 3,94%.

Oggi, gli Stati Uniti saranno al centro dell’attenzione con diversi eventi di rilievo. Alle 16:00 saranno pubblicati l’ISM manifatturiero e i dati JOLT sull’occupazione. Il consenso suggerisce un modesto aumento dell’ISM, sebbene il dato previsto sia ancora inferiore a 50, indicando una contrazione nell’industria manifatturiera. Riguardo al rapporto sull’occupazione di venerdì, i dati JOLT saranno fondamentali per valutare la salute del mercato del lavoro. I dati di ottobre hanno evidenziato un certo raffreddamento, e un risultato positivo fornirebbe un certo conforto alla Federal Reserve.

Alle 20:00, saranno pubblicati i verbali del FOMC (Federal Open Market Committee). È essenziale monitorare se alcuni partecipanti abbiano manifestato maggiori preoccupazioni per il recente allentamento delle condizioni finanziarie rispetto a quanto indicato dal presidente Powell. Questa analisi potrebbe offrire chiarezza sulla direzione futura delle politiche monetarie.

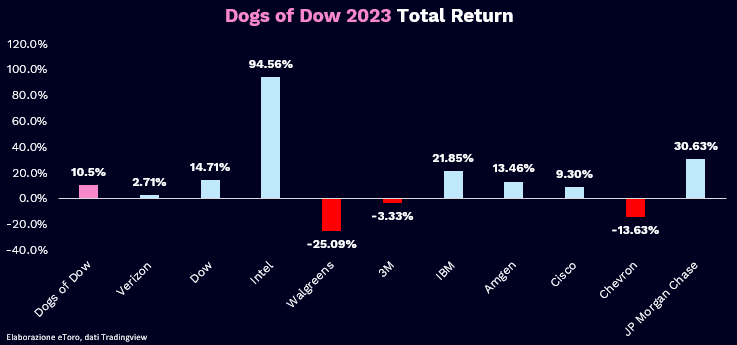

Intanto ieri ha preso il via il nuovo portafoglio Dogs of Dow. Questa metodologia si focalizza sull’acquisto di azioni delle società facenti parte dell’indice Dow Jones Industrial Average (DJIA) con i rendimenti da dividendo più elevati. L’idea alla base è che tali azioni, caratterizzate da dividendi più alti, possano essere sottovalutate dal mercato, offrendo potenzialmente opportunità di rendimento interessanti. La strategia è di natura passiva, poiché le azioni vengono mantenute fino al successivo riequilibrio programmato per l’anno successivo. L’obiettivo è beneficiare sia dei rendimenti dei dividendi che di eventuali guadagni di capitale.

Nel corso del 2023, la strategia ha generato un rendimento positivo, offrendo agli investitori un ritorno complessivo di dividendi appena superiore al 10%. Nonostante il contributo positivo di Intel, con un ritorno di circa il 95%, il rendimento complessivo del portafoglio è stato frenato dal -25% di Walgreens.

Per il 2024 i 10 titolo del portafoglio sono i seguenti:

Con l’uscita di Intel e JPMorgan dal portafoglio, due nuovi titoli sono pronti a fare il loro rientro, dopo un anno di sfide nel 2023. Il primo, Coca-Cola, ritorna nel gruppo dopo un periodo di assenza di un anno. Nel 2022, la preferenza per i titoli di consumo di base ha lasciato spazio a preoccupazioni sulla loro capacità di resistere alle pressioni inflazionistiche e mantenere la disciplina dei costi. Inoltre, con la speranza di un ritorno a un ambiente di crescita più rapida, settori come la tecnologia hanno guadagnato maggior attrattiva, a discapito del business affidabile ma maturo di Coca-Cola, che ha chiuso l’anno con un calo di circa l’8%.

Analogamente, Johnson & Johnson ha perso terreno a causa della riduzione della sua portata. Lo scorporo di successo del business dei prodotti sanitari di consumo Kenvue ha lasciato a J&J le sue unità farmaceutiche e di dispositivi medici a maggiore crescita. Tuttavia, le persistenti preoccupazioni legate ai contenziosi dei prodotti a base di talco per bambini hanno frenato la società nonostante i modesti guadagni nel rendimento dei dividendi.

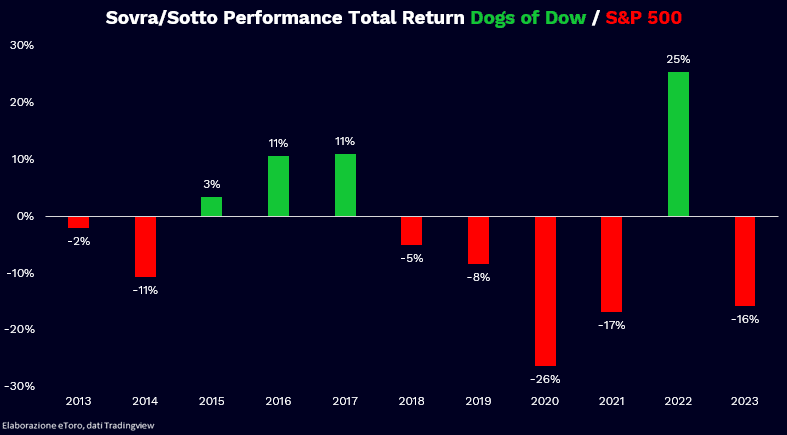

Negli ultimi anni, tuttavia, questa strategia sembra non aver premiato gli investitori pazienti e attenti ai dividendi. Dal 2013 il portafoglio Dogs of Dow ha generato un rendimento totale, inclusi i dividendi, medio del 11,7%, rispetto al 14,9% di ritorno dello S&P 500. Degli ultimi undici anni considerati, solamente in 4 (2015, 2016, 2017 e 2022) la strategia ha sovraperformato. L’attenzione prevalente alla crescita e le pressioni al rialzo dei rendimenti dei Treasury non hanno favorito le società maggiormente incentrate sui dividendi. Tuttavia, con l’ottimismo per il nuovo anno, è possibile che, con una maggiore attenzione, l’investimento focalizzato sui dividendi possa suscitare crescente interesse.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.