Gli ultimi sette giorni hanno visto un susseguirsi di eventi di rilievo, con i mercati e la politica globale al centro della scena. Sul fronte finanziario, il Bitcoin ha toccato nuovi massimi storici, mentre gli indici principali come lo S&P 500, il Nasdaq 100 e il tedesco DAX hanno raggiunto livelli record, segnalando una forte spinta rialzista. Contemporaneamente, le crisi politiche in Francia e Corea del Sud hanno attirato l’attenzione degli osservatori, mostrando l’instabilità in alcune delle principali economie mondiali. Da evidenziare poi l’eccezionale performance dello S&P 500, che sta registrando il miglior risultato dall’inizio del secolo, rafforzando la fiducia degli investitori in un contesto di continua evoluzione economica e geopolitica.

Performance, quella della passata settimana americana, tuttavia che ha mostrato una mancanza del supporto generalizzato che aveva caratterizzato le settimane recenti. L’indice S&P 500 equiponderato, che aveva sovraperformato quello ponderato per capitalizzazione nelle ultime tre settimane, ha invece chiuso in calo. Il rapporto tra i due indici ha registrato la flessione più marcata dalla settimana del 1° luglio, segnando un cambiamento significativo nel recente trend di mercato.

Ma cerchiamo di fare un po’ di ordine. La caduta del governo Barnier, conseguenza del voto di sfiducia, non ha provocato grandi scosse sui mercati finanziari francesi. La pronta rassicurazione del presidente Macron, che ha escluso le dimissioni e annunciato l’intenzione di nominare un nuovo governo tecnico, ha dissipato per ora il rischio di una crisi economica immediata. L’indice azionario CAC 40 ha chiuso la settimana con un balzo del +2,65%, segnando una delle migliori performance settimanali dalla fine di settembre. Tuttavia, l’insolita alleanza tra estrema destra e sinistra che ha portato alla crisi politica non promette nulla di positivo per la stabilità del Paese. Il limbo politico francese, unito alla crescente debolezza dell’asse franco-tedesco, rappresenta un serio ostacolo per l’avanzamento dell’Unione Europea.

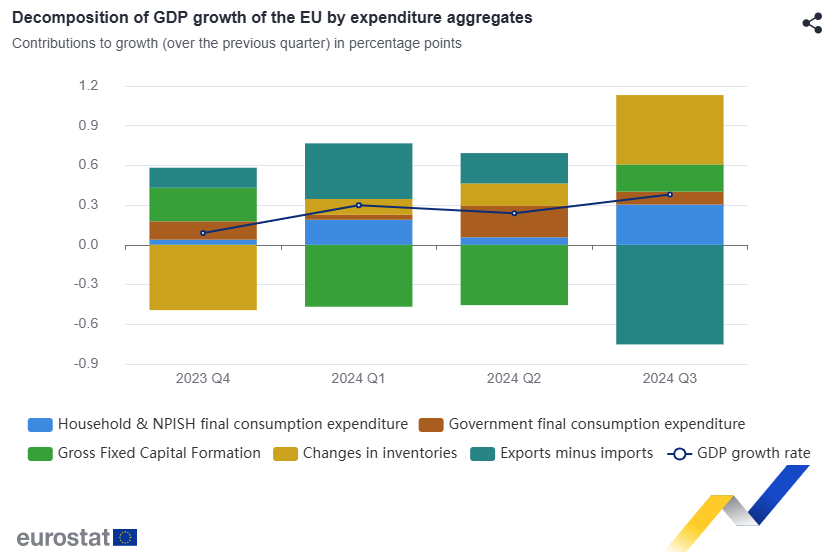

Guardando ai dati macroeconomici, l’UE ha registrato un’accelerazione del PIL nel terzo trimestre. La crescita destagionalizzata è salita dello 0,4% rispetto al trimestre precedente, raddoppiando il ritmo del secondo trimestre (+0,2%). Su base annua, l’area dell’euro è cresciuta dello 0,9%, mentre l’intera UE ha segnato un +1,0%. Tuttavia, questi numeri impallidiscono rispetto a quelli degli Stati Uniti, dove la crescita trimestrale è stata del +0,7% e l’espansione annua ha raggiunto il 2,7%, evidenziando un ritmo di recupero economico decisamente più robusto. In Europa, l’accelerazione del PIL riflette un incremento della domanda interna, trainata da consumi e investimenti. Tuttavia, la contrazione delle esportazioni nell’area dell’euro (-1,5%) mette in evidenza la vulnerabilità dell’economia europea alle condizioni globali. Nonostante una stabilità dell’occupazione e segnali di maggiore produttività offrano una base solida, mantenere questo slancio sarà cruciale per garantire una crescita sostenibile nei prossimi trimestri.

Nel frattempo, l’Italia sembra trarre vantaggio dalle turbolenze politiche francesi, come dimostrato dall’andamento dello spread. La percezione di una maggiore stabilità politica rispetto agli altri grandi Paesi europei sta rafforzando la fiducia degli investitori nel debito italiano.

Oltreoceano, il tanto atteso rapporto sul mercato del lavoro statunitense, pubblicato venerdì, ha offerto un quadro equilibrato: abbastanza positivo da rassicurare sulla solidità economica, ma non così forte da alimentare timori di un’inversione della politica monetaria espansiva. Sono stati creati 227.000 nuovi posti di lavoro, con un lieve aumento del tasso di disoccupazione al 4,2%, accompagnato da un calo del tasso di partecipazione dal 62,6% al 62,5%. Questi dati rafforzano le aspettative per un taglio di 25 punti base da parte della Federal Reserve nella riunione di dicembre. Guardando al 2025, gli investitori ora prevedono ben tre tagli dei tassi, segnalando una prospettiva di ulteriori stimoli monetari a medio termine.

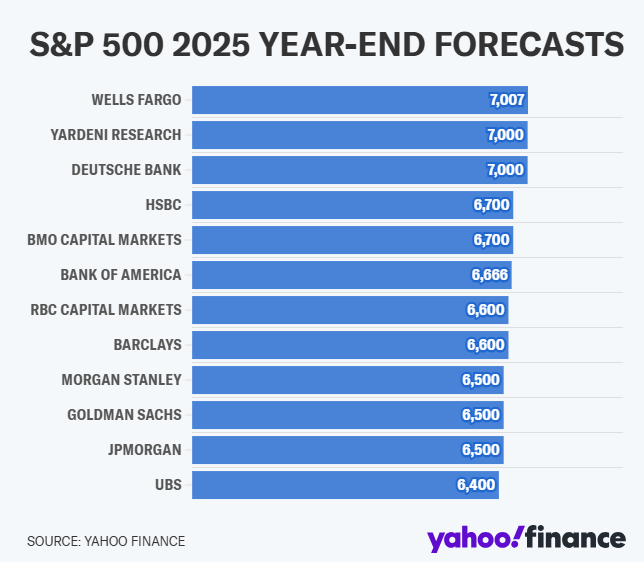

Nel frattempo, Wall Street guarda avanti con un ottimismo senza precedenti. Dopo aver sottostimato la crescita dello S&P 500 nel 2024, gli analisti stanno ora pubblicando previsioni rialziste per il 2025, riflettendo la crescente fiducia nei mercati azionari statunitensi e in una ripresa economica più vigorosa.

Avvicinandoci al 2025, l’economia statunitense si troverà di fronte a nuove sfide, mentre i mercati finanziari saranno chiamati a superare ulteriori “muri di preoccupazione”. Tra i principali rischi si collocano l’incertezza legata alle politiche della nuova amministrazione alla Casa Bianca. Cambiamenti in settori chiave come tariffe commerciali e immigrazione potrebbero influire sulla fiducia dei consumatori, sull’inflazione e sulla crescita economica complessiva. Un’eventuale escalation nei conflitti commerciali potrebbe inoltre amplificare la volatilità e aumentare l’incertezza globale. Nonostante ciò, è improbabile che le versioni più estreme di queste politiche vengano implementate, e l’impatto complessivo sull’economia potrebbe rimanere limitato. Dopo un altro anno solido per mercati e crescita economica, gli investitori dovrebbero prepararsi a navigare in un contesto caratterizzato da maggiore incertezza. Sia le politiche governative che le decisioni della Federal Reserve potrebbero generare venti contrari nel prossimo anno. Tuttavia, con un’economia che continua a mostrare una crescita solida, le oscillazioni di mercato rappresentano anche un’opportunità. Gli investitori attenti possono sfruttare la volatilità per rivedere le proprie strategie e posizionare al meglio i portafogli, bilanciando rischi e opportunità in un contesto di crescita economica sostenuta ma accompagnata da elevata incertezza.

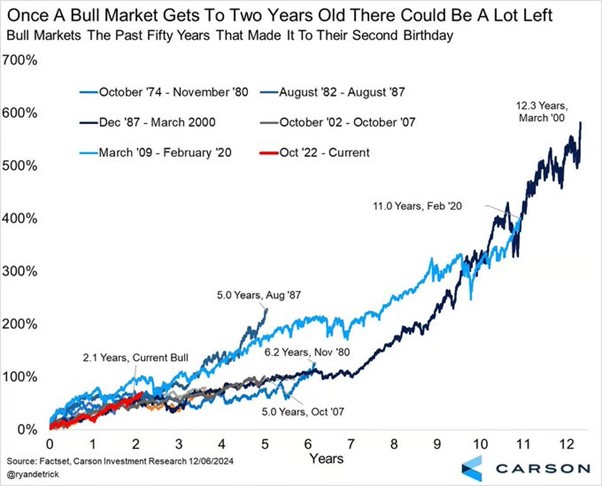

Alla fine, l’attuale mercato toro ha quasi 26 mesi di vita ed è ufficialmente in rialzo di oltre il 70%. Si noti che da 50 anni a questa parte, i mercati toro che sono arrivati a questo punto sono durati molti più anni in ogni singolo caso.

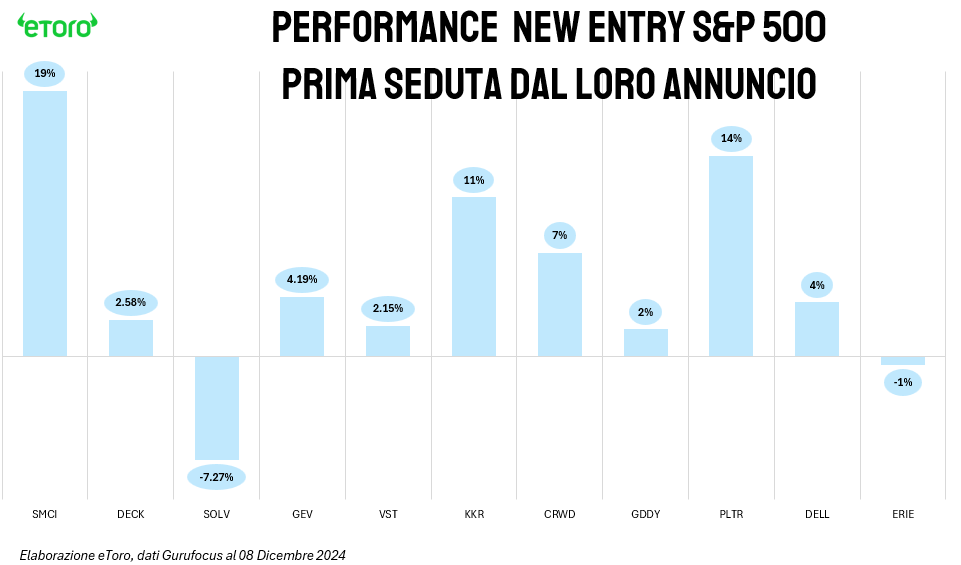

Lo S&P 500 si prepara al suo sesto ribilanciamento annuale. A partire dal 23 dicembre, Apollo Global (settore finanziario) e Workday (tecnologico) entreranno nell’indice, sostituendo Qorvo (tecnologico) e Amentum Holding (industriale). Guardando l’evoluzione dall’inizio dell’anno, il settore tecnologico si conferma leader per numero di ingressi netti, con 5 nuovi titoli aggiunti. In questa tornata, tuttavia, con un ingresso e un’uscita, il saldo per il comparto è neutrale. Seguono il settore delle utilities, che ha registrato un solo ingresso, e il settore finanziario, con 3 ingressi e 2 uscite.

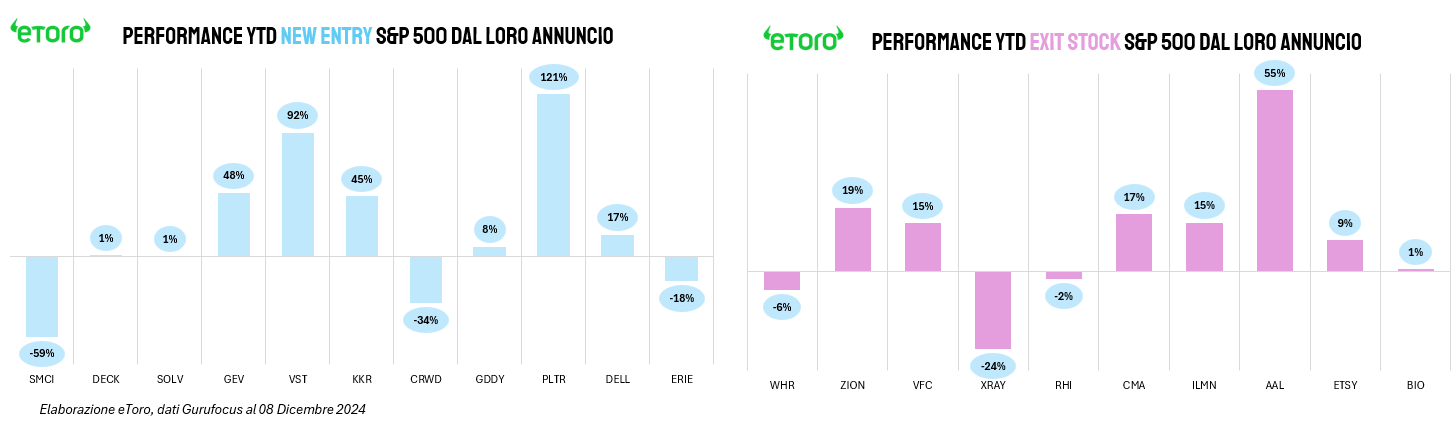

Analizzando i titoli inseriti nell’indice nel 2024, si nota che nella prima seduta successiva all’annuncio essi hanno registrato un aumento medio del +5%, con Super Micro Computer (SMCI) in testa grazie a un impressionante +19%. Solo due società, Solventum ed Erie Indemnity, hanno subito un calo nel giorno post-annuncio.

Tuttavia, le performance successive raccontano una storia diversa. Gli stessi titoli aggiunti hanno registrato un calo mediano del -8%, pesantemente influenzato dal -59% di SMCI. Al contrario, le azioni eliminate dall’indice, le cosiddette “exit stocks”, hanno sorpreso con un rialzo mediano del +12%, ribaltando le aspettative e offrendo un interessante spunto per strategie di investimento alternative.

La settimana entrante vedrà la BCE al centro dell’attenzione, con un probabile quarto taglio dei tassi dell’anno. Nonostante i recenti dati deboli e l’inflazione ormai allineata al target abbiano sollevato la possibilità di un taglio più aggressivo di 50 punti base, il consiglio direttivo dovrebbe optare per un approccio più cauto, scegliendo un taglio di 25 punti base. Tuttavia, potrebbe essere lasciata aperta la porta a interventi più significativi nei prossimi mesi, seguendo l’approccio “data dependent” tipico della BCE.

Negli Stati Uniti, l’attenzione sarà rivolta alla pubblicazione dell’indice dei prezzi al consumo di novembre, che offrirà indicazioni fondamentali sulla traiettoria dell’inflazione. Si prevede un leggero rallentamento dell’inflazione di fondo, una dinamica che supporterebbe le attese di un ulteriore taglio dei tassi da parte della Federal Reserve nella riunione di dicembre.

In Cina, i riflettori saranno puntati sulla Central Economic Work Conference, dove i massimi dirigenti definiranno le priorità economiche per il 2025. Le decisioni prese in questa sede saranno cruciali per comprendere le strategie di Pechino in un contesto di crescita moderata e sfide economiche globali. Una settimana quindi che si prospetta cruciale per la politica monetaria e le prospettive economiche globali, con investitori pronti a decifrare i segnali delle principali economie.