Mentre agosto continua a segnare temperature record e ondate di caldo spingono le persone alla ricerca di refrigerio, i mercati finanziari sembrano già aver subito un raffreddamento dopo il notevole rally osservato da marzo a luglio, che ha visto le temperature dello S&P 500 salire di quasi 19 gradi (+19%). Attualmente, l’S&P 500 è in calo di quasi il 5% in questo mese di agosto, registrando la sua terza settimana consecutiva in territorio negativo.

L’entusiasmo per un’economia resiliente, la moderazione dell’inflazione e l’intelligenza artificiale non ha perso vigore, ma è stato temperato dalle preoccupazioni legate alla situazione in Cina da un lato e dai rialzi dei rendimenti dei Treasury statunitensi dall’altro. Questa contrapposizione ha creato una dinamica sfidante che sta influenzando in modo significativo soprattutto l’Europa, al centro delle due correnti di area fredda. È rilevante notare che, considerando il periodo in cui i titoli azionari hanno toccato il loro punto più basso e i rendimenti dei titoli di lunga durata hanno raggiunto il loro picco massimo, un superamento dei nuovi massimi nei rendimenti decennali potrebbe fungere da segnale di avvertimento per una possibile correzione più profonda dei titoli. Tuttavia, se si dovesse riuscire a evitare una recessione grave, scenario più probabile in questa situazione, sembra improbabile trovare ragioni per i quali i mercati dovrebbero restituire i solidi guadagni accumulati dopo il ribasso dello scorso anno.

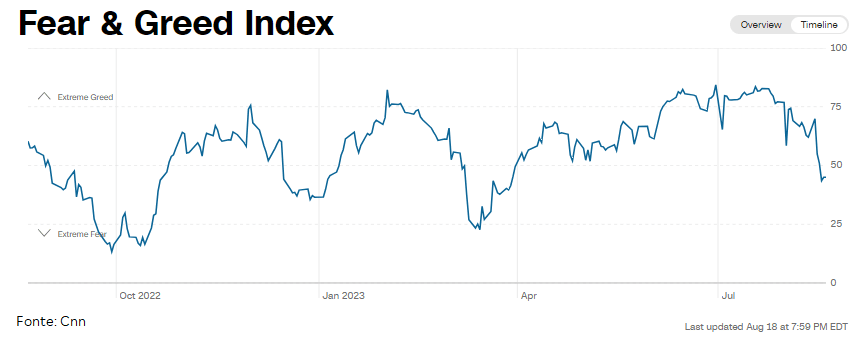

Mentre il mercato obbligazionario sta prospettando un futuro più incerto rispetto all’eccessivo ottimismo che caratterizzava i mercati, l’attuale fase di correzione potrebbe offrire un’opportunità di mediazione. Con l’eccessiva euforia sui mercati tornata a livelli neutrali.

Nonostante l’aumento dei rendimenti decennali negli Stati Uniti, non si è verificato un aumento corrispondente nei rendimenti a breve termine. Questa dinamica potrebbe suggerire che la Federal Reserve non sta cercando ulteriori aumenti dei tassi nel breve periodo, ma sta invece adottando una prospettiva di tassi elevati a lungo termine. In questa settimana, l’attenzione è incentrata sul discorso atteso del presidente della Fed, Jerome Powell, a Jackson Hole. È probabile che questo discorso contenga commenti focalizzati sull’impegno della Fed a mantenere l’inflazione sotto controllo e fornire ulteriori indicazioni sulla direzione futura delle politiche monetarie.

La settimana si apre con un annuncio da parte della Peoples Bank of China (PBoC), la banca centrale cinese, che ha deciso di effettuare un taglio del tasso di riferimento per i prestiti a un anno (LPR) di 10 punti base, portandolo al 3,45%. Questo intervento segue il taglio inaspettato del tasso di riferimento a medio termine effettuato dalla stessa banca la scorsa settimana. Mentre il taglio di oggi non è stato una completa sorpresa, poiché era atteso da parte del mercato, è stato leggermente inferiore alle previsioni di 15 punti base. Ciò che ha invece colto di sorpresa è stata la decisione di lasciare invariato il tasso LPR a cinque anni. Questa scelta potrebbe riflettere le preoccupazioni riguardo all’indebolimento dello yuan, che ha attraversato un periodo difficile. Un ulteriore allargamento dei differenziali di rendimento tra l’economia cinese e le altre principali economie potrebbe innescare vendite di yuan e potenziali fughe di capitali dal paese.

La settimana si presenta come un periodo cruciale per i mercati finanziari. Oltre all’atteso simposio di Jackson Hole, la pubblicazione anticipata degli indici PMI per le principali economie fornirà gli ultimi aggiornamenti sulla crescita economica. I dati di luglio avevano evidenziato segni di rallentamento nelle principali economie occidentali, suscitando l’attenzione degli investitori. Ancora più rilevanti saranno gli indici dei prezzi, che offriranno preziose indicazioni sull’evoluzione dell’inflazione in queste economie. Questo aspetto è particolarmente importante, dato che i dati PMI di luglio avevano rivelato una persistente pressione inflazionistica a livello globale.

Anche il vertice dei BRICS, che si terrà a Johannesburg in Sud Africa martedì, attirerà l’attenzione globale mentre il gruppo delle economie emergenti cerca di affermare la propria influenza sulla scena mondiale. Il vertice sarà seguito da vicino per i segnali di come i BRICS intendono rispondere alle crescenti sfide che l’economia globale deve affrontare e soprattutto su nuovi eventuali rumors sulla nuova possibile valuta, collegata all’oro quale risposta al dominio del dollaro statunitense. Il vertice potrebbe assistere alla prima espansione del blocco da quando è stato aggiunto il Sudafrica nel 2010. In cima alla lista dei potenziali candidati ci sono l’Indonesia e l’Arabia Saudita.

Con la stagione delle trimestrali ormai alla sua conclusione, la settimana vedrà tuttavia importanti pubblicazioni con nomi del calibro di Nvidia, Zoom, Lowe’s, Foot Locker e Snowflake.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.