Gli Stati Uniti, protagonisti nel bene e nel male dell’evoluzione dei mercati globali, stanno vivendo un periodo di resilienza straordinaria nel loro mercato del lavoro. Questa resilienza, unita ai commenti dei funzionari della Federal Reserve (FED) a favore del mantra ‘higher for longer’, e l’incertezza politica interna, hanno scatenato un’impressionante ondata di vendite a livello globale. Questo sell-off ha portato all’aumento dei rendimenti obbligazionari in tutto il mondo e alla diminuzione degli indici azionari. In aggiunta a ciò, il dollaro statunitense continua a rafforzarsi.

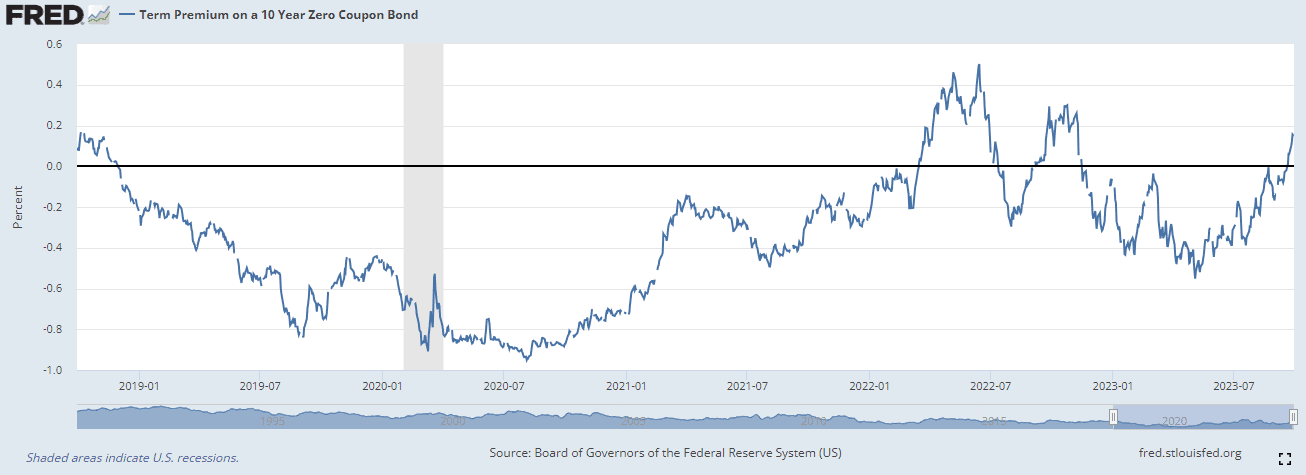

L’attuale incertezza ha innescato un aumento del premio al termine, che riflette preoccupazioni legate all’instabilità politica negli Stati Uniti (con l’ultimo sviluppo che ha visto la rimozione del repubblicano Kevin McCarthy dalla carica di Presidente della Camera), alla politica della Federal Reserve incentrata su tassi di interesse elevati per un periodo prolungato, nonché all’aumento dei livelli di debito e dei deficit in Europa. In Italia, lo Spread si mantiene attorno ai 200 punti, mentre negli Stati Uniti il premio al termine su un’obbligazione zero coupon a 10 anni è aumentato significativamente, entrando in territorio positivo a partire da settembre.

Ieri i tassi di interesse sono stati la narrativa principale, con il rendimento dei titoli del Tesoro a 10 anni che ha superato il 4,8% per la prima volta dalla metà del 2007. In Italia, la situazione non è migliore con il decennale che si avvicina sempre di più al preoccupante livello del 5%.

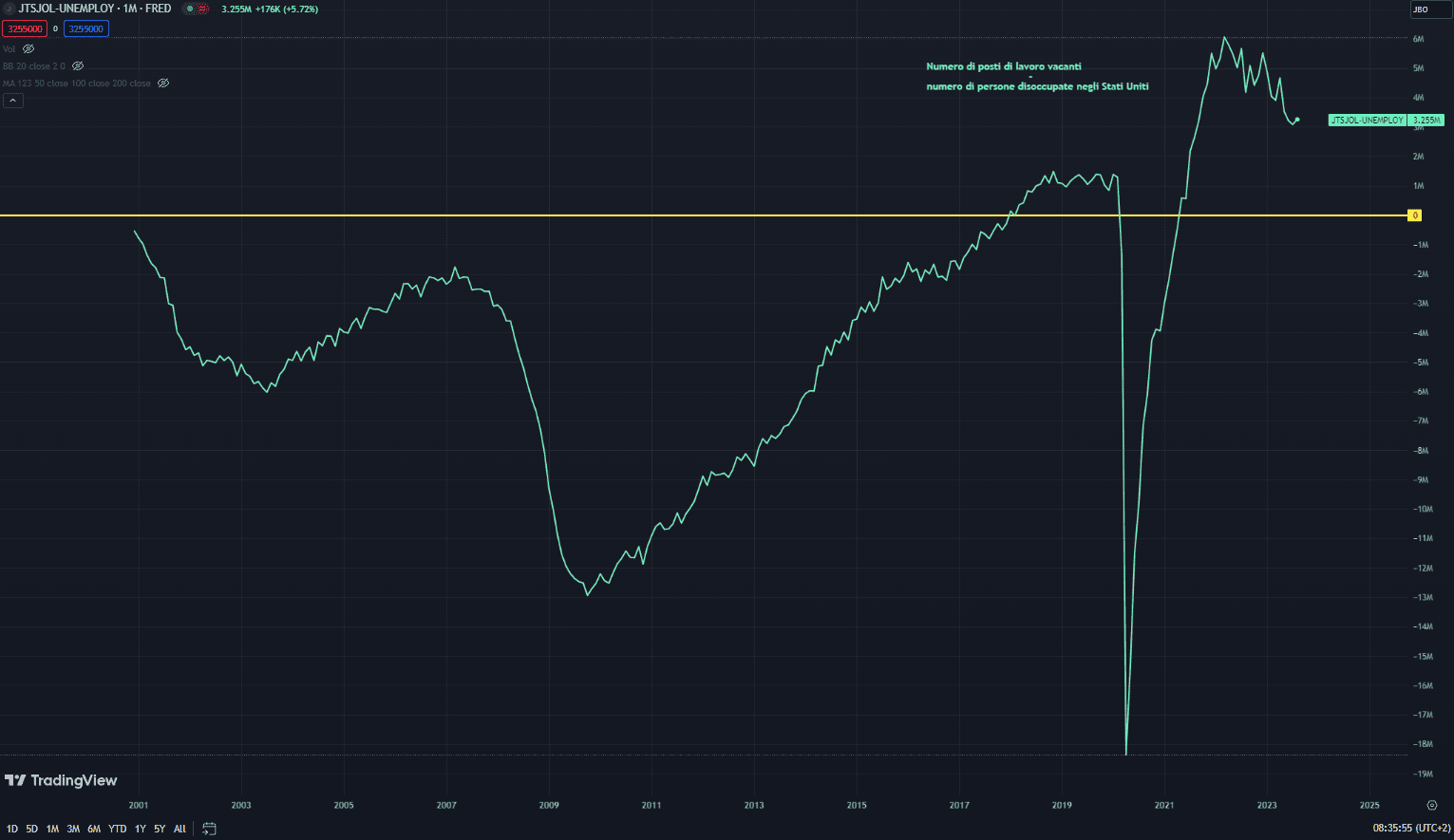

La recente pubblicazione del rapporto JOLTS, che cattura le dinamiche occupazionali, ha mostrato un notevole incremento delle opportunità di lavoro. Questo segnale indica una sorprendente resilienza nel mercato del lavoro. Le aperture di nuove posizioni di lavoro hanno superato le aspettative, raggiungendo quota 9,61 milioni (con una revisione al rialzo di luglio da 8,92 milioni a 8,83 milioni). Questi dati confermano la persistenza di condizioni di lavoro rigide.

Le assunzioni non hanno mostrato segni di rallentamento, mentre i licenziamenti rimangono stabili, mantenendosi al di sotto dei livelli pre-pandemici. L’incremento delle dimissioni volontarie suggerisce inoltre che la fiducia dei lavoratori nella possibilità di trovare nuove opportunità di lavoro rimane elevata. Questa situazione ha spinto al rialzo i rendimenti obbligazionari, riflettendo l’ansia che un mercato del lavoro forte possa prolungare ulteriormente la politica restrittiva della Federal Reserve. Nonostante i dati che indicano un moderato tasso di inflazione, i tassi di interesse continuano a salire. Si sospetta che il deficit crescente del bilancio federale stia esercitando una pressione al rialzo sui tassi, poiché i mercati anticipano un aumento dell’emissione di titoli del Tesoro per finanziare il governo. Mentre sia il presidente della Federal Reserve di Cleveland, Mester, che il presidente della Federal Reserve di Atlanta, Bostic, (da ricordare tuttavia come entrambi siano membri non votanti del FOMC nelle prossime decisioni) riconoscono che l’attuale inasprimento delle condizioni finanziarie potrebbe avere un impatto sulla crescita economica, nessuno dei due sembra eccessivamente preoccupato. Mester ha suggerito la possibilità di ulteriori aumenti dei tassi dei fondi federali quest’anno, seguiti da un periodo di stabilità per raccogliere ulteriori informazioni sull’economia e valutare gli effetti delle condizioni finanziarie più restrittive. Bostic, dal canto suo, ha dichiarato che la Federal Reserve ha ancora molto lavoro da fare per gestire l’inflazione e mira a mantenere i tassi di interesse elevati per un periodo prolungato, rassicurando che le imprese non dovrebbero subire impatti significativi al di là di quanto accadrebbe in un normale ciclo di restrizione monetaria.

Tuttavia, la rapidità con cui i rendimenti obbligazionari stanno aumentando comporta il rischio che qualcosa possa cedere. Gli investitori stanno già spostando i loro depositi dalle banche statunitensi, mentre i portafogli obbligazionari subiscono un impatto negativo. Il settore immobiliare commerciale è sotto pressione, aumentando le preoccupazioni riguardo ai rifinanziamenti futuri.

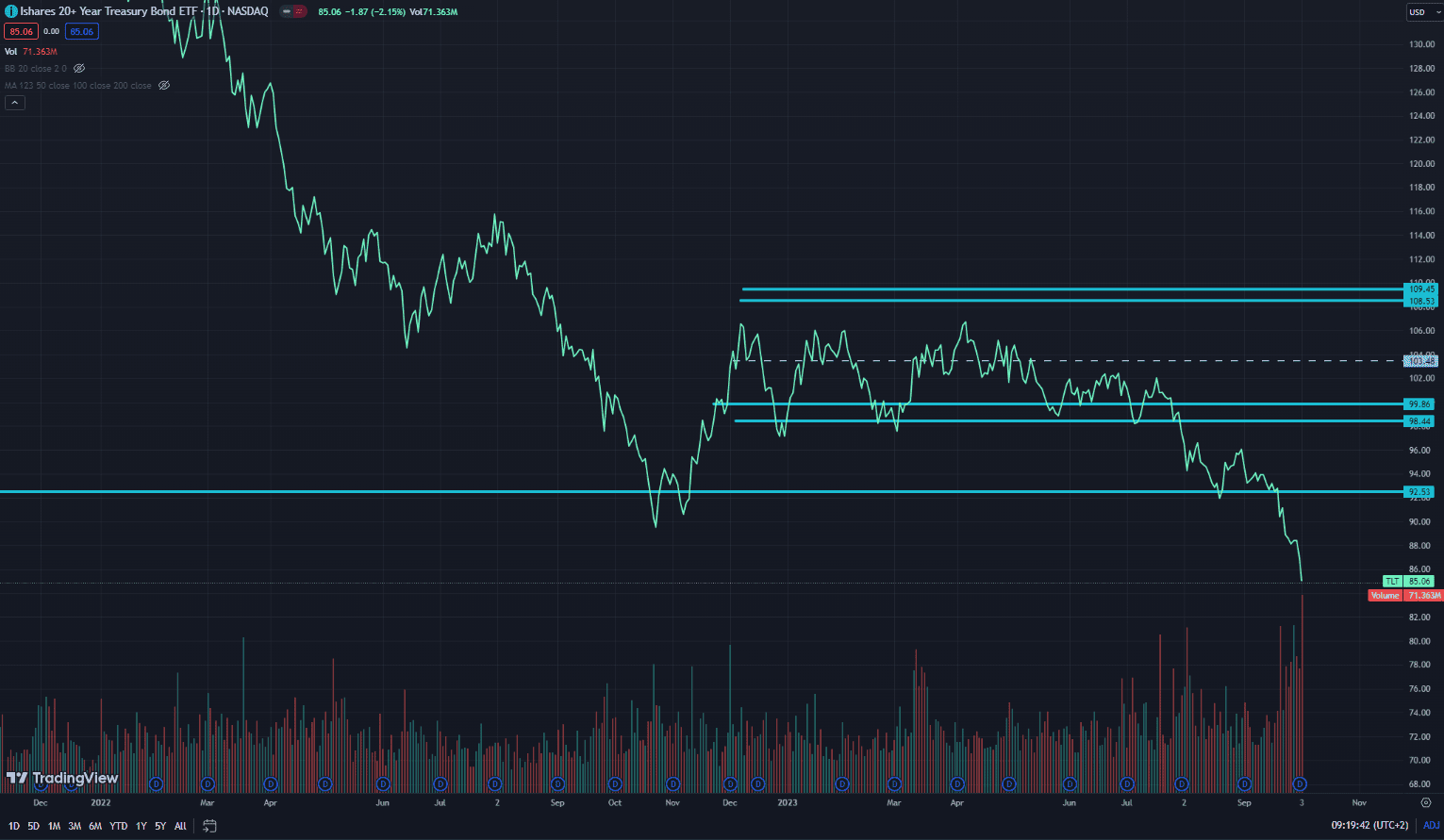

Le obbligazioni, che di solito sono considerate strumenti di investimento sicuri, stanno attraversando un periodo di difficoltà in questo contesto economico. L’ETF TLT, ad esempio, ha subito una significativa perdita del 50% rispetto ai suoi massimi registrati a marzo 2020, nonostante l’afflusso di fondi di circa 16,22 miliardi di dollari. I volumi di scambio hanno raggiunto livelli non visti da anni.

Inoltre, l’indice VIX, che misura la volatilità e l’ansia del mercato, ha superato ieri i 20 punti. Nel mercato azionario, solo il settore delle utilities è riuscito a chiudere in territorio positivo. I settori delle utilities (XLU), dell’immobiliare (XLRE) e dei beni di consumo di prima necessità (consumer staples XLP) continuano a scambiare vicino o al di sotto dei minimi toccati all’inizio dell’anno. In questo scenario, sebbene rimaniamo ottimisti sulle prospettive future dei mercati finanziari, è importante riconoscere che gli investitori dovranno affrontare nuovamente la volatilità. Tuttavia, è fondamentale notare che la volatilità può anche rappresentare un’opportunità. La soglia dei 4200 punti per lo S&P 500 rimane sotto osservazione, poiché in questa zona passa la media mobile a 200 giorni, che è un importante indicatore tecnico seguito dagli investitori.

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l’esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l’accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.