Il mercato finanziario è un ecosistema affascinante e complesso, capace di catturare le nostre emozioni e, spesso, di riflettere l’umore collettivo degli investitori. Nonostante le nostre convinzioni personali, tendiamo a lasciarci influenzare dalle tendenze e dalle notizie del momento, abbandonando talvolta le nostre idee per seguire il gregge. La vera abilità dell’investitore risiede nel saper guardare oltre il breve termine. Mentre il trader si focalizza sulle fluttuazioni quotidiane, l’investitore deve avere la capacità di mantenere una visione a lungo termine, evitando di farsi sopraffare dalle emozioni del momento.

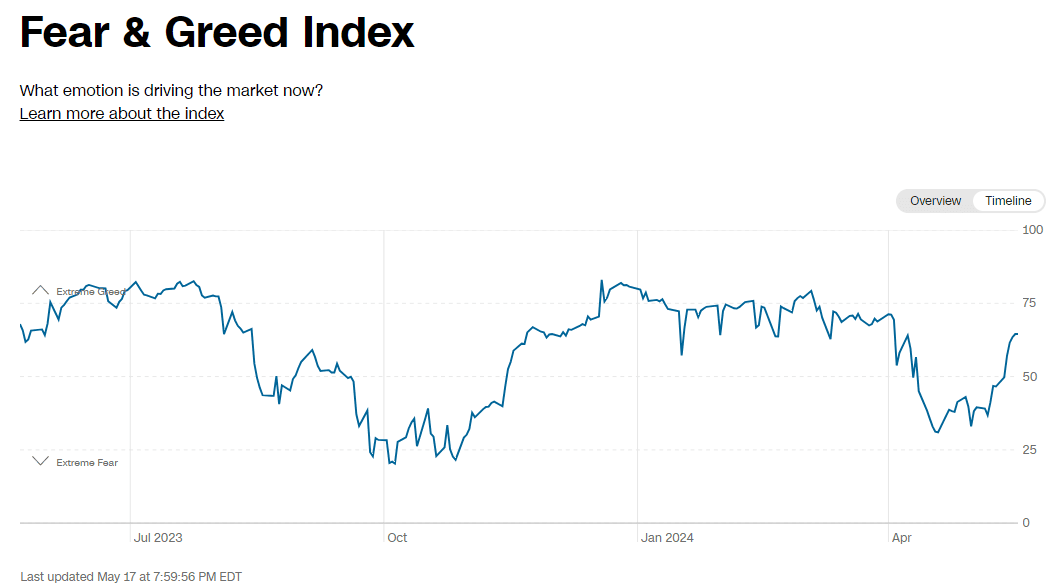

Attualmente, gli investitori sono tornati a essere euforici, spinti dai massimi storici raggiunti da vari indici, non solo quelli americani. Solo poche settimane fa, però, l’umore era ben diverso. Aprile è stato un mese difficile, il primo negativo dopo cinque mesi consecutivi di guadagni. L’euforia si era trasformata in paura a causa delle incertezze geopolitiche emergenti e delle preoccupazioni che i tassi di interesse potessero rimanere elevati più a lungo del previsto, con un’inflazione statunitense che non accennava a rallentare.

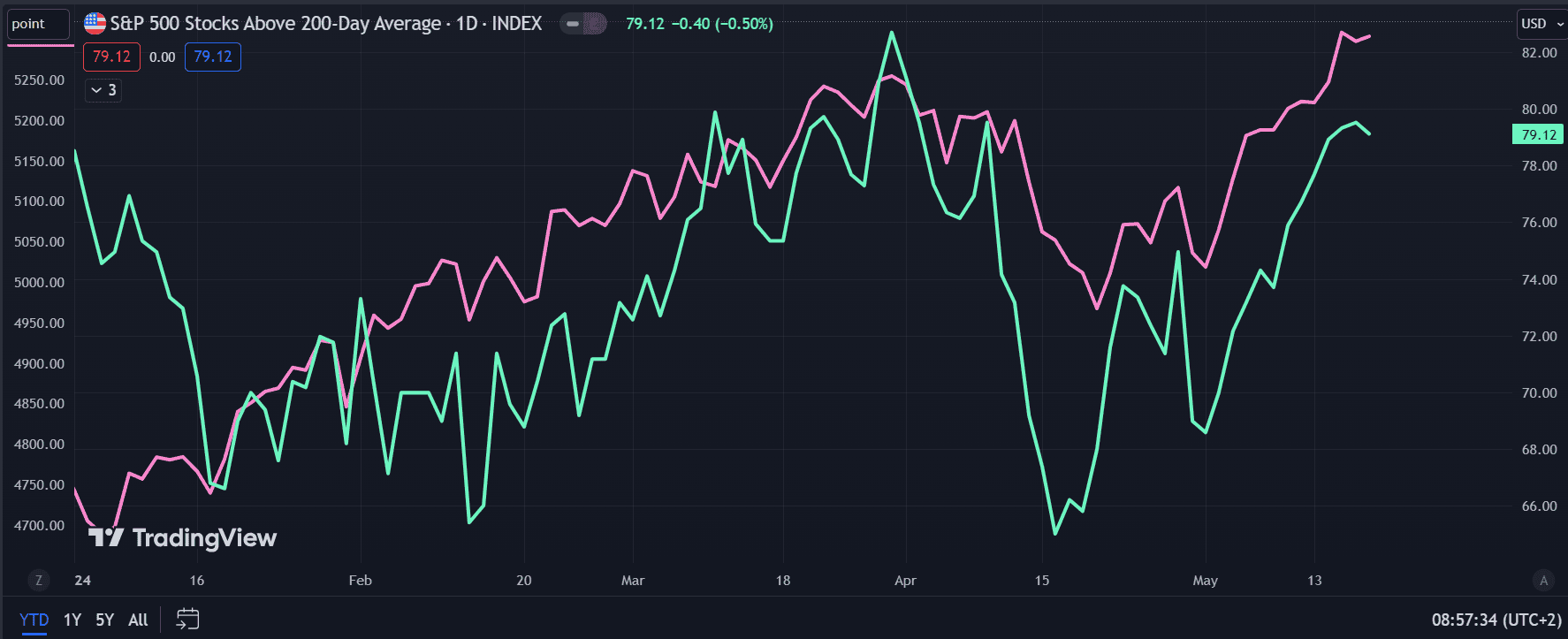

Oggi, guardiamo a quelle paure con un senso di distacco. Lo S&P 500 ha segnato 25 nuovi massimi storici dall’inizio dell’anno, e il Dow Jones ha superato la soglia psicologica dei 40.000 punti. Tuttavia, non tutte le imprese condividono questo successo. Se l’S&P scambia su nuovi massimi, il numero di aziende al di sopra della propria media mobile a 200 giorni invece è inferiori dai massimi di fine marzo. Molte aziende restano al di sotto della loro media mobile a 200 giorni, specialmente nel settore dei servizi di comunicazione, mentre le utility spiccano per la loro resilienza.

Dal 2022, il mercato azionario ha goduto di una notevole ascesa, alimentata in gran parte dai cospicui guadagni del settore tecnologico, dominato dai cosiddetti “Magnifici 7”. Tuttavia, un recente e incoraggiante sviluppo ha visto un’espansione nella leadership del rally, un’evoluzione che potrebbe segnalare una maggiore longevità di questo mercato rialzista. Nelle ultime settimane abbiamo visto la leadership provenire da aree cicliche, come i settori industriale e finanziario, nonché da aree più difensive e sensibili ai tassi, come i servizi di pubblica utilità.

Parallelamente, la recente stagione degli utili ha portato ulteriori buone notizie. Per il terzo trimestre consecutivo, le aziende hanno registrato una crescita degli utili, con un incremento stimato del 7,6% su base annua per il primo trimestre del 2024. Sorprendentemente, otto degli undici settori dell’indice riportano un miglioramento rispetto al primo trimestre del 2023. Questi dati non solo confermano la resilienza del tessuto aziendale ma anche la capacità del mercato di mantenere una traiettoria ascendente nonostante le sfide.

L’attuale rally azionario si basa su tre pilastri principali: la crescita continua degli utili, l’ampia liquidità parcheggiata, in cerca di investimenti redditizi, e le aspettative positive riguardanti le future politiche monetarie della Federal Reserve (Fed). In particolare, l’anticipazione che la prossima mossa della Fed sarà un taglio dei tassi di interesse (nonostante i suoi rinvii) rafforza ulteriormente questo scenario ottimista.

Mentre gli occhi degli investitori sono prevalentemente orientati sulle oscillazioni dei mercati azionario e obbligazionario, un altro settore sta emergendo con forza, offrendo un ricco terreno di analisi e di investimento: il mercato delle materie prime. Questo segmento sta dimostrando una vitalità inaspettata, soprattutto in un contesto economico che si prevedeva di rallentamento, o soft landing, ma che sta ostentando segnali ben diversi. Le commodities mostrano infatti segnali di ripartenza, sostenute soprattutto dalle riprese cinesi. I riflettori sono tutti puntati sui classici beni, quali oro e petrolio, con il primo che scambia su nuovi massimi storici, in progresso di oltre il 17% da inizio anno, sostenuto dagli acquisti delle banche centrali (in un’ottica ormai delineata di diversificazione dal dollaro), così come di protezione e di prospettive al ribasso sui tassi d’interesse reali. Il secondo invece, con quotazioni del WTI intorno agli 80$ al barile, trova nella maggiore domanda, nonostante un’offerta da parte dell’OPEC che supera i suoi obiettivi prefissati, nuovi stimoli insieme alla necessità americana di rimpolpare le sue scorte strategiche.

Tuttavia, sono invece i metalli ad offrire nuove letture sui mercati, rivelando aspetti interessanti sull’andamento dell’economia globale. Il rame e l’argento, in particolare, hanno mostrato aumenti significativi nei loro valori, mentre l’alluminio ha registrato una crescita più moderata. Questi movimenti di prezzo non sono solo cifre isolate; rappresentano veri e propri barometri della salute economica a livello mondiale.

Il rame, essenziale per settori come l’elettronica e la costruzione, ha visto un incremento del 31% dall’inizio dell’anno. Questo aumento è spesso associato a un rinnovato dinamismo industriale, dato che il rame è un indicatore chiave della produzione industriale globale. Un simile aumento nei prezzi del rame suggerisce una ripresa o un’espansione economica, data la sua importanza nelle infrastrutture e nelle tecnologie moderne. L’argento, d’altra parte, ha registrato un impressionante aumento del 35% nell’arco dell’anno e del 116% negli ultimi cinque anni. Questi numeri superano significativamente la performance del +85% registrata dall’S&P 500 nello stesso periodo. L’argento è unico nel suo doppio ruolo di investimento e di materiale industriale, utilizzato tanto nei gioielli quanto in ambiti high-tech come i pannelli solari e l’elettronica. La sua notevole crescita riflette una combinazione di fiducia degli investitori e di solida domanda industriale. Anche l’alluminio, con un incremento del 10%, gioca un ruolo fondamentale nell’economia globale. Utilizzato in settori che vanno dall’automobilistico all’imballaggio, la crescita dell’alluminio può essere interpretata come un segnale di stabilità e crescita continua in diversi settori industriali chiave.

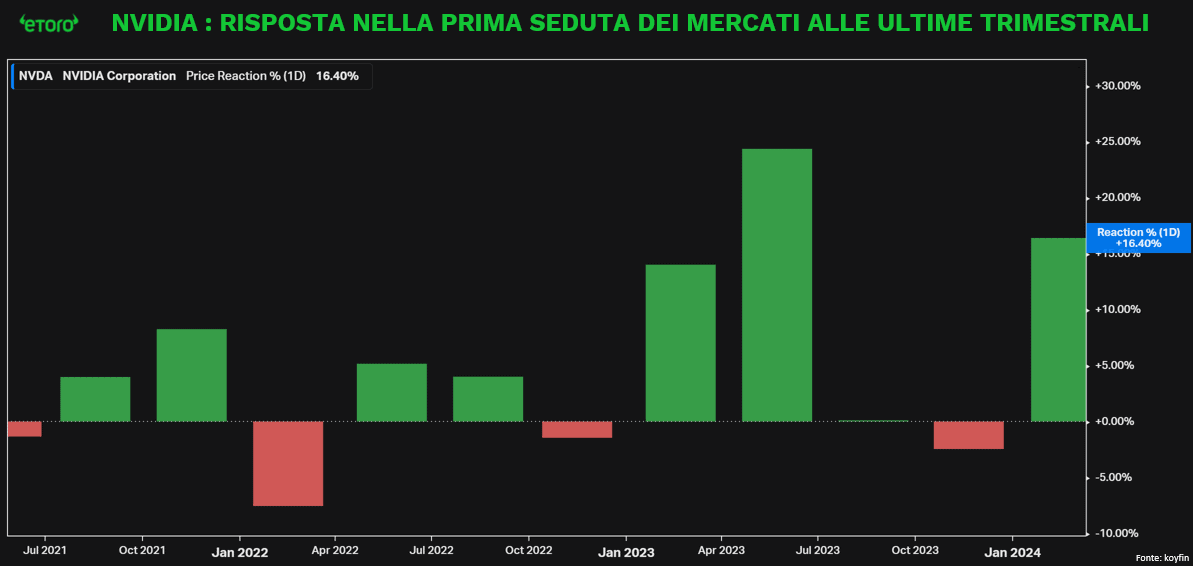

Questa settimana, tutti gli occhi sono puntati su Nvidia, il gigante dei chip e leader riconosciuto nel settore dell’intelligenza artificiale (AI). Mercoledì, l’azienda annuncerà i risultati finanziari del primo trimestre fiscale, e le aspettative del mercato sono stratosferiche. L’annuncio è atteso con grande interesse, poiché Nvidia ha continuato a stupire il mercato con risultati eccezionali, sottolineando una domanda insaziabile per i suoi chip dedicati all’AI. Le previsioni per Nvidia parlano di un fatturato di 24,6 miliardi di dollari per il trimestre, segnando un aumento del 241% su base annua e dell’11% rispetto al trimestre precedente. L’utile per azione è previsto a 5,57 dollari, in crescita del 411% su base annua e dell’8% su base trimestrale. Tali numeri impressionanti riflettono non solo la crescita esplosiva dell’azienda ma anche l’alto livello di aspettative che Nvidia deve soddisfare per giustificare il suo prezzo premium sul mercato. Uno dei dati più attesi è quello relativo ai ricavi dei data center, che si prevede siano più che triplicati, raggiungendo i 20,97 miliardi di dollari. Questo segmento è particolarmente rilevante dato il ruolo centrale dei data center nell’ecosistema dell’intelligenza artificiale, dove Nvidia ha posizionato molte delle sue scommesse più grandi. Gli investitori e gli analisti non si limiteranno a esaminare i numeri del trimestre per giudicare la performance di Nvidia, ma cercheranno anche di valutare se la valutazione di mercato dell’azienda, che ammonta a circa 2,3 trilioni di dollari, sia giustificata dall’innovazione continua e dalla leadership nel campo dell’AI. La guidance futura dell’azienda sarà cruciale, con molti analisti che prevedono un rialzo delle previsioni. Il mercato delle opzioni indica un’attesa volatilità del titolo Nvidia dell’8,6% in concomitanza con l’annuncio dei guadagni, il che potrebbe tradursi in una variazione di circa 200 miliardi di dollari nel valore di mercato, sia in positivo che in negativo. Questo riflette l’incertezza e le alte aspettative che circondano l’annuncio, sottolineando il potenziale impatto significativo che i risultati potrebbero avere non solo sul prezzo delle azioni di Nvidia, ma anche sull’andamento generale di Wall Street (basti pensare che nello S&P 500 così come nel Nasdaq 100 Nvidia si distingue come il terzo maggior peso, con circa rispettivamente il 5,12% e il 6,36%).

Mentre ci avviciniamo alla conclusione della stagione delle trimestrali, la settimana non sarà priva di interesse, con l’attenzione che si sposterà su una varietà di settori chiave. Le major del commercio al dettaglio come Macy’s, Target e Lowe’s sono attese pubblicare i loro risultati. Questi rapporti forniranno un’indicazione vitale dello stato di salute del consumo privato, uno dei motori principali dell’economia. Con le incertezze economiche e le fluttuazioni nel potere di acquisto dei consumatori, i risultati di queste catene potrebbero offrire spunti significativi sulle tendenze del comportamento di spesa. Nel settore delle auto elettriche, i nomi cinesi come Xpeng e Li Auto sono sotto i riflettori. Tuttavia, sarà il settore tecnologico a dominare la scena delle trimestrali. Oltre a Nvidia, le attenzioni sono rivolte a Palo Alto Networks, Zoom, Analog Devices e Snowflake per citarne alcune.