La seduta di giovedì ha visto una chiusura al ribasso del mercato azionario e il quarto giorno consecutivo di rialzo per i rendimenti dei titoli di Stato statunitensi. Dopo la sorpresa di martedì sull’inflazione al consumo, ieri anche i prezzi alla produzione sono risultati essere più alti del previsto, il tutto accompagnato da vendite al dettaglio che crescono, ma con meno vigore di quanto sperato. Nonostante circa l’80% dei titoli di Wall Street abbia ieri chiuso in territorio negativo, la correzione avrebbe potuto essere maggiore senza il supporto delle Big Tech. Microsoft, Apple, Amazon e Alphabet hanno compensato i cali, mentre Nvidia e Tesla sono stati i principali protagonisti in negativo.

I dati scoraggianti sull’inflazione all’ingrosso e sulle richieste di sussidi di disoccupazione, inferiori alle attese, stanno facendo tornare gli operatori di mercato al tavolo per rivalutare il percorso dei potenziali tagli dei tassi della Fed. Sebbene i dati suggeriscano che il percorso (“l’ultimo miglio”) verso l’inflazione al 2% potrebbe essere accidentato, non cambia necessariamente le prospettive che l’inflazione rimanga su una traiettoria discendente nel corso dell’anno.

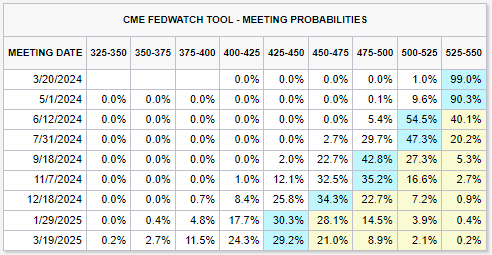

I rapporti sull’inflazione di febbraio rafforzano l’approccio paziente della Fed nel tagliare i tassi, che molto probabilmente sarà evidenziato nella riunione del FOMC della prossima settimana e nelle nuove proiezioni. Tuttavia, le condizioni per il primo taglio dei tassi a giugno restano prevalenti, anche se le probabilità sono state rivalutate. Solo una settimana fa, le probabilità per un non taglio dei tassi erano del 26.6%, rispetto all’attuale 40.1% riportato dal FedWatch. I sei tagli dei tassi scontati dai mercati all’inizio dell’anno sono stati ora ridotti a tre, in linea con le proiezioni della Fed di dicembre.

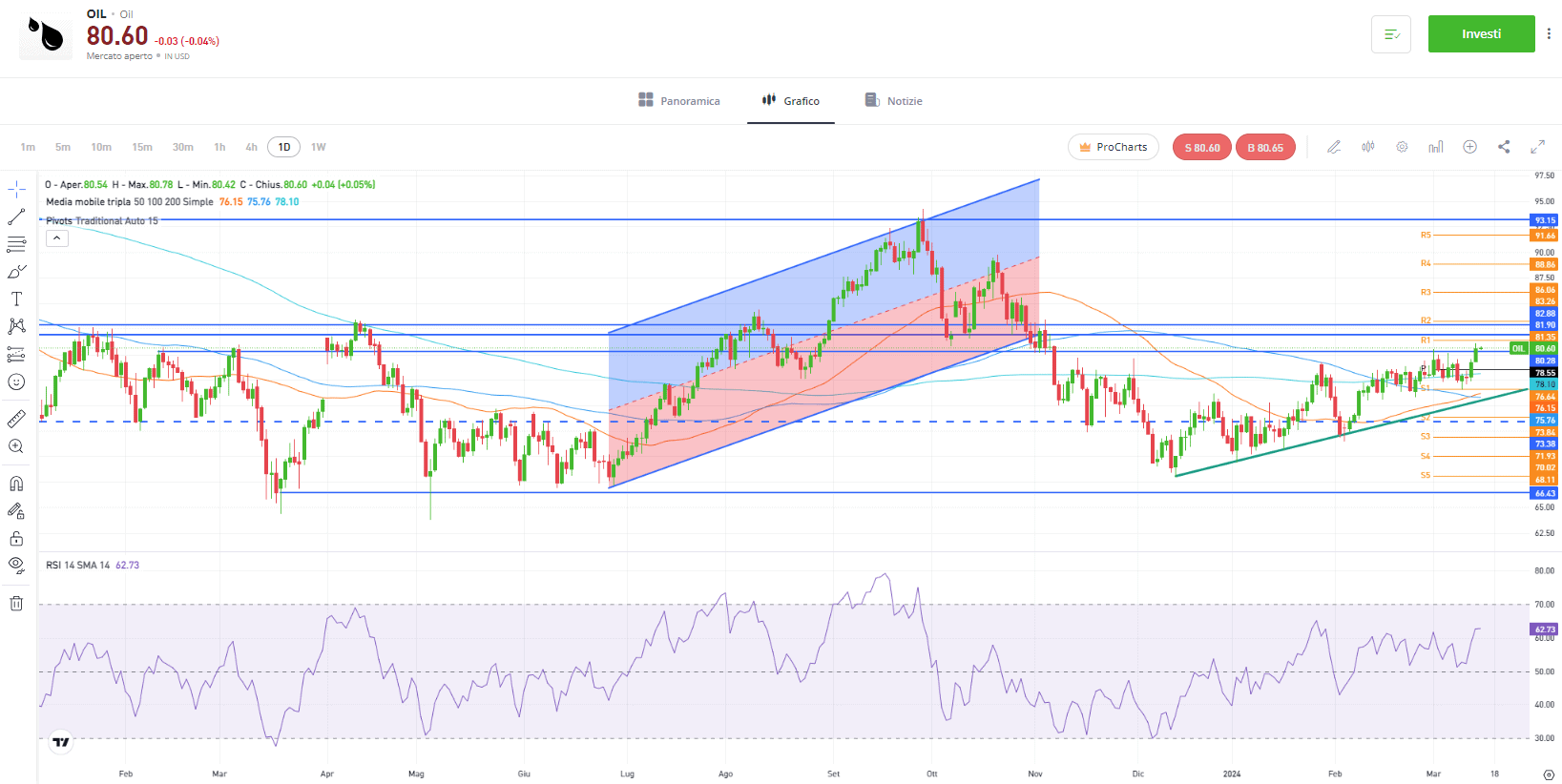

Il settore energetico XLE ha registrato la migliore performance, trainato dall’aumento dei prezzi del petrolio. Il WTI ha superato gli 80 dollari al barile per la prima volta in quattro mesi. A sostenere questa ripresa del petrolio (con un aumento del 13% negli ultimi 3 mesi), ci sono stati gli attacchi dei droni ucraini alle raffinerie russe e un cambio di direzione da parte dell’Agenzia Internazionale per l’Energia. L’istituto non prevede più un surplus quest’anno, ma un deficit di mercato, a causa dei tagli della produzione dell’OPEC+ e di una domanda più forte grazie al miglioramento delle prospettive di crescita e all’acquisto di petrolio da parte degli Stati Uniti per le loro riserve strategiche.

La rottura dell’area dei 80 dollari al barile, accompagnata da un RSI a 63 punti, indica un’evoluzione bullish sui prezzi, con i prezzi al di sopra della media mobile a 200 giorni e del livello pivot. L’area di resistenza a 82 dollari rappresenta ora il primo importante livello da monitorare per valutare ulteriori sviluppi.

Microsoft ha rappresentato il principale contribuente positivo a Wall Street, con un aumento del 2,44% in relazione al suo significativo peso dell’7,10%. Questo rendimento ha superato di gran lunga il contributo di Apple, che si posiziona al secondo posto in classifica. La società di Redmond ha raggiunto nuovi massimi storici, aggiungendo circa 75 miliardi di dollari di valore di mercato e tornando a valutazioni superiori ai 3100 miliardi di dollari. Questo aumento è stato alimentato dall’annuncio che Microsoft lancerà Copilot for Security il 1° aprile. Si tratta di uno strumento di intelligenza artificiale generativa progettato per aiutare le aziende a difendersi dagli attacchi informatici, e si prevede che aumenterà il fatturato di Microsoft grazie al suo modello di prezzo “pay-as-you-go”.

La società continua a sfruttare l’onda dell’intelligenza artificiale, cercando di monetizzarla e consolidare la propria posizione di leadership nel settore. Con 58 analisti che coprono il titolo, di cui 55 raccomandano l’acquisto e nessuno la vendita, Microsoft cerca di distanziarsi da Apple nella corsa all’intelligenza artificiale. Apple che al momento risulta ancora assente da questa competizione.

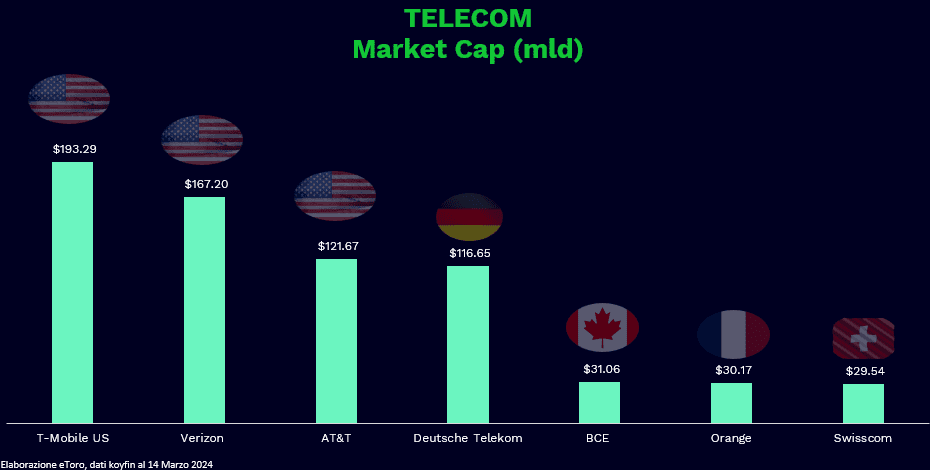

In Italia la giornata si apre con la notizia dell’acquisto di Vodafone Italia da parte di Swisscom (Fastweb). Swisscom ha stipulato accordi vincolanti con il Gruppo Vodafone Plc per l’acquisizione del 100% di Vodafone Italia per 8 miliardi di euro su base cash and debt free. Il settore delle telecomunicazioni in Europa si trova attualmente in un periodo di cambiamento. La frammentazione del mercato e la concorrenza intensa tra vari operatori, in aggiunta a mercati locali di dimensioni ridotte, rendono difficile per le aziende mantenere la redditività e investire in nuove tecnologie. Tutto questo mentre il debito continua ad ingessare i bilanci. È utile inoltre ricordare che l’Europa si trova al momento in un ritardo significativo rispetto a paesi come Cina e USA per quanto riguarda l’implementazione e lo sviluppo della tecnologia 5G. Le autorità di regolamentazione si impegnano attivamente per favorire un contesto competitivo equo e tutelare i diritti dei consumatori, il che ha inevitabilmente influenzato la sostenibilità economica delle aziende del settore. Tuttavia, l’attuale ritardo nel panorama europeo sembra divergere in modo significativo dagli ultimi sforzi di consolidamento avvenuti nel continente nel 2014/15, suggerendo questa volta la possibilità di un risultato più favorevole, alimentato soprattutto dalla crescente necessità di un consolidamento mirato a migliorare i rendimenti e a sostenere gli investimenti necessari per la tecnologia 5G. Nel 2022, secondo un rapporto sulla mobilità di Ericsson, la diffusione del 5G ha toccato approssimativamente il 13% degli abbonamenti in Europa occidentale, un valore notevolmente inferiore al 41% registrato in Nord America.

La differenza nelle capitalizzazioni di mercato tra le principali compagnie telefoniche in America ed Europa riflette le differenze nei mercati e nelle strategie aziendali nei rispettivi continenti. Negli Stati Uniti, T-Mobile US e Verizon Communication sono le principali compagnie telefoniche, con capitalizzazioni di mercato significative. T-Mobile US ha una capitalizzazione di circa 193 miliardi di dollari, mentre Verizon Communication è poco dietro con circa 167.20 miliardi di dollari. Queste aziende hanno una forte presenza sul mercato statunitense e competono in un ambiente caratterizzato da una popolazione numerosa e un’elevata domanda di servizi di telecomunicazione.

D’altra parte, in Europa, Deutsche Telekom è la compagnia telefonica leader in termini di capitalizzazione di mercato, con circa 116 miliardi di dollari. Tuttavia, la differenza di dimensione rispetto alle aziende americane è significativa. La francese Orange è la seconda più grande compagnia telefonica in Europa, ma la sua capitalizzazione di mercato è molto inferiore, attestandosi a soli 30 miliardi di dollari. Questa differenza può essere attribuita a una serie di fattori, tra cui la dimensione del mercato europeo, la concorrenza e le politiche aziendali.