通貨膨脹是最近金融新聞的強勢話題。隨著世界在冠狀病毒疫情之後重新解封,以及現金充裕的消費者釋放被壓抑的需求,通貨膨脹開始上升。在美國,4月份的通貨膨脹率躍升了 4.2% — 這是自2008年9月以來的最大增幅。投資者擔心,較高的通貨膨脹率將迫使世界各國央行提高利率。

通貨膨脹是衡量一個經濟體內部價格上漲的指標,而較高的利率則會傷害投資組合。只要看看自2月中旬以來高成長股票發生的事即可一窺究竟。市場在這領域的大幅回檔幾乎完全是出於對通貨膨脹的擔憂。這是因為當利率上升時,預計未來收益的現值就會減少。

那麼,投資者能夠做些什麼來保護他們的投資組合以避免受到通貨膨脹的影響?在通貨膨脹上升時期,有哪些資產有可能表現良好?

石油:通貨膨脹的關鍵驅動因素

石油是有可能對通貨膨脹提供保護的資產。石油和通貨膨脹密切相關,因為此種商品是通貨膨脹的關鍵驅動因素。石油是全球經濟的命脈。它為車輛和飛機提供動力,為家庭和建築物提供暖氣,用來發電,也用於製造塑膠、化學產品和合成材料。當經濟狀況強勁時 — 就像今年可能出現的那樣 —對石油的需求往往會上升,推動價格上漲。而這反過來又會推升通貨膨脹。

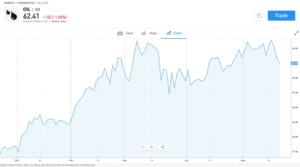

在2021年,隨著冠狀病毒疫苗的推廣和經濟活動的開始回升,石油價格已經攀升。5月,在今年後段商品需求激增的預期下,WTI輕原油的價格上升至每桶66美元。

油價可能還會進一步上漲。根據國際能源署(IEA)的資料,隨著經濟加速成長,石油消耗量在今年下半年將大幅增加。本月初的一份報告 指出:「隨著疫苗接種率的上升和行動限制的趨緩,全球石油需求將從2021年第一季的9,310萬桶/日飆升至年底的9,960萬桶/日。」國際能源署補充說,由於OPEC成員國的供應限制,疫情期間累積的「膨脹 」石油庫存現在已經恢復到較正常的水準。

當提到將石油加入您的投資組合內時,有許多可能的方法。

- 透過差價合約(CFD)對石油本身的價格直接投資。差價合約(CFD)是一種金融工具,讓您可在不實際擁有某項資產(如一桶石油)的情況下利用其價格變動獲利。

- 投資石油生產公司。一些例子包括 Exxon-Mobil, Royal Dutch Shell,以及 Chevron.石油股票往往與油價上漲同步上升,因為油價上漲會轉化為更高的利潤。然而,採用這種方法,總是存在一些 「特定股票」的風險。減少這種風險的一個方法是投資以石油股為重點的指數股票型基金(ETF),例如SPDR以S&P石油和天然氣勘探與生產的ETF。該ETF追蹤美國石油和天然氣勘探和生產行業公司的績效。

- 投資eToro的OilWorldWide Smart Portfolio。這是一個完整分配的投資組合,包含參與石油開採、勘探、生產和石油相關產品的全球領先公司的股票,以及專注於石油股票的ETF和石油期貨。與ETF類似,它將特定股票的風險降至最低,因為資本被分散於廣泛的公司組合。此外,它還透過股票與直接資產投資的結合提供更廣泛的多樣化。

黃金:對抗通貨膨脹的避險

黃金是另一種可以對通貨膨脹避來險的商品。當價格上漲和貨幣價值被侵蝕時,投資者往往傾向投資 「硬資產」,像是黃金,以獲得保護。由於黃金的供應有限,它被認為具有內在價值。不同於像是美元和歐元等等貨幣,它的供應量無法突然由中央銀行大幅增加。因此,當投資者擔心通貨膨脹上升時,它往往是表現較佳的資產之一。

在2021年初的一段疲軟期後,黃金價格在最近幾個月開始上漲,突破了1800美元/盎司的關鍵壓力。對通貨膨脹的擔憂似乎是其價格上漲的一個關鍵驅動因素。

值得注意的是,一些專家認為,今天的大環境與20世紀1970年代非常相似 —那是黃金價格出現驚人漲幅的十年。在那個時期,油價上漲,中央銀行大量印鈔,而且高度預期出現高通貨膨脹。

與石油一樣,投資者可以藉由多種方式取得黃金的投資組合。

- 透過多頭差價合約部位來取得對黃金 價格的直接投資。 如果黃金價格上漲,CFD部位的價值也會增加。

- 透過以黃金為重點的ETF投資,像是SPDR黃金 和 iShares黃金信託。

- 投資黃金採礦公司股票。當黃金價格上漲時,黃金採礦公司往往表現良好,這是因為他們的利潤較高。然而,雖然可以藉由VanEck Vectors Gold Miners ETF等專注於黃金股的ETF來減輕這種風險,然而,就像石油股一樣,這種方式會引入特定股票風險。

- 投資者也可以考慮eToro的GoldWorldWide Smart Portfolio。這是一個完整分配的投資組合,提供一系列金礦公司以及黃金ETF的投資。

銀行股

為抵抗通貨膨脹和更高的利率,可以考慮的第三個資產類別是銀行股。較高的利率通常對銀行來說相當正面。這是因為銀行很大一部分的收入通常是來自於借款利率和貸款利率之間的利差。更高的利率可能創造更大的利差和更高的利潤。

2021年,銀行股的表現優於大盤(我們去年年底已有強調銀行股有機會表現)。許多銀行股,例如 JP Morgan Chase、Wells Fargo以及Lloyds Banking Group,年初迄今(YTD)上漲已超過25%。然而,隨著全球經濟的加速,可能會有更多的成長空間。有意投資銀行股的投資者們可以考慮eToro的TheBigBanks Smart Portfolio。這個投資組合分散投資世界上25家最大的銀行,這意味著比擁有單一家銀行股票的風險要小。