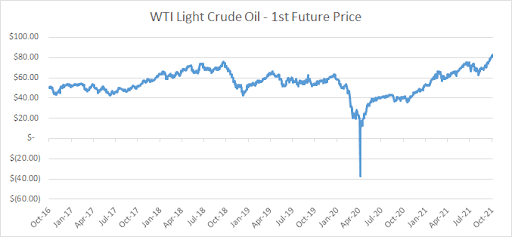

在去年新冠病毒疫情爆發初期,石油價格斷崖式崩跌,之後在 2021 年回彈並飆至多年新高。近期,WTI crude oil(WTI)原油每桶價格漲破 80 美元-這是自 2014 年以來的新高。

油價是否可能續漲?許多分析師認為極有可能。目前,全球似乎正壟罩在能源危機之下。以下是能源市場的現況。

油價暴漲的原因

近來市場出現油暴漲的現象,歸根究底,原因可能在於供需大幅失衡。

去年疫情期間,石油需求暴跌。全球各地多處於封城的狀態,因此對大宗商品的需求較弱。然而現在飛機重新翱翔天際,汽車也再次在公路上奔馳,石油需求轉強。國際能源署(IEA)指出,全球石油消費量今年預計日增 550 萬桶,明年將再日增 330 萬桶。值得注意的是,天然氣價格飆升,導致對石油的需求增加,使得石油成為發電用的便宜替代品。過去因為天然氣價格非常低廉,能源業採用天然氣發電而非石油顯得相當合理。然而,現今的情況卻大不相同。

不過,問題是現在石油供應量相當吃緊。其中一個原因是石油輸出國組織(OPEC)和其夥伴國去年減少供應量,今年則持續緩慢增產。石油輸出國家組織和夥伴國(OPEC+)近來宣布,該組織計劃短期內逐步增產,每月日產量增加 40 萬桶2,但這幾乎可謂杯水車薪。

另一個原因是,天災引起石油市場供應中斷。例如,美國颶風艾達最初致使石油日產量減少 170 萬桶。分析師認為,這場 4 級暴風可能致使原油供應量損失總計高達 3 千萬桶2。

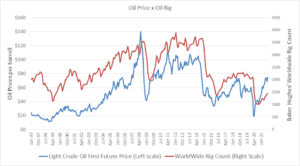

另一個問題是鑽油井數量仍然很少。通常油價上漲會促使更多鑽油井加入開採行列。然而,看看油田服務公司 Baker Hughes 的最新數據就知道,鑽油井數量上升的速度和油價上漲的速度並不同步。

為什麼會這樣?原因可能與過去 18 個月內,大型產油商將注意力轉向再生能源有關。由於氣候變化成為各國政府、企業、消費者和投資人的主要焦點,石油業龍頭將重心從化石燃料轉移到綠色能源,並投入數十億美元的資金到清潔能源計劃。

在歐洲,BP、Total 和 Eni 等公司在諸如歐洲綠色協議等政府發起的計劃支持下,雄心勃勃地改用再生能源。這些企業不再希望以身為石油公司聞名於世。相反地,它們希望被稱做「能源公司」。同時,在美國,Chevron 和 Exxon-Mobil 等石油龍頭正斥資於「碳捕集」等新科技,希望能從發電廠和工業設施中捕獲超過 90% 的二氧化碳(二氧化碳)排放量。這意味著他們並沒有投資新的鑽油平台及鑽油井。

這種轉變就長期來看相當合理,因為再生能源似乎是能源業的未來。然而當今全球仍以化石燃料為能源基礎,因此,在這塊領域投資不足就造成一些嚴重的供應問題。

油價預測:油價可能飆到 100 美元嗎?

許多專家預測油價短期將維持在高點-特別是如果北半球今年迎來冷冬的話,會使問題雪上加霜。

例如,由於全球需求復甦比預期得更快,因此投資銀行 Goldman Sachs 的分析師最近提高布蘭特原油估價,從每桶價格 80 美元上升到 90 美元。4

此外,JP Morgan 分析師表示,每桶油價可能高達 150 至 200 美元。頂尖市場策略專 Marco Kolanovic 所領導的 JP Morgan 分析師團隊寫道:「我們認為煤價的發展可能會反映出所有化石燃料的供應量、需求、資金成本和能源轉換問題,油價也相當有可能遵循相同模式(因應通膨,調整後的每桶油價可能落於 150 美元至 200 美元的範圍)發展。」5

值得指出的是,許多因素都可能影響油價,導致油價相當難以預測。因此,這類的預測不可盡信。

然而,如果油價維持在高點,就會影響金融市場和投資人。例如,通膨率可能會上漲,進而衝擊企業利潤。因此,目前該仔細考量風險和機會。

石油投資良機

看漲油價的人可能會考慮一些潛在的選擇:

- 針對石油本身的價格透過差價合約(CFD)建立直接倉位。差價合約這種金融工具讓您可以善用資產價格波動獲利,卻不需實際持有標的(即一桶石油)。

- 投資原油生產商,例如:Exxon-Mobil、Royal Dutch Shell 和 Chevron 等。由於油價上漲會提高利潤,進而帶動石油類股的股價上漲。然而,能源類股來存在一些「特定股票」風險。

- 投資石油類股為主的指數股票型基金(ETF),例如 SPDR S&P 油氣開採與生產 ETF(SPDR S&P Oil & Gas Exploration & Production ETF)。這種 ETF 追蹤美國在石油和天然氣勘探和生產業者的表現。這種投資方法能將特定股票風險降至最低。

- 投資 eToro 的 OilWorldWide Smart Portfolio。這種完全配置型投資組合囊括了石油開採、勘探、生產和石油相關產品的全球頂尖公司個股,以及以石油類股為主的 ETF 和石油期貨。這種投資組合與 ETF 類似,它將資本分散在各種公司,因此能將股票特定風險降至最低。此外,這種投資組合結合了股票和直接資產投資,也賦予更廣泛的多元性。

清潔能源是未來趨勢

雖然油價短期內可能會上漲,但建議長期投資人也布局再生能源。

現在由於大眾擔憂氣候變遷和永續發展,使得市場主流湧向清潔能源。預計到了 2030 年,太陽能、風力、水力發電和其他永續能源約佔全球能源組合的一半6。相較之下,2019 年僅佔 11%7。這股擁抱綠色能源的潮流可能是投資人大好的獲利良機。

有意投資清潔能源的人可考慮投資 eToro 的 RenewableEnergy Smart Portfolio,將資金配置給致力開發永續能源方案的公司。這項投資組合投資運用太陽能、風力和氫氣等清潔能源的各種頂尖再生能源公司,以及開發支援再生能源生產系統的科技。

資料來源

- https://www.reuters.com/business/energy/oil-rises-expectation-high-natural-gas-drive-switch-heating-2021-10-14/

- https://www.reuters.com/business/energy/opec-seen-sticking-november-output-plans-despite-80-oil-2021-09-29/

- https://www.worldoil.com/news/2021/9/14/extra-opec-oil-production-canceled-out-by-hurricane-ida-outages

- https://www.worldoil.com/news/2021/9/22/goldman-sachs-projects-90-oil-if-winter-is-colder-than-normal

- https://www.foxbusiness.com/markets/oil-prices-200-barrel-possible-stocks-jpmorgan

- https://about.bnef.com/new-energy-outlook/

- https://ourworldindata.org/renewable-energy

差價合約(CFD)是種複雜工具。因其槓桿作用可能導致快速虧損的風險極高。

差價合約 (CFD) 是種複雜工具。因其槓桿作用可能導致快速虧損的風險極高。 68% 的散戶投資者帳戶因與此營運商進行差價合約 (CFD) 交易而失血。您應該考慮是否了解差價合約的運作方式,以及您是否能夠承擔資金虧損的高風險。

過去的績效並不代表未來的表現。

This communication is for information and educational purposes only and should not be taken as investment advice, a personal recommendation, or an offer of, or solicitation to, buy or sell any financial instruments. This material has been prepared without taking any particular recipient’s investment objectives or financial situation into account, and has not been prepared in accordance with the legal and regulatory requirements to promote independent research. Any references to past or future performance of a financial instrument, index or a packaged investment product are not, and should not be taken as, a reliable indicator of future results. eToro makes no representation and assumes no liability as to the accuracy or completeness of the content of this publication.