現貨黃金價格於今年8月初突破1,500美元一盎司,在8月13日更是一度觸及至1,530美元高位,創下近6年來的歷史新高!久違了的目光,再次投射在金價之上,究竟這種古老的工具有何投資價值?

自古以來,黃金在人類的財富中一直擔當一個相當重要的角色,在現代貨幣制度面世之前,黃金是最值得信賴的交易工具及儲存財富的方式。

告別金本位制度

十九世紀金本位制度的開始盛行,意思是當一個國家發行鈔票時,背後要有等值的黃金來支持。在二次世界大戰之後,美國成為全球經濟「一哥」,美元則是全球的主要貨幣,當時美國政府訂明,一盎司的黃金價格固定等同於35美元。

隨著其後美國爆發多次美元危機,最終美國總統尼克遜(Richard Nixon)於1971年宣布停止美元與黃金掛鈎,標誌著布雷頓森林體系(Bretton Woods system)終結。現代的貨幣制度從此與黃金分道揚鑣,靠的是國力能否給予人們信心。所以目前大家只要拿任何一張美國鈔票來看看,都只會看見鈔票上寫明In God We Trust。

時至今天,黃金雖然不再是支撐貨幣系統的主要掛鈎資產,但其重要性仍然不容置疑。在國際層面,各國主要央行仍然持有大量黃金儲備。在金融市場上,黃金是其中一個最大的避險港(Safe Haven)。因此,每當股市出現大跌、甚至陷入股災時,黃金價格都會上升,與股市呈現反方向。

黃金與股價呈負相關性

在這裡先要介紹一個數學概念──相關系數(Correlation Coefficient)。相關系數用以量度兩種資產價格的關係:若相關系數為1,表示兩種資產齊上齊落,表現完全一致;若相關系數為0,則表示兩者的表現沒有任何關係;而相關系數為-1,則表示兩種資產的走勢呈反向方。

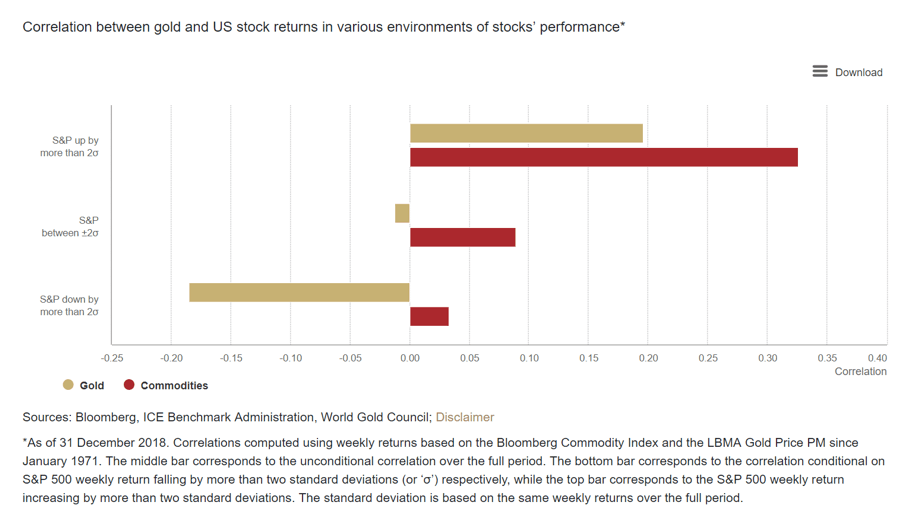

那麼金價與股票的相關系數如何?道富SPDR的數據顯示,由1971年8月至2018年6月這47年間,美國標普500指數與黃金的相關性為-0.01[1]。另外,世界黃金協會的數據更顯示,自1971年1月至2018年12月間,每當標普500指數錄得超過20%的跌幅,其與黃金價格的相關性更會進一步降至-0.19[2]。

圖:黃金與美股的相關性

資料來源:世界黃金協會Gold Hub

數據不會說謊,翻查過往紀錄,在1976年至2011年的35年間,標普500指數共有8次曾錄得19%或以上的重大跌幅,而當中有6次,黃金價格都有正面的表現。舉個例,在2007年10月至2009年3月期間,金融海嘯席捲全球,標普500指數更暴瀉56.8%,然而同期黃金價格卻一支獨秀,有25.5%的升幅,成為投資者完美的避險港[3]。

表:股市大跌時 黃金往往發揮避險作用

| 時期 | 標普500指數變幅 | 黃金價格變幅 |

| 1976年9月21日-1978年3月6日 | -19.4% | 53.8% |

| 1980年11月28日-1982年8月12日 | -27.1% | -46.0% |

| 1987年8月25日-1987年12月4日 | -33.5% | 6.2% |

| 1990年7月16日-1990年10月11日 | -19.9% | 6.8% |

| 1998年7月17日-1998年8月31日 | -19.3% | -5.0% |

| 2000年3月27日-2002年10月9日 | -49.0% | 12.4% |

| 2007年10月9日-2009年3月9日 | -56.8% | 25.5% |

| 2011年5月10日-2011年10月3日 | -19% | 9.4% |

資料來源:GoldSilver[4]

久歷考驗的避險港

何以黃金在股災期間會有不俗表現,並成為投資者的避險港?

一個國家會有強大之時、也有衰弱之時。國力強盛的國家,其貨幣會廣為人接納,反之,經濟疲弱的國家,其貨幣也會遭人唾棄。歷史上,曾經有無數政權的法定貨幣(Fiat Currency)盛極一時,也有不少因為惡性通脹而出現大幅貶值,著名的例子包括了上世紀二十年代德國魏瑪共和國的馬克、2006年的津巴布韋元、以及近年的委內瑞拉波利瓦等,都是因為政府濫發,令鈔票變得一文不值。

同樣地,股票除了受到基本面如盈利及收入等因素左右,也會受到投機活動所主導,當市場情緒高漲時,會便出現股票泡沫,最終便是泡沫破滅,部分企業甚至會違約及倒閉收場。

相對於人類史上大多數的資產種類,黃金這種資產的供應有限,全球大型金礦已愈來愈少,不會有「濫發」情況。如今聯儲局有望重啟減息周期,投資者預視美元將會貶值,更刺激黃金的投資需求。

另外,黃金並非企業,不會因為經營問題而出現倒閉或違約。在全球大部份國家,千百年來黃金經歷過無數的經濟及政治考驗,其保值功能廣受認可,因此在面對市場動盪及地緣政治不穩時,投資者往往會率先想到黃金。

線上交易平台買賣

除了避險,黃金價格還會受到供求的關係影響。有別於其他商品如鋁、鋼鐵石等,黃金本身並沒有太大的工業用途,但在東南亞地區,尤其是中國、香港或印度等地,黃金向來都是婚嫁中不可缺少的飾物或「嫁妝」。

這項投資產品波動極為劇烈。本文並非投資建議。投資必有風險。

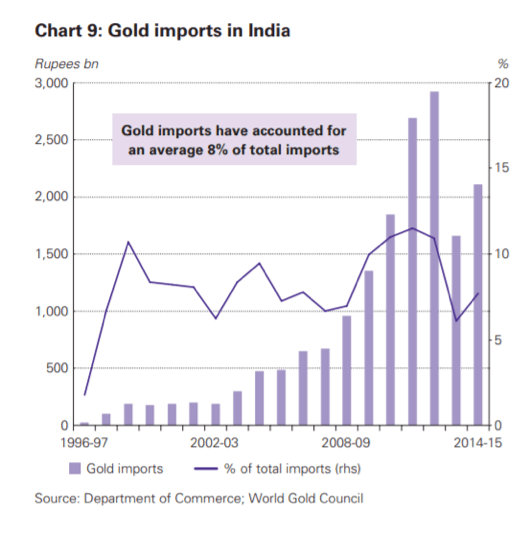

圖:印度為黃金入口大國

資料來源:世界黃金協會

印度是黃金大國,自1996年至2015年,黃金的入口便佔印度整體入口高達8%。單是在2014-15年,印度入口的黃金便超過2萬億印度盧比(即超過2,200億港元)[5]。隨著亞洲的中產人口冒起、財富不斷增加,外界估計,亞洲市場對金飾的需求將會日益增加,為黃金價格提供一定支撐作用。

但有一點值得留意,就是黃金的走勢並不代表金礦企業的表現。專注於開採及出售黃金的企業,在金價大升時,其利潤當然也會受惠。但同一時間,這些企業也會受到自身的財政情況如營收、管理,以及行業的景氣週期等影響,股價走勢與金價並非一致。另外,若在金飾店買入實金,則會出現儲存等安全性問題,也未能快速地買賣。

所以,想投資黃金的話,可以在eToro平台上買賣黃金的差價合約(CFD)哦。

eToro 是多元資產投資平台,不僅提供股票及數位貨幣資產的投資,也提供差價合約交易。

差價合約是一種複雜的工具,且因槓桿作用而具有快速虧損的風險。75% 的零售投資者帳戶與此營運商交易差價合約時出現虧損。 您應該考慮是否了解差價合約的運作方式,以及您是否能夠承擔資金虧損的高風險。

數位貨幣資產是波動極大的工具,在短時間內可能出現巨幅震盪,並非所有投資人都適合。除了透過差價合約外,交易數位貨幣資產無法規限制,因此不受任何歐盟監管框架監督。

[2] https://www.gold.org/goldhub/research/relevance-of-gold-as-a-strategic-asset-2019

[3] [4] https://goldsilver.com/blog/if-stock-market-crashes-what-happens-to-gold-and-silver/