歷史證據顯示此次油價暴跌是買進的天大良機

大宗商品往往是變動極大的資產,而石油(交易最熱絡的商品)也不例外。縱觀歷史,由於供需關係瞬息萬變,油價有時漲跌幅度相當驚人。

對於交易者和投資者來說,這些油價走勢是極度誘人的獲利良機。由於油價暴跌時往往迅速反彈,因此更是不能錯過的機會。以下探討近幾十年來油價急遽下跌後的復甦模式。

油價暴跌

西元 2000 年代以前,油價普遍維持在每桶 40 美元以下。儘管在包括 1979 年石油危機和 1990 年經濟衰退期間,油價格曾一度上漲(伊拉克入侵科威特後,1990 年10 月間曾短暫漲至每桶 41 美元),但 40 美元的價位卻一直是一個關卡。

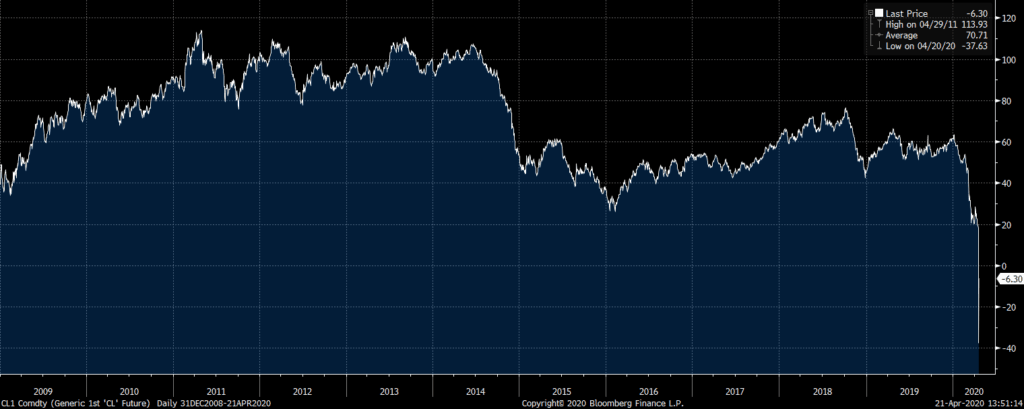

這個現象在 2000 年代中期卻發生天大的改變。由於新興工業化國家(例如中國)對石油需求日增,油價在 2004 年急遽上漲;2008 年甚至漲到每桶近 150 美元的天價。然而油價之後卻數次急跌至 40 美元以下-儘管和過去相比,現今石油需求要旺盛得多。

在 2008/2009 年全球金融危機期間,例如,西德州輕質原油公司(WTI)原油從每桶約 145 美元,不到六個月的時間內,跌降至約 30 美元(跌幅約 80%的跌幅)。油價下跌起因為全球經濟停滯導致需求下降,以及銀行、對沖基金和交易商對石油平倉的結果。

之後,從 2014 年年到 2016 年年初(這段時間通稱為「油價泡沫大破滅」),油價又經歷一次暴跌。這個時候,WTI 原油價格由每桶逾 100 美元暴跌到每桶 30 美元以下—跌幅約 70%。油價暴跌是供給過剩和需求退化的結果。

就貿易或投資的角度來看,這幾次油價暴跌有趣的地方,在於油價低迷並未維持太久。油價在兩次暴跌後都迅速反彈。

舉例來說,全球金融危機之後,靠著減產和需求增加兩項因素,WTI 原油價格在 2011 年 4 月回彈到每桶高達 110 美元(在短短兩年內漲幅逾 250%)。同樣地,在2014年-2016年石油泡沫大破滅後,由於供給減少,需求增加,WTI 原油價格在 2018 年中旬漲回到每桶 70 美元(在短短兩年多時間上漲 130%)。

這種歷史模式顯示油價暴跌可能是交易者和投資者絕佳的獲利良機。

62% 的零售投資者帳戶與此營運商交易差價合約時出現虧損。您應該考慮是否了解差價合約的運作方式,以及您是否能夠承擔資金虧損的高風險。

油價之戰

這讓我們得以瞭解當前油價情勢。油價在過去幾個月再次下跌, WTI 原油從每桶 60 美元跌至每桶約 20 美元。

價格暴跌有兩項主因。首先,由於世界各國採取前所未有的措施遏制冠狀病毒疫情,對石油的需求因此急遽下降。跨國商品貿易公司托克指出,冠狀病毒可能導致每日石油需求暴跌3,500 萬桶—約為正常全球產量的三分之一 。。

其次,OPEC(石油輸出國家組織)領導國沙烏地阿拉伯與俄羅斯之間爆發了油價大戰。冠狀病毒爆發後,OPEC 提議減少石油產量以阻止油價崩跌。俄羅斯不滿意這項提議,表示不會遵守減產計畫。

為了反擊,沙烏地阿拉伯因俄羅斯拒絕合作,對俄羅斯發動價格戰,這是30 年來原油價格最大降幅。沙烏地阿拉伯不僅未依最初提議減少了產量,甚至還增加產量。沙烏地阿拉伯宣布這一消息後,WTI 原油價格立即重挫 26%。這場價格戰引發油價崩盤—這是自 1991 年波灣戰爭以來最大的單日跌幅。

交易者和投資者的獲利良機

儘管最近的油價暴跌衝擊了整個金融界(沙烏地阿拉伯對俄羅斯做出反擊後,道瓊指數經歷了史上罕見的跌幅),但油價回跌至 30 美元以下,似乎提供了交易者和投資者一次獲利良機。石油目前看起來是超賣,如果歷史是一面明鏡,那油價就不可能長期維持在這種水準上。

石油與政治穩定息息相關。依目前價格來看,包括俄羅斯和伊拉克在內的幾個國家將受到負面衝擊。例如,俄羅斯的石油和天然氣出口占該國國內生產總值(GDP)逾 30%以上的比重。這表示,,主要石油生產國必須共同努力減產,致力將油價提高到足以增加石油收益又能控制通膨的價位,才能符合最大利益。

這就是我們最近目睹到的現象。4 月 13 日,包括沙烏地阿拉伯、俄羅斯和美國在內的全球石油生產國達成了一項歷史性石油協議,將每日石油產量減少 970 萬桶。這項協議(將減少一成的石油供應量)是史上最大幅的石油減產。但實際減產幅度可能遠甚於此。沙烏地阿拉伯能源部長指出,每日石油總減產量可能接近 1,950 萬桶,約佔全球石油供應量的 20% 。在不久的將來,如此大規模的減產絕對有助穩定商品價格。

當然,由於冠狀病毒疫情造成經濟走勢不明,我們根本無法預測油價需要多久時間才會出現反彈。經濟可能會持續疲軟一段時間。但是目前油價暴跌確實與全球金融危機期間的那次存在部分相似之處。探討當年油價回彈的模式是相當有趣的事。

全球終將走出冠狀病毒疫情危機,經濟活動也將再次恢復熱絡。屆時油價也可能會恢復。因此,現在可能是提高石油在投資組合所佔比重的好時機。目前每桶油價不到 30 美元,風險/報酬的觀點似乎相當具有吸引力。

62% 的零售投資者帳戶與此營運商交易差價合約時出現虧損。您應該考慮是否了解差價合約的運作方式,以及您是否能夠承擔資金虧損的高風險。