「我們無法一直預測,但可以做好準備。」

市場週期是客觀事實。這非常正常,但無法預測它們何時發生。市場有強勁增長的牛市,也有低迷困頓的熊市。問題是:您該如何建立投資組合來應對這些變化?

僅供說明使用

許多新投資者在牛市時期入市,因市場創造了樂觀情緒。當這種情況發生時,他們只知道市場走高,但可能在市場自然回調期被套牢。每年大家都想賺得盆滿缽滿,但我們知道這是天方夜譚。即使像沃倫·巴菲特(Warren Buffett)這樣的傳奇投資者也有多年虧損。關鍵是確保在熊市期將損失限制在最低,能夠與牛市期的收益相抵消。

我們必須牢記,收益百分比不是全部,必須意識到這些回報對應的風險以及投資組合的波動性。這是許多散戶投資者無法評析的領域,之後當市場下行時,他們就會大幅回撤資金。那麼如何實現最佳均衡呢?

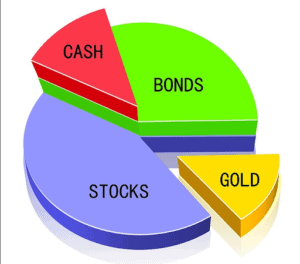

建立全方位的投資組合

多元化投資是關鍵!我入市投資已近10年,一路走來,從導師處學到的精髓是,優良的多元化投資是長期穩定的關鍵。

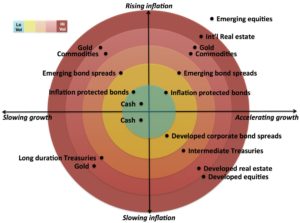

多元化投資不是大量買入眾多股票,而是將資金分散到不同資產類別。歷史表明,在不同經濟條件下,部分資產的表現優於其他資產。此圖說明了四種主要狀態以及每類資產在這些時期內的表現。

僅供說明使用

如果操作正確,可以投資那些讓我們能接觸到每種狀態的資產。這就是所謂的全天候或全季節的投資組合。在20世紀90年代末,傳奇投資者雷伊·達里奧(Ray Dalio)令這一理念聞名於世。達里奧建立了橋水基金(Bridgewater Associates),並將其發展成全球最大的對沖基金。他指出,根據每種資產的波動性對投資組合加權時,將獲得驚人的一致性,可在風險調整的基礎上超越市場,同時將損失降到最低。例如,股票的波動性通常比債券高出2.5倍左右,配置給股票的投資組合份額應少於債券。

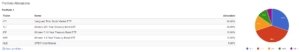

資產配置

在下圖中,我彙總了全天候投資組合的示例以及效能統計資料。該投資組合的結構為交易型開放式指數基金(ETF),以低成本方式接觸不同資產類別。

僅供說明使用

過往表現不代表未來結果。

過往表現不代表未來結果。

自2005年以來,該投資組合僅有兩年發生小額虧損,在2008年金融危機期間表現尤為突出,回報率高達+6.07%。投資組合對大幅回撤和市場回調的彈性使我認為這是在不確定時期的理想投資方式。

顯然,這種投資組合有多種變化,在某些時期可以靈活調整,使其更加激進或保守。此外,如果建立與此類似的投資組合,您還須確保適當地再平衡並評估市場狀況,實施任何必要的變更。

總結

無論如何建立投資組合,我都強烈建議您以均衡方式操作。許多投資者聚焦巨額回報,但鮮少防範下行風險。如前文所述,市場回調合情合理。若不未雨綢繆,則在回調來臨時,您的資產會受到衝擊。請以專業的心態入市,並記住這關乎投資長期穩定,而不是試圖快速獲得巨額收益。

各種因素可能會隨時影響市場,我們不可能確切知道即將發生什麼。

始終牢記這一點:「我們無法一直預測,但可以做好準備。」

Benjamin Sparham(用戶名:BenSparham)是居住在倫敦的明星投資者,擁有九年以上的投資經驗。他的投資組合是多元化的交易型開放式指數基金選擇,針對各種經濟狀況進行均衡投資。

本文為行銷交流資訊,不應被視為任何金融工具買賣的投資建議、個人推薦、要約或勸誘。本文在撰寫時並未考慮任何特定人士的投資目標或財務狀況,亦未按照促進獨立研究的法律和法規要求撰寫。對所有金融工具、指數或投資產品組合過去或將來之表現的參考,并非亦不應被視為未來業績的可靠指標。eToro對本出版物內容的準確性或完整性不做任何陳述,也不承擔任何責任。本出版物採用公開資訊撰寫。

此為常規行銷交流資訊,不應被視為任何金融產品買賣的建議、個人推薦、要約或勸誘。本資訊未考慮您的目標、財務狀況或需求。針對過往表現與未來走向的參考,并非亦不應被視為未來結果的可靠指標。eToro 對本出版物內容的準確性或完整性不做任何陳述,也不承擔任何責任。本出版物採用公開資訊撰寫。