”Vi kan inte alltid förutse men vi kan förbereda oss.”

Marknadscykler är ett faktum i livet. Marknadscykler är något helt normalt, men omöjligt att förutse när de kommer att hända. Det finns hausseartade perioder med stark marknadstillväxt och baisseartade nedgångar på marknaden. Frågan är: hur ska du bygga din portfölj för att förbereda dig för dessa förändringar?

Endast för illustration

Många nya investerare kommer in på marknaden under hausseartider på grund av den eufori som skapas. De känner bara till en marknad som rör sig uppåt och kan dras med under en naturlig marknadskorrektion. Vi vill alla tjäna pengar varje år, men vi vet att det är omöjligt. Till och med legendariska investerare som Warren Buffett har gått med förlust vissa år. Det viktigaste är att hålla förlusterna till ett minimum när marknaderna går nedåt och att vinsterna uppväger dessa förluster under goda tider.

Vi måste komma ihåg att det inte bara handlar om procentuella vinster; vi måste också titta på den risk som tas för att uppnå denna avkastning och volatiliteten i portföljen. Detta är något som många privatinvesterare misslyckas med att beakta och därför gör de stora förluster när marknaden sjunker. Så hur uppnår vi den bästa balansen?

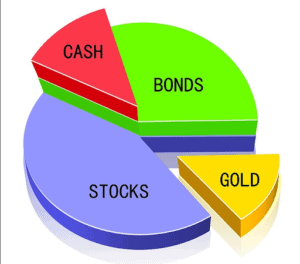

Att bygga en väl avrundad portfölj

Diversifiering är nyckeln! Jag har varit på marknaderna i nästan tio år nu och det viktigaste jag har lärt mig av mina mentorer på vägen är att bra diversifiering är avgörande för långsiktig framgång.

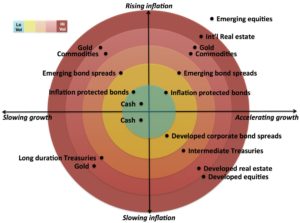

Vid diversifiering handlar det inte om att köpa en massa olika aktier, utan också om att ha spridning mellan olika tillgångstyper. Historien visar att vissa tillgångar presterar bättre än andra under olika ekonomiska förhållanden. Denna graf illustrerar fyra huvudförhållanden och hur varje tillgång presterar under dessa tider.

Endast för illustration

När vi gör det korrekt kan vi investera i tillgångar som ger oss exponering för varje förhållande. Detta är vad som kallas en allvädersportfölj. Detta koncept blev känt av den legendariska investeraren Ray Dalio i slutet av 1990-talet. Dalio byggde Bridgewater Associates som växte till att bli världens största hedgefond. Han påpekade att när du viktar portföljen baserat på volatiliteten för varje tillgång, blir du otroligt konsekvent när det gäller att överträffa marknaden på en riskjusterad grund samtidigt som du håller värdeminskningen minimal. Till exempel är aktier vanligtvis cirka två och en halv gånger mer volatila än obligationer, så du bör ha en mindre del av din portfölj allokerad till aktier än till obligationer.

Tillgångsallokering

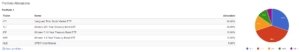

På bilden nedan har jag sammanställt ett exempel på en allvädersportfölj samt resultatstatistik. Denna portfölj är uppbyggd som ett urval av börshandlade fonder som ger exponering för olika tillgångstyper på ett billigt sätt.

Endast för illustration

Tidigare avkastning är ingen garanti för framtida resultat.

Tidigare avkastning är ingen garanti för framtida resultat.

Sedan 2005 har denna portfölj bara gått med förlust i två år med mindre förluster, och enastående resultat under 2008 med en uppgång på +6,07 % under finanskrisen. Portföljens motståndskraft mot stora värdefall och marknadskorrektioner får mig att känna att detta är den perfekta stilen att ha under osäkra tider.

Självklart finns det variationer av denna portfölj och den kan justeras för att vara mer aggressiv eller mer defensiv under vissa tider. Om du skapar en portfölj som liknar denna, måste du dessutom se till att du balanserar den på rätt sätt och bedömer marknadsförhållandena för att göra nödvändiga förändringar.

Sammanfattning

Hur du än väljer att bygga din portfölj, uppmanar jag dig att göra det på ett balanserat sätt. Många investerare fokuserar på att försöka uppnå enorm avkastning och tänker väldigt lite på att skydda sig mot marknadsnedgångar. Som nämnts tidigare är marknadskorrektioner helt naturliga och om du inte planerar för dem kommer du att drabbas hårt när de inträffar. Ta dig an marknaden med ett professionellt tänkande och kom ihåg att det handlar om att vara konsekvent under långa perioder och inte om att försöka göra snabba stora vinster.

En mängd olika faktorer kan påverka marknaden när som helst, så det är omöjligt att veta exakt vad som kommer att hända.

Kom alltid ihåg detta – ”Vi kan inte alltid förutse men vi kan förbereda oss”

Benjamin Sparham (användarnamn BenSparham) är en av eToros Popular Investors. Han bor i London och har över nio års erfarenhet. Hans portfölj är ett diversifierat utbud av börshandlade fonder som är utformad för att ge balanserad exponering för en mängd olika ekonomiska förhållanden.

Detta material är endast avsett för information och utbildning och bör inte tolkas som rådgivning eller som en personlig rekommendation och är inte heller ett erbjudande om eller uppmaning att köpa eller sälja finansiella produkter. Detta material har tagits fram utan hänsyn till specifika investeringsmål eller din ekonimiska situation och har inte tagits fram i enlighet med de lagliga och reglerande kraven för att främja oberoende research. Hänvisningar till tidigare resultat och framtida indikationer för ett finansiellt instrument, index eller en paketerad investeringsprodukt är inte, och ska inte betraktas som, en tillförlitlig indikator på framtida resultat. eToro företräder inte och tar inget ansvar för riktigheten eller fullständigheten i innehållet i detta material.

Detta material är endast avsett för allmän information och utbildning och bör inte tolkas som rådgivning om finansiella produkter eller som en personlig rekommendation och är inte heller ett erbjudande om eller uppmaning att köpa eller sälja finansiella produkter. Det har utarbetats utan hänsyn till dina mål, behov eller din ekonomiska situation. Hänvisningar till tidigare resultat och framtida indikationer är inte, och ska inte betraktas som, en tillförlitlig indikator på framtida resultat. eToro företräder inte och tar inget ansvar för riktigheten eller fullständigheten i innehållet i detta material.