Un portefeuille boursier regroupe les actifs pour lesquels vous engagez votre capital, visant des bénéfices à court ou long terme. Tout investissement comporte des risques. Pour les minimiser, les traders et investisseurs utilisent diverses stratégies, dont la diversification du portefeuille.

Pour réussir en tant qu’investisseur ou trader, diversifiez votre portefeuille avec différentes classes d’actifs, secteurs boursiers ou zones géographiques. Cela réduit les risques, optimise les rendements et compense les pertes pour une stratégie efficace.

Qu’est-ce que l’allocation d’actifs ?

L’allocation d’actifs est définie par le choix de l’investisseur d’allouer une part définie de son capital à un instrument spécifique. Ce peut être une action, une cryptomonnaie, une devise, une obligation, un ETF, une matière première, etc.

L’allocation de vos actifs devrait de préférence être organisée selon des critères personnels. Votre profil de risque compte dans l’équation, de même que vos connaissances et votre expérience, vos objectifs financiers et votre stratégie de détention.

La part de capital investie par actif, exprimée en pourcentage du capital total, doit être déterminée avec soin. En évaluant les performances potentielles et le risque de chaque actif, vous pouvez répartir vos investissements de manière à minimiser les pertes tout en tirant parti des opportunités disponibles.

Conseil : Pour gérer le risque, il est conseillé de définir votre tolérance au risque et vos objectifs d’investissement avant même de commencer à investir. N’investissez pas plus que ce que vous êtes en mesure de perdre.

Il n’y a pas de règle pour une bonne ou une mauvaise allocation, du moment que vous comprenez et mesurez le risque. Pour compenser le risque d’un actif, vous devez tirer parti d’un autre instrument de votre portefeuille.

Une règle est cependant couramment observée dans le milieu de l’investissement, chez les débutants : posséder 70 % d’actions, plus 30 % d’investissements plus sûrs, comme les obligations.

De cette façon, étant donné que le portefeuille est normalement constitué en majorité d’investissements à moyen et haut risque, la haute

Qu’est-ce que la diversification ?

La diversification est par définition la stratégie employée pour multiplier vos options au sein de votre portefeuille d’investissement, afin de mitiger le risque encouru sur chaque actif.

La diversification peut s’effectuer selon différents critères, dont la sélection dépend aussi de votre profil personnel. Vous pouvez prendre en compte :

- Le type de classe d’actifs

- La mixité entre investissements à court terme et à long terme (Buy-and-Hold)

- L’importance de la capitalisation des entreprises dont vous achetez les actions ainsi que leur stade de développement

- La zone géographique d’implantation

- La devise de cotation

- Le secteur boursier auquel appartiennent les entreprises cotées en bourse

- La volatilité en bourse, etc.

Conseil : Les ETF, fonds cotés en bourse, sont des solutions intéressantes pour investir dans différents secteurs financiers et diversifier ainsi votre portefeuille, même si vous ne les connaissez pas en détail.

En règle générale, la diversification passe par l’allocation du capital divisé entre actions et obligations, sur une base 50/50, 60/40, ou 70/30. D’autre part, ajouter d’autres classes d’actifs permet de s’exposer à différents facteurs d’appréciation de bourse et obtenir des bénéfices supplémentaires.

De plus, certains investisseurs choisissent de se pencher sur la

Il faut pour cela sélectionner des catégories d’actifs dont la corrélation est faible ou négative. Cela signifie que lorsqu’une catégorie d’actifs s’effondre, par expérience la catégorie associée reste stable ou enregistre une hausse.

Conseil : Le principe de corrélation est né des travaux de Harry Makowitz, sur l’optimisation du portefeuille. Ce dernier est par ailleurs considéré comme l’un des fondateurs de la « théorie moderne du portefeuille ».

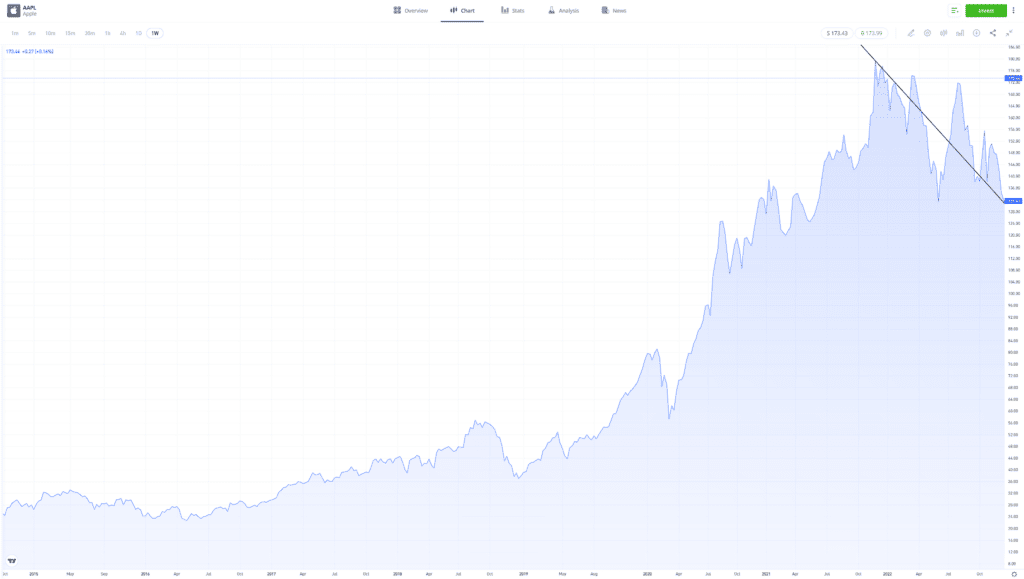

Prenons l’exemple d’un portefeuille composé uniquement de l’action d’Apple Inc (AAPL). Certains investisseurs à long terme ont profité de retours avantageux, mais la hausse de cette action n’a pas été linéaire. En 2022, le cours de l’action a chuté de plus de 25 %.

Les performances passées ne préjugent pas des résultats futurs.

Source: eToro

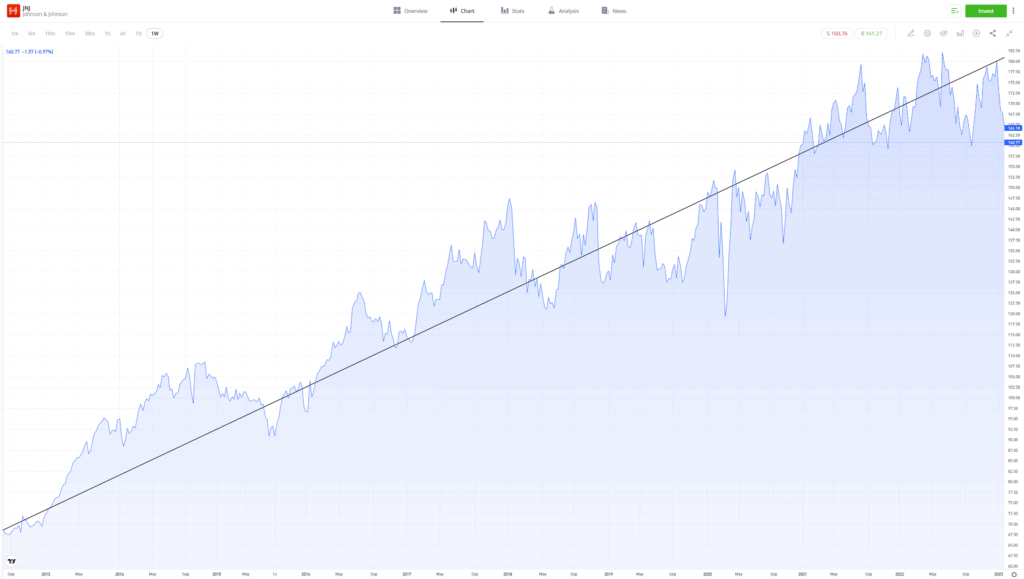

La même année, le cours de l’action de Johnson & Johnson a augmenté d’environ 5 %. Si le portefeuille avait été composé à 50 % d’actions AAPL et à 50 % d’actions JNJ, la volatilité aurait été atténuée, rendant la perte annuelle plus gérable pour l’investisseur débutant.

Les performances passées ne préjugent pas des résultats futurs.

Source: eToro

C’est un exemple qui démontre l’intérêt de la diversification dans un portefeuille, suite à une analyse préalable et à un plan intelligemment menés. Même entre deux actifs plutôt similaires, cet effet de compensation fonctionne très bien.

Lorsque l’on pratique cette stratégie avec un plus large éventail d’actifs, ce phénomène peut être plus efficace encore. Attention, si vous présumez parfois que certains actifs ne sont pas corrélés, ils peuvent pourtant l’être fortement.

Conseil : Les décisions d’investissement émotionnelles ou impulsives sont dangereuses. La peur et l’avidité mènent à des décisions regrettables. Suivez une stratégie.

Gestion de votre portefeuille

Un portefeuille diversifié ne protège pas entièrement des impacts du marché. La volatilité accrue de certains instruments peut augmenter le risque global de votre portefeuille. Il est crucial de surveiller régulièrement vos investissements pour maintenir un équilibre adapté à vos objectifs.

Par exemple, Amazon Inc. a développé un modèle d’affaires visant à proposer des solutions d’hébergement web sous le nom d’Amazon Web Services (AWS). Ce simple fait a pour effet de modifier la valeur de risque des actions d’Amazon, et donc le score de risque au sein de votre portefeuille.

Conseil : Tous les investisseurs ont accès au Score de Risque sur eToro, évalué de 1 à 10, 10 étant le plus élevé. Ce score s’applique aux actifs, portefeuilles ou personnes.

Il est nécessaire de réviser votre portefeuille pour l’équilibrer à nouveau et éviter «

Prévoyez un rééquilibrage périodique de votre portefeuille, par exemple tous les mois ou trimestres. Plus le portefeuille porte un risque élevé, plus la fréquence de rééquilibrage devrait être haute. Cela permet de maintenir un équilibre adapté à vos objectifs d’investissement.

Pour un résultat optimal, la diversification doit en outre être envisagée plus largement, en prenant notamment en compte :

- Les objectifs financiers de l’investisseur

- La durée de détention souhaitée

- Les niveaux de risque et de garantie du capital

- Les actifs sous-jacents

- La fiscalité, etc.

Le risque provient de ne pas savoir ce que l’on fait.

Warren Buffett

En résumé

La structure de votre portefeuille est essentielle pour atteindre vos objectifs financiers. La diversification réduit les risques et améliore vos chances de succès.

Comprendre les facteurs influençant les cours et maintenir une discipline émotionnelle sont essentiels pour une gestion du risque.

Pour étoffer vos connaissances et acquérir de nouvelles compétences, visitez l’Académie eToro.

Quiz

Foire aux questions

- Quels actifs acheter pour diversifier mon portefeuille ?

-

Il n’y a pas de règle précise, tout dépend du profil de chaque investisseur. Néanmoins, il faut comprendre que c’est davantage une question de proportions.

On dit que plus vous possédez d’actifs, plus vous avez de chances de diluer le risque, mais en posséder trop est également périlleux. L’équilibre compte davantage que la nature de vos instruments financiers.

- Est-ce que la diversification du portefeuille peut être une mauvaise idée ?

-

Un bon plan d’investissement a en règle générale une durée de vie limitée, l’échéance étant notamment le moment où vous souhaitez faire évoluer vos investissements.

Si vous êtes proche d’atteindre certains objectifs que vous vous êtes fixés, comme une retraite anticipée, il est avisé d’atténuer le risque et de faire pencher davantage la balance vers des investissements moins risqués tels que les obligations. Cela évitera que vous subissiez un impact négatif de dernière minute et perdiez de conséquents revenus.

- Y a-t-il des moyens faciles pour diversifier mon portefeuille ?

-

Pour diversifier facilement votre portefeuille, d’autres instruments, tels que les ETF, et les indices, peuvent être pris en compte. Par exemple, investir dans l’indice S&P 500 revient à miser sur diverses actions des plus grandes compagnies listées sur le marché américain.

Votre investissement concerne une seule catégorie d’action, mais s’avère moins risqué qu’une action individuelle. Si vous ne savez pas par où commencer, explorez les Smart Portfolios sur eToro, portefeuilles intelligents, analysés et construits par des spécialistes.

Ces informations sont fournies uniquement à des fins éducatives et ne doivent pas être considérées comme un conseil en investissement, une recommandation personnelle ou une offre ou sollicitation d’achat ou de vente d’instruments financiers.

Ce contenu a été préparé sans tenir compte des objectifs d’investissement ou de la situation financière de son destinataire, et n’a pas été préparé conformément aux exigences légales et réglementaires visant à promouvoir la recherche indépendante. Tous les instruments financiers et services mentionnés ne sont pas offerts par eToro et toute référence à la performance passée ou future d’un instrument financier, d’un indice ou d’un produit d’investissement proposé ne constitue pas et ne doit pas être considérée comme un indicateur fiable des résultats futurs.

eToro ne fait aucune déclaration et n’assume aucune responsabilité quant à l’exactitude ou l’exhaustivité du contenu de ce guide. Il est de votre responsabilité de comprendre les risques liés au trading et à la spéculation avant d’engager votre capital. Ne risquez jamais plus que ce que vous êtes disposé à perdre.