Введение

Покупка и продажа — это два самых основных инструмента, которые дают нам рынки, так почему же мы так сильно концентрируемся только на одном из них? Использовать только длинные позиции (покупать) — это, несомненно, более простой вариант. Его легче понять, длинными позициями проще управлять, и они приносят результаты в долгосрочной перспективе. Данный вариант хорошо подходит для тех, кто хочет иметь пассивный портфель и избежать стресса.

Если вы относитесь к числу таких людей, вы, вероятно, не осознаете, как много вы упускаете.

Интеграция коротких продаж (получение прибыли от падения цены актива) в вашу стратегию может помочь сохранить прибыль, полученную на «бычьем» рынке, когда неизбежно наступит время «медвежьего» рынка. Это также поможет вам снизить общий риск, и вы даже сможете получить прибыль, пока рынки будут падать!

Основные рыночные циклы

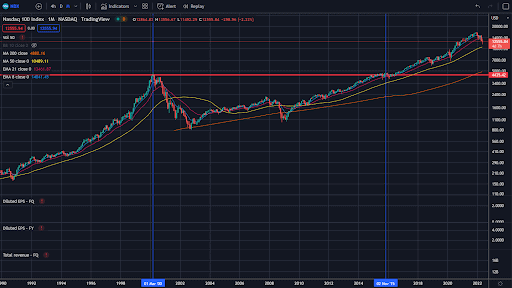

Ситуация на рынке меняется циклически, вверх и вниз, снова и снова, и хотя основная тенденция исторически восходящая, периоды падения повторяются и иногда значительны по величине и продолжительности. Почему бы не учесть их или даже извлечь из них максимальную пользу? В нашем распоряжении есть необходимые инструменты, чтобы воспользоваться всеми преимуществами этих периодов!

Знаете ли вы, что, если бы вы были инвестировали в Nasdaq на его пике в 2000 году, вы бы пережили 84%-ное падение и не вышли в ноль вплоть до 2015 года? Пятнадцать лет!

Показатели за предыдущие периоды не являются гарантией будущих результатов

Это наглядный пример, но не думайте, что он уникален. Большие просадки и периоды стагнации являются нормальной частью рыночных циклов.

С 2009 года у нас был ярко выраженный «бычий» рынок, и мы приучили себя к занимать только длинные позиции, покупать при каждом падении, потому что это просто имело смысл! Многие инвесторы ошибочно привыкли использовать последнее десятилетие в качестве образца и экстраполировать рынок, который, казалось, будет продолжать расти вечно. К сожалению, рынки работают не совсем так.

Удивительная математика, стоящая за просадками

Короткие продажи — это не только попытка получить положительный доход на пути вниз. Это, прежде всего, просто стремление не отдавать слишком большую часть прибыли, полученной на «бычьем» рынке.

Вы никогда не знаете, насколько глубокой будет следующая коррекция. Большинство людей не понимают, что из ямы, которую они копают, упрямо сохраняя длинные позиции в период «медвежьего» рынка, становится экспоненциально труднее выбраться, когда она становится глубже.

Пример: если вы пройдете через 50% времени «медвежьего» рынка, сохранив все инвестиции, это тяжело, но вы можете подумать: «Я могу получить 50% прибыли в следующие несколько лет, чтобы вернуться к безубыточности». Подождите-ка минуточку. Если вы перешли от портфеля стоимостью 1000 $ к портфелю стоимостью 500 $ и теперь получаете 50% прибыли, вы находитесь на уровне 750 $, вы не вернулись к 1000 $. Вы потеряли 50%, но теперь вам нужен 100%-ный прирост только для того, чтобы вернуться к тому, с чего вы начали. Этот расчет показывает, почему так важно принимать меры по защите своего портфеля от просадок. Чем ниже вы опускаетесь, тем хуже (например, для того, чтобы вернуться к безубыточности, при убытке в 75% требуется прибыль в 300%).

Это так же важно для защиты капитала от просадок, как и для того, чтобы сосредоточиться на его увеличении, если даже не важнее! Если вы упустите какую-то прибыль, вы всегда можете подождать другой возможности, но если вы потеряете все свои фишки, вы больше не сможете играть.

Почему бы не использовать все инструменты, предлагаемые рынком?

На рынках царит конкуренция. Об этом легко забыть, поскольку многие привыкли получать большие доходы, не прилагая особых усилий. Хотя это может быть так в течение определенного периода времени (в основном на «бычьих» рынках), если вы хотите постоянно получать отличную прибыль в течение длительного периода времени, вы не можете делать то, что делают все остальные.

Это нелегко, и люди идут на многое, чтобы получить даже небольшое преимущество. Длинные и короткие позиции — это два самых базовых инструмента, которые предлагает нам рынок, поэтому кажется абсолютно безумным даже не рассматривать возможность их использования.

Итак… что же такое «шортинг»?

Это термин, который употребляют часто с негативным оттенком и который звучит очень рискованно, а иногда даже злобно! Давайте рассмотрим его подробнее.

Допустим, вы думаете, что цена Tesla упадет. Как вы можете получить прибыль от снижения цены актива? Вы находите человека, который готов одолжить вам свои акции Tesla. Вы соглашаетесь одолжить одну акцию Tesla (которая в настоящее время стоит около 600 $) и выплачивать по ней небольшие проценты до тех пор, пока вы ее не вернете. Главное, что вы не должны кредитору 600 $ вы должны ему одну акцию Tesla. Вы немедленно продаете эту акцию Tesla на рынке и оставляете у себя 600 $. Если рынок изменится в вашу пользу и через некоторое время Tesla будет торговаться по цене 300 $, вы сможете выкупить одну акцию за 300 $, погасить свой долг в размере одной акции Tesla и при этом у Вас останется еще 300 $!

Конечно, все это происходит незаметно. Все, что Вам нужно сделать, если вы хотите шортить, — это нажать кнопку продажи! Теперь, когда мы понимаем, как работает шортинг, давайте посмотрим, как мы можем использовать его для построения превосходной стратегии на рынках.

Использование длинной/короткой стратегии для хеджирования

Хеджирование (от англ. огораживать) не имеет ничего общего с садоводством и в данном контексте означает попытку минимизировать уровень риска, занимая позиции, которые, как ожидается, принесут доход и являются противоположными вашим текущим позициям.

Допустим, у вас есть позиция по TSLA, которую вы хотите сохранить в долгосрочной перспективе, но считаете, что в данный момент акции могут быть немного переоценены. Вы можете сделать следующее: коротко продать на равную сумму в долларах индекс или ETF, который тесно связан с TSLA, например, ARKK или NSDQ100. Таким образом, если вы начнете терять деньги на своей позиции TSLA, вы получите аналогичную прибыль по короткой позиции. С другой стороны, если Tesla продолжит расти, эти прибыли будут в основном компенсированы убытками от ваших коротких позиций.

Один из вариантов — найти актив, который максимально похож внешне (в случае Tesla это может быть другая компания по производству электромобилей, например, Rivian Automotive), и который по этой причине воспринимается как имеющий очень похожий профиль риска. Таким образом, заняв длинную позицию по одной акции и короткую — по другой, вы можете свести свой риск практически к нулю, так как, если одна акция растет, то другая должна вырасти на аналогичную величину, и наоборот. Однако, если вы будете держать длинную позицию в лучшей компании (Tesla, по моему мнению) и короткую в худшей, вы сможете получить прибыль, подвергаясь минимальному риску. В данном примере вы считаете, что Tesla, скорее всего, вырастет больше, чем Rivian на «бычьем» рынке (и меньше упадет на «медвежьем» рынке), что позволит вам заработать на длинной позиции больше, чем вы теряете на короткой (или наоборот), при этом пребывая близко от нейтральной нетто-экспозиции .

Стратегии не являются черно-белыми

В то время как одни выступают за стратегию «только длинные позиции», а другие за стратегию «длинные/короткие позиции», важно помнить, что мы говорим о спектре возможностей. Вы можете иметь 100% длинных позиций, 100% хеджированных позиций или 100% коротких позиций, но между этими крайностями также существует обширная золотая середина. Если вы чувствуете, что рынок перегрет или определенная акция переоценена, вы можете открыть несколько коротких позиций, составляющих, скажем, 20% вашего портфеля, сохраняя при этом 80% длинных позиций. Или вы можете в основном держать короткие позиции на рынке, но сохранять открытые позиции по определенным акциям. Существует бесконечное множество комбинаций и нюансов.

Возьмем в качестве примера текущий рынок. Вы могли бы занимать короткие позиции по индексам, поскольку они сохраняют тенденцию к снижению, сохраняя при этом длинные позиции по сырьевым товарам или оборонным и нефтяным акциям. Эта стратегия хеджировала бы большую часть вашего направленного риска, при этом фактически обеспечивая положительный доход как по длинным, так и по коротким позициям! Суть в том, что оптимальная стратегия — это попытка охватить наибольший потенциал роста, независимо от рыночных условий, подвергаясь при этом минимально возможному риску.

Еще одна форма диверсификации

Попробуйте подумать о направленности портфеля в терминах диверсификации. Все знакомы с традиционной идеей диверсификации: не кладите все яйца в одну корзину! Это классический совет, поскольку вы не хотите рисковать всем, поставив все на один переменный показатель. Если весь ваш портфель инвестирован в Amazon, но компания начинает показывать плохие результаты, весь ваш портфель будет работать плохо. Вот почему вы должны включить в него другие активы. Если одни активы подводят, есть шанс, что хотя бы некоторые из других не подведут.

Направленная экспозиция — это по сути та же идея: занимать только длинные позиции, что является наиболее распространенной формой инвестирования, кажется мне невероятно недиверсифицированным. Все ваши позиции базируются на одной и той же переменной (например, что рынок будет продолжать быть здоровым и идти вверх) и, скорее всего, будут достаточно коррелированными. Если рынки сильно упадут, а вы не внесете никаких изменений, в итоге вы можете понести очень большие потери. Это утверждение становится еще более верным, когда рынки очень сильно падают. По мере роста волатильности увеличивается и корреляция. Это происходит потому, что люди паникуют и начинают продавать все без разбора. При таком сценарии диверсифицированная корзина длинных позиций не принесет вам большой пользы. Единственная диверсификация, которая действительно поможет, — это наличие нескольких шортов (коротких позиций)!

Разве короткие позиции не очень рискованные?

С технической точки зрения, короткая позиция в отдельности является намного более рискованной, чем длинная. Вот две основные причины этого:

- Исторически рынки имеют тенденцию к росту, поэтому при занятии короткой позиции шансы против вас (в долгосрочной перспективе).

- Максимальная прибыль, которую вы можете получить от короткой позиции, составляет 100% (если актив, по которому вы занимаете короткую позицию, упадет до нуля), тогда как Ваш максимальный убыток неограничен (поскольку актив может технически продолжать расти в цене до бесконечности).

- Короткие позиции — это позиции CFD. CFD — это сложные финансовые продукты, которые могут быть спекулятивными по своей природе. CFD могут не подходить для всех инвесторов, и вы не владеете базовыми активами. Вы рискуете потерять все свои инвестиции в периоды высокой волатильности рынка.

Но подождите, все не так просто. Хотя короткие позиции сами по себе сопряжены с определенными рисками, их наличие в сбалансированном портфеле может фактически снизить некоторые из ваших рисков. Подумайте вот о чем: когда у вас только длинные позиции, вы постоянно подвержены риску того, что акции упадут. Никто не знает, когда может наступить ужасный период «медвежьего» рынка, поэтому вы всегда подвержены риску значительной просадки. С другой стороны, если у вас есть сочетание длинных и коротких позиций, вы, по крайней мере, смягчите удар.

Заключение

Хотя добавление коротких позиций в портфель может показаться сложным или рискованным, это может быть отличным способом снизить общий риск портфеля и защитить вас в периоды, когда рынки имеют тенденцию к снижению.

Включение в портфель некоторых видов хеджирования или явно коротких позиций требует умения, рассудительности и выбора подходящего момента. Для тех, у кого долгосрочный временной горизонт, и кто хочет продолжать инвестировать как можно проще и пассивнее, вполне приемлемо иметь портфель только с длинными позициями. Но если вы пытаетесь последовательно опережать рынки, во время подъемов и спадов, вам просто необходимо использовать более активную стратегию, включающую и короткие позиции.

Покупка и продажа — это два основных инструмента, которые предоставляет нам рынок, поэтому, используя только один из них, вы, по моему мнению, всегда упускаете часть возможной прибыли.

CFD являются сложными инструментами и связаны с высоким риском быстрой потери денег из-за кредитного плеча. По 78% счетов частных инвесторов возникают убытки при торговле CFD у этого поставщика. Вам следует подумать, понимаете ли вы, как функционируют CFD, и можете ли вы позволить себе высокий риск потери своих денег.

Это сообщение предназначено только для информационных и образовательных целей и не должно восприниматься как консультация по инвестициям, личная рекомендация, предложение или настойчивая просьба купить или продать какие-либо финансовые инструменты. Этот материал был подготовлен без учета конкретных инвестиционных целей или финансового положения получателя и может не отвечать законодательными и нормативными требованиями о поддержке независимых исследований. Любые ссылки на прошлые или будущие результаты финансового инструмента, индекса или комплексного инвестиционного продукта не являются и не должны рассматриваться как надежный показатель будущих результатов. eToro не делает никаких заявлений и не берет на себя никакой ответственности в отношении точности или полноты содержания этой публикации.