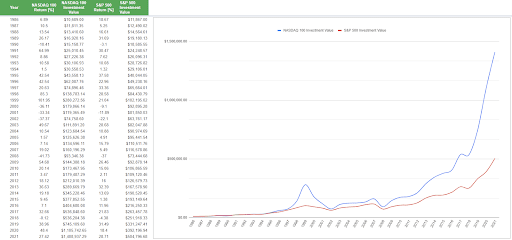

Если бы в 1986 году вы вложили в компании S&P 500 10 000 долл. США, то сегодня у вас было бы около 504 796 долл. США*. Это означает прибыль в размере почти 5000%. Недурно! Но если бы вы сделали то же самое с NASDAQ 100 (запущенного в 1986 году), вы бы заработали 1 408 937 долл. США [при условии, что в обоих случаях вы бы реинвестировали все дивиденды]. Почти 14 000% за тот же самый период. Однако за такие куда более высокие результаты пришлось бы заплатить нефинансовую цену, которая выражается в высочайшей волатильности.

Для NASDAQ 100, хорошего показателя «роста», характерны гораздо более высокие пики и спады, чем для S&P 500.

Результаты в прошлом не являются показателем результатов в будущем.

И это часть лотереи для «инвесторов в рост». Выбирайте правильные компании, и тогда инвестиции в рост принесут гораздо более высокую прибыль. Но при этом нужно также иметь мужество, чтобы выдержать все падения.

Что такое инвестирование в рост?

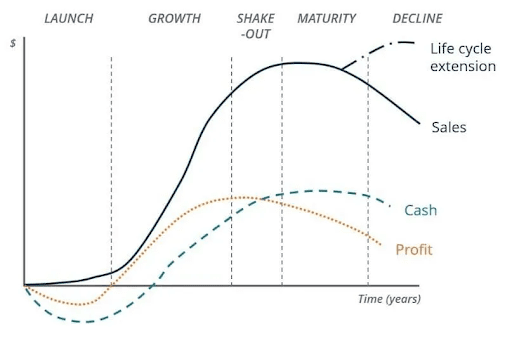

Когда речь идет о получении дохода, прибыли и создании денежного потока, все компании, как правило, проходят один и тот же жизненный цикл.

- Сначала они просто пытаются найти клиентов. Обычно на этом этапе (запуск) они теряют деньги. Те из них, кто находит клиентов и инвестиции (или кредиты), чтобы поддерживать свое существование, развиваются дальше. Мы называем такие компании стартапами.

- На втором этапе (рост) они пытаются расширить свою деятельность. В случае успеха рост доходов может быть очень быстрым, а позже на этом этапе они могут даже стать прибыльными, обеспечивая денежные поступления.

- На следующем этапе (реорганизация) компания растет быстро, но все же не так быстро, как раньше. В итоге у компании возникают проблемы с поиском новых путей для дальнейшего развития.

- На предпоследнем этапе (зрелость) компания просто пытается поддерживать статус-кво. Обычно именно на этом этапе компания начинает выплачивать дивиденды, чтобы поощрить инвесторов, поскольку сделать это через цену на акции сложновато.

- Наконец, на последнем этапе (спад) компания начинает сокращаться и в конечном итоге закрывается. Этот этап может растянуться на долгие годы или даже десятилетия. Но порой это происходит на удивление быстро.

При «инвестировании в рост» (на публичных торгах) инвесторы обычно обращают внимание на компании, которые находятся на втором или третьем этапе. Это необязательно должны быть технологические компании! В число отраслей, в которых исторически наблюдался рост на протяжении десятилетий, входили автомобилестроение, коммунальные услуги и даже производство ковровых покрытий. Но в наши дни часто речь идет именно о технологических компаниях, поскольку они могут быстро масштабировать свою деятельность, сохраняя или увеличивая рентабельность. Расширение нетехнологической компании, например, сети отелей, требует крупных денежных средств для покупки собственности и найма персонала для управления этими отелями. При этом технологической компании, например, студии разработки мобильных игр, нужно всего лишь вывести свое приложение на дополнительные рынки.

Если вы сможете найти хорошую компанию по хорошей цене, инвестирование в рост может оказаться мощным способом увеличить прибыль от инвестиций. Быстрый рост компании приводит к быстрому росту стоимости акций. У высокорентабельной компании много свободных средств, чтобы ускорить развитие, выкупить акции или приберечь на черный день. Но такие компании также могут быть связаны с невероятными рисками. Особенно те, которые находятся в левой части жизненного цикла (см. диаграмму выше). Никто не гарантирует, что компания с огромным ростом доходов когда-нибудь станет прибыльной, а незначительные ошибки могут привести к разрушению компании еще на начальной стадии развития. Рынок склонен ожидать взрывного роста, поэтому любые признаки замедления должны настораживать инвесторов.

Инвестирование в рост/стоимостное инвестирование

В финансовых кругах часто можно услышать разговоры о недооцененных акциях по сравнению с акциями быстрорастущих компаний. Это может привести к неверным выводам. За последние десятилетия определение «стоимости» эволюционировало. Сейчас с ним связано несколько подкатегорий. Однако для простоты каждую из них можно определить как:

Стоимость: компании, цена акций на которые имеет хорошую стоимостную ценность, потому что она ниже справедливой стоимости данной компании.

Рост: компании, доходы и/или прибыль которых растут очень быстро, и ожидается, что это будет и дальше так продолжаться.

Компания может представлять собой инвестицию как в стоимость, так и в рост. Это может быть достаточно распространенным явлением на «медвежьих» рынках. А вот на стабильных «бычьих» рынках такое явление встречается реже. На долгосрочном «бычьем» рынке, возможно, придется довольствоваться «ростом по разумной цене», хотя время от времени на нем появляются и выгодные инвестиции в рост.

Резюме

Инвесторы в рост обычно вкладываются в молодые компании, для которых ожидается, что их доходы и прибыль будут расти быстрее, чем у среднестатистического участника рынка. В этой категории представлен широкий спектр компаний: от компаний, которым всего несколько лет и которые еще не приносят прибыли, до многомиллиардных корпораций. Связанная с такими инвестициями волатильность, как правило, бывает выше, чем в областях, не связанных с ростом. Иногда даже намного выше.

Инвестиции в молодые и непроверенные компании могут оказаться крайне рискованными. Но есть и шанс, что среди них может оказаться кто-то из FAANG (Facebook, Apple, Amazon, Netflix и Google) следующего десятилетия. Это настоящая мечта каждого инвестора в рост. Но это вовсе не значит, что следует экономить на том, чтобы заранее подготовиться!

Это сообщение предназначено только для общих информационных и образовательных целей, и его не следует воспринимать как консультацию по финансовому продукту, личную рекомендацию, предложение или навязчивое предложение купить или продать какой-либо финансовый продукт. Оно было подготовлено без учета ваших целей, финансового положения или потребностей. Любые ссылки на прошлые результаты и прогнозы на будущее не являются и не должны рассматриваться как надежный показатель будущих результатов. eToro не делает никаких заявлений и не берет на себя никакой ответственности в отношении точности или полноты содержания этой публикации.