В текущем году многие инвесторы столкнулись с большими просадками портфелей из-за слабости мировых фондовых рынков и в настоящее время ищут активы, которые могут защиту от турбулентной ситуации на этих рынках. А поскольку инфляция достигла максимума за несколько десятилетий и процентные ставки быстро растут, инвесторы также пытаются найти активы, которые могут обеспечить хоть какую-то защиту от негативного воздействия этих тенденций.

Среди типов активов, которые, по всей видимости, удовлетворяют этим требованиям, можно назвать инвестиционные фонды недвижимости (REIT). Инвесторы часто упускают из виду, что REIT — это публично торгуемые инвестиционные компании, которые владеют портфелями объектов недвижимости или вкладываются в недвижимость. REIT предлагают инвесторам множество преимуществ, в том чисде высокие дивиденды, защиту от инфляции, относительно низкую корреляцию с более широким фондовым рынком и низкие транзакционные издержки. Учитывая эти атрибуты, они могут быть хорошим активом для диверсификации в текущей среде «бегства от риска».

Узнайте подробнее о смарт-портфеле eToro RealEstateTrusts здесь.

Как функционируют REIT?

Инвестиционные фонды недвижимости — это, по сути, инвестиционные компании, которые владеют и управляют приносящими доход активами в сфере недвижимости или финансируют их. Они похожи на обычные инвестиционные фонды тем, что объединяют капитал многих инвесторов, чтобы инвестиционные менеджеры организации смогли вносить более крупные инвестиции.

REIT могут быть отличным способом для мелких инвесторов получить доступ к рынку недвижимости. Они котируются на фондовом рынке, как и акции, что делает их высоколиквидными (в отличие от физической недвижимости, на покупку или продажу которой могут уйти месяцы). При этом транзакционные издержки очень низкие. При таких инвестициях в недвижимость вам не нужно беспокоиться об уплате тысяч гербовых сборов и расходов на брокеров по недвижимости, как в случае с физической недвижимостью.

REIT обычно специализируются в одной области рынка недвижимости. Вот некоторые из основных областей недвижимости, в которые они инвестируют:

- многоквартирные дома;

- офисные здания;

- торговые центры;

- отели;

- медицинские учреждения;

- склады интернет-магазинов;

- склады индивидуального хранения;

- центры обработки данных.

Для отнесения к категории REIT компании обычно должны соответствовать определенным критериям. Например, в США большая часть активов и доходов компании должны быть связаны с инвестициями в недвижимость, и она должна ежегодно выплачивать не менее 90% своего налогооблагаемого дохода акционерам в виде дивидендов. Точно так же в Великобритании REIT должны распрделять 90% прибыли от бизнеса по аренде недвижимости среди акционеров.

Почему REIT могут быть хорошим вариантом для инвестирования в 2022 году

В нынешних условиях инвестиционные фонды недвижимости потенциально могут играть ценную роль в портфелях инвесторов.

Одним из основных преимуществ REIT является то, что котировки их ативы не изменяются идеально синхронно с фондовым рынком. И REIT часто удерживают свои позиции лучше, чем игроки рынка в целом, в периоды турбулентности на фондовом рынке из-за того, что потоки доходов REIT довольно устойчивы. Однако в долгосрочной перспективе REIT по-прежнему приносят прибыль, подобную фондовому рынку. Хотите — верьте, хотите — нет, но REIT в целом часто опережали показатели изменения акций в долгосрочной перспективе. Например, в период с 1972 по 2019 год индекс FTSE NAREIT приносил доход в размере 13,3% в год. Это было выше доходности индекса S&P 500, равной 12,1% годовых.

Еще одно ключевое преимущество инвестиционных фондов недвижимости — регулярная выплата дивидендов. И доходность может быть привлекательной. Прямо сейчас многие REIT имеют доходность 4% и более. Это означает, что индивидуальные инвесторы могут получать доход от рынка недвижимости, не покупая недвижимость и не управляя ею самостоятельно. В нынешних условиях, когда трудно получить прирост капитала, регулярные дивиденды на вес золота.

Кроме того, REIT могут предложить защиту от инфляции. Когда инфляция высока, арендодатели недвижимости могут поднять арендную плату, чтобы покрыть растущие расходы (долгосрочная аренда часто привязана к инфляции). Это способствует росту дивидендов. Между тем, стоимость недвижимости часто увеличивается, когда цены растут. Это обусловлено с тем, что более высокие цены на рабочую силу, материалы и землю делают строительство менее рентабельным, сокращая предложение.

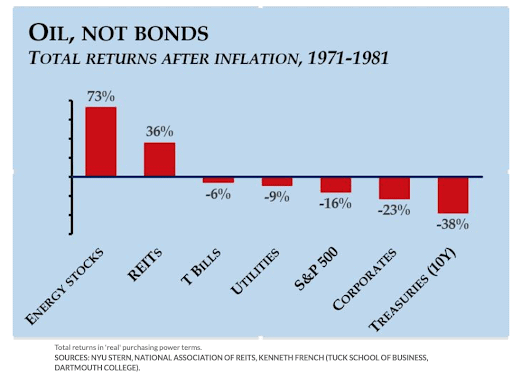

Стоит отметить, что в 1970-х годах, когда инфляция была заоблачной, инвестиционные фонды недвижимости работали очень хорошо. Фактически, они были вторым по эффективности активом после акций энергетических компаний.

Однако прошлые результаты не являются показателем будущих результатов.

Следует предупредить о том, что, хотя REIT действительно хорошо себя зарекомендовали за десятилетие, тенденция их роста не была прямой линией на графике. Например, цены на активы ослабли во время связанной с ОПЕК рецессии 1972–1974 годов.

Что касается роста ставок, REIT должны быть в определенной степени защищены из-за того, что многие из них имеют задолженность с фиксированной процентной ставкой и более длительным сроком погашения. Таким образом, увеличение краткосрочных процентных ставок не должно оказывать большого влияния на стоимость их капитала.

Обобщая, можно отметить, что акции REIT сейчас выглядят очень привлекательно. Они потенциально могут обеспечить не только диверсификацию портфеля и дивидендный доход, но и потенциально защитить от инфляции и повышения процентных ставок.

Как инвестировать в REIT

Чтобы инвесторам было проще получить доступ к инвестиционным фондам недвижимости, компания eToro создала смарт-портфель RealEstateTrusts. Это полностью распределенный инвестиционный портфель, ориентированный исключительно на акции REIT.

С помощью этого смарт-портфелю инвесторы могут получить доступ к целому ряду ведущих REIT, в том числе тех, которые владеют и управляют жилой, офисной, складской, медицинской и складской недвижимостью.

Вы можете узнать больше о смарт-портфеле eToro RealEstateTrusts здесь.

Copy Trading не является консультацией по инвестициям. Стоимость ваших инвестиций может увеличиваться или уменьшаться. Ваш капитал подвергается риску.