eToro гордится сотрудничеством с TipRanks, которая является ведущей компанией в сфере финансово-аналитических услуг. Она агрегирует информацию, получаемую от ведущих игроков и экспертов финансового рынка, и отслеживает публичные сведения о вложениях крупнейших инвесторов мира. TipRanks разработала уникальную систему рейтингов, которую применяет к управляющим хедж-фондов, блогерам, корпоративным инсайдерам и финансовым аналитикам для оценки точности и качества их прогнозов. Изучив состав портфелей всемирно известных инвесторов, TipRanks реализовала ряд интересных инструментов в рамках партнерских фондов копирования CopyFunds.

Познакомьтесь с фондом WarrenBuffet-CF от TipRanks

Гуру хедж-фондов миллиардер Уоррен Баффетт (Warren Buffett) удивил участников рынка, продав почти всю свою долю в компании Walmart, размер которой составлял $900 млн. При этом Баффетт постепенно наращивает участие в Apple и четырех крупнейших авиакомпаниях. Следует вспомнить, что сам Баффетт нередко называл сектор авиаперевозок «смертельной ловушкой» для инвестора.

«Оракул из Омахи» (так часто называют Баффетта) является президентом Berkshire Hathaway Inc, одного из крупнейших в мире хедж-фондов, в управлении которого находятся более $148 млрд. В прошлом году доходность фондового портфеля составила 26,27%, что дает 8,92% годовых за последние три года. Вообще, копировать позиции фонда Баффетта пытались многие инвесторы и не один раз. Существует явление, которое получило название «эффект Баффетта» и которое описывает изменение котировок акций в результате сброса или покупки бумаг какого-либо эмитента фондом Berkshire Hathaway.

В чем заключается секрет невероятного успеха инвестора Баффетта? Благодаря квартальной отчетности, поданной фондом по форме 13F в Комиссию по ценным бумагам и биржам США (SEC), мы можем обнаружить интересные изменения, произошедшие в составе портфеля фонда в IV квартале. Рассмотрим их более внимательно.

Wal-Mart (WMT)

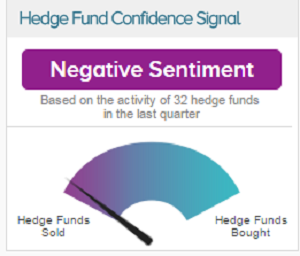

Баффетт сократил свою долю в компании Wal-Mart на целых 89,26%. В результате в его владении остались 1,4 млн акций стоимостью $96,32 млн. На эту позицию, впервые открытую в 2005 году, сегодня приходится всего 0,07% портфеля фонда. Это неожиданное изменение в портфеле Berkshire Hathaway отражает общий негативный настрой хедж-фондов в отношении эмитента. Взглянем на график:

Изменение настроений наблюдается не только среди хедж-фондов. Консенсус-рекомендация по Wal-Mart, зафиксированная TipRanks, — «держать». 13 февраля аналитик BMO Capital Уэйн Худ (Wayne Hood), имеющий рейтинг «4 звезды», дает рекомендацию «продавать» и считает вероятным снижение стоимости акций Wal-Mart при целевом курсе $63 на ближайшие 12 месяцев (что на 9,18% ниже текущих котировок). Оценив ценовую политику, проводимую компанией Wal-Mart, Худ заключает, что «с середины января по февраль цены на продукты питания в среднем снизились на 24% (ранее снижение составляло 18%)… что наводит на мысль о более низкой посещаемости (магазинов)».

Торговая сеть испытывает серьезное давление со стороны конкурентов, в том числе крупнейшего онлайн-ретейлера Amazon, и поэтому активно покупает интернет-магазины, чтобы не оказаться в проигрыше. 15 февраля Wal-Mart потратила $51 млн на покупку компании Moosejaw, реализующую одежду и другие товары для активного отдыха. Эта сделка стала третьей за последние пять месяцев.

Apple (AAPL)

Фонд Berkshire Hathaway увеличил свои позиции в акциях Apple на 276% и теперь владеет 57,3 млн акций стоимостью $6,64 млрд. В результате бумаги Apple заняли седьмое место по размеру вложений в инвестиционном портфеле фонда. Судя по последней отчетности, акции прибавили уже 17,69% к своей стоимости. Бумаги AAPL интересуют не только Баффетта. Увеличили свою долю и другие известные фондовые управляющие, например Кен Фишер, Дэвид Айнхорн и Филипп Лафонт (Ken Fisher, David Einhorn, Philippe Laffont). Сегодня они владеют акциями Apple на $1,33 млрд, $670 млн и $369 млн соответственно.

Apple показала исключительно высокие показатели за I квартал 2017 г. Так, в этот период был зафиксирован исторический максимум среднерозничной цены (ASP) на смартфоны, составивший $695. Это способствовало росту оптимизма в отношении акций эмитента. Консенсус-рекомендация по бумагам Apple — «активно покупать», при этом средняя целевая цена по оценкам аналитиков составляет $141,21, что всего на 4,05% выше текущих котировок.

Delta Airlines (DAL)

Баффетт, давая второй шанс авиаперевозчикам, увеличил свою долю в Delta Airline на 847%. Теперь в портфель фонда входят 60 млн акций компании на $2,95 млрд. Всего фонд Баффетта нарастил позиции в акциях четырех компаний отрасли, в том числе в Southwest Airlines (LUV), American Airlines (AAL) и United Continental (UAL). Сумма капиталовложений в каждую из них составила более $2 млрд.

В конце III квартала новость об участии Баффетта в капитале трех крупнейших компаний-авиаперевозчиков попала на первые страницы многих изданий и ознаменовала изменение в инвестиционной политике миллиардера, который долгое время предпочитал не связываться с авиакомпаниями. В 1989 году Баффетт вложил $358 млрд в US Airways, однако в дальнейшем акции компании просели и их новая цена составила 75% от предыдущей. В итоге Баффетт смог с прибылью продать свою долю, однако негативный опыт сделал его противником инвестирования в отрасль, которая подвержена серьезным факторам риска (высокая конкуренция, возможность роста цен на топливо и высокие издержки).

После британского референдума о выходе из ЕС котировки акций авиакомпаний резко просели, однако вскоре произошел разворот и они начали быстро расти, так как опасения относительно падения спроса оказались неоправданными и сегодня эксперты прогнозируют рост дохода на единицу воздушной перевозки. По бумагам LUV, AAL и UAL консенсус-рекомендация аналитиков TipRanks — «покупать под вопросом», по DAL — «активно покупать».

Топ-6 акций

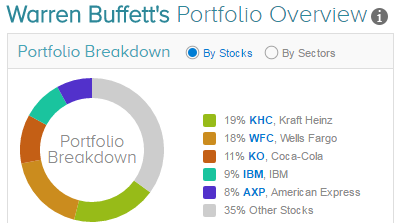

Без изменений остались шесть крупнейших позиций фонда, в том числе в акциях производителя продуктов питания Kraft Heinz ($28,4 млрд) и международного банка Wells Fargo ($26,4 млрд).