Vânzarea în lipsă este o strategie de tranzacționare prin care investitorii speculează pe scăderea prețului unui activ. Această metodă implică riscuri ridicate întrucât pierderile pot fi nelimitate dacă prețul activului crește în loc să scadă.

Atunci când vinzi în lipsă, există o serie de factori care trebuie luați în considerare, inclusiv riscul, volatilitatea pieței, evoluția prețurilor și eventualele fluctuații. Această strategie poate juca un rol important în investiții, dar necesită o evaluare atentă a potențialelor consecințe.

Ce este vânzarea în lipsă a unei acțiuni?

Vânzarea în lipsă presupune vânzarea unui activ a cărui valoare crezi că va scădea, cu intenția de a-l răscumpăra în viitor la un preț mai mic. Această strategie este utilizată în principal pe piețele financiare și implică un grad ridicat de risc.

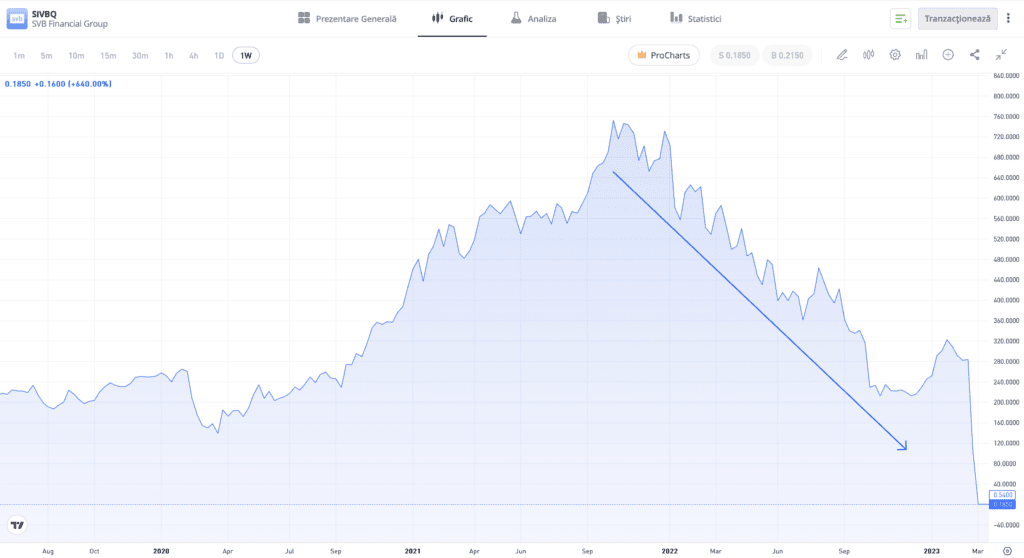

De exemplu, în graficul de mai jos observăm cum, în ianuarie 2022, acțiunile Silicon Valley Bank erau cotate la 447 USD/acțiune. Creșterea ratelor dobânzilor și evenimentele economice au afectat negativ compania, determinând scăderea prețului acțiunilor.

Performanța înregistrată anterior nu reprezintă un indicator asupra rezultatelor viitoare.

Sursă: eToro

În martie 2023, banca a intrat in faliment, iar valoarea acțiunilor a scăzut semnificativ. Dacă un investitor ar fi vândut în lipsă acțiunile SVB în ianuarie 2022, ar fi înregistrat un rezultat pozitiv. Dacă prețul ar fi crescut la acel moment, atunci s-ar fi înregistrat o pierdere.

Sfat: Poți începe să exersezi short selling-ul cu un cont demo pentru a te asigura că înțelegi toate aspectele.

La fel ca în cazul pozițiilor long, randamentul pozițiilor short va fi determinat de diferența dintre punctul de intrare și cel de ieșire al tranzacției. În cazul vânzării în lipsă, prețul de intrare este cel la care vinzi, iar prețul de ieșire este cel la care răscumperi.

Cum funcționează vânzarea în lipsă?

Vânzarea în lipsă implică trei etape: împrumutarea activului, vânzarea sa pe piață și răscumpărarea acestuia. După aceste operațiuni, activul este returnat brokerului, iar diferența de preț dintre vânzare și răscumpărare determină rezultatul tranzacției.

Cea mai cunoscută modalitate de vânzare în lipsă (short selling) este utilizarea contractelor pentru diferență (CFD). CFD-urile permit vânzarea unui activ fără a-l deține, în baza unui contract cu brokerul. Ambele părți acceptă să plătească diferența de preț rezultată din fluctuațiile activului.

Vânzarea în lipsă poate fi utilizată ca hedging de investitorii care au în portofoliu în special poziții long și doresc să se protejeze împotriva unei eventuale scăderi a pieței.

Vânzarea în lipsă implică un nivel de risc ridicat. După criza financiară din 2008, mai multe state UE au restricționat vânzarea în lipsă. În 2012, UE a emis un regulament pentru creșterea transparenței și îmbunătățirea funcționării acestui tip de tranzacții.

Diferența dintre pozițiile long și short

Principala diferență între pozițiile long și short o reprezintă modul de exploatare a evoluției prețurilor. Astfel, investitorii long cumpără un activ anticipând creșterea valorii acestuia. În schimb, prin adoptarea unei poziții short pentru un activ se urmărește valorificarea scăderii de preț.

O altă diferență este faptul că în cazul pozițiilor short potențialele pierderi pot fi nelimitate, deoarece un activ nu are limită de creștere. În schimb, pierderile pentru pozițiile long sunt plafonate la valoarea capitalului investit, deoarece prețul unei acțiuni nu poate scădea sub zero.

Sfat: Ordinele stop-loss sunt un instrument care ajută la reducerea riscului și limitarea pierderilor potențiale în cazul pozițiilor short.

Majoritatea investitorilor adoptă strategia buy-and-hold deoarece anumite clase de active, precum acțiunile, tind să crească în valoare într-o perioadă lungă de timp. Această abordare pasivă presupune achiziționarea unui activ și păstrarea lui pentru o perioadă extinsă.

Cum să dezvolți o strategie de vânzare în lipsă

Dezvoltarea unei strategii de vânzare în lipsă presupune analiza trendurilor pieței, anticiparea unei deprecieri a activelor și stabilirea unor puncte de intrare și ieșire. De asemenea, includerea unor mecanisme de gestionare a riscului este esențială pentru a limita impactul fluctuațiilor de preț.

Vânzarea în lipsă poate fi utilizată ca hedging de investitorii care au în portofoliu în special poziții long și doresc să se protejeze împotriva unei eventuale scăderi a pieței. În acest context, este important ca investitorii să înțeleagă cum funcționează o strategie neutră de piață (long-short).

De exemplu, să presupunem că preferi Apple Inc față de Microsoft Corp și Shell Plc în loc de BP Plc. Dacă decizi să aplici o strategie long, cel mai probabil vei opta pentru acțiunile Apple și Shell în defavoarea celorlalte. Totuși, dacă investitorii optează pentru aplicarea unei strategii long-short, aceștia pot vinde în lipsă Microsoft și BP, cumpărând simultan Apple și Shell. Randamentul net ar fi suma randamentelor tuturor tranzacțiilor.

Sfat: O strategie neutră de piață minimizează riscul direcțional, combinând poziții long și short în cadrul portofoliului.

Să presupunem că valoarea tuturor celor patru acțiuni ar crește, dar Apple și Shell ar înregistra performanțe mai bune decât companiile rivale. Portofoliul ar putea înregistra un rezultat pozitiv, contrabalansând pierderile înregistrate de pozițiile Microsoft și BP.

Concluzie

Vânzarea în lipsă implică împrumutarea unui activ pentru a-l vinde, așteptând o scădere a prețului. Această strategie poate oferi nu doar oportunități de profit din declinurile pieței, dar și posibilitatea de a gestiona riscuri și de a diversifica portofoliile.

Află mai multe despre strategiile de vânzare în lipsă, accesând Academia eToro.

Întrebări frecvente

- Ce este un short squeeze?

-

Un short squeeze apare atunci când interesul pentru pozițiile short, duce la o creștere a prețurilor. Astfel, investitorii short, sunt constrânși (squeezed) să își închidă pozițiile prin cumpărare, amplificând creșterea și determinând un efect în lanț ce poate duce la o apreciere semnificativă a activului.

- Ce este tranzacționarea pe perechi?

-

Tranzacționarea în perechi este o altă denumire pentru strategia long-short și implică potrivirea unei poziții lungi cu o poziție scurtă. Cele două active vor avea, de obicei, o corelație ridicată, iar rezultatul tranzacției depinde mai mult de performanța celor două poziții, decât de mișcările mai ample ale pieței.

- Când trebuie să răscumpăr o poziție scurtă?

-

Nu există norme care să reglementeze când trebuie să răscumperi o poziție short. Poți face acest lucru când prețul activului a scăzut suficient și ti-ai atins obiectivele propuse sau când vrei să îți limitezi pierderile dacă prețul a crescut. În perioadele de instablitate pot exista restricții privind vânzările în lipsă.

Informațiile din acest ghid au exclusiv scop educativ și nu ar trebui considerate drept sfaturi pentru investiții sau recomandări personale, nici oferte sau solicitări de cumpărare sau vânzare a oricăror instrumente financiare.

Acest material a fost pregătit fără a lua în considerare orice fel de obiective particulare de investiții sau situații financiare și nu a fost creat în conformitate cu cerințele legale și de reglementare a promovării cercetării independente. Nu toate instrumentele și serviciile financiare menționate sunt oferite de eToro și orice referiri la performanța anterioară a unui instrument financiar, index sau pachet de investiții, nu sunt și nu ar trebui considerare un indicator fiabil al rezultatelor viitoare.

eToro nu face nicio declarație și nu își asumă nicio responsabilitate cu privire la acuratețea sau caracterul complet al conținutului acestui ghid. Asigură-te că înțelegi riscurile implicate în tranzacționare înainte de a implica capital. Nu risca niciodată mai mult decât ești pregătit să pierzi.