Ordinele stop-loss și take-profit sunt instrumente esențiale prin care se determină punctele de ieșire dintr-o tranzacție. Acestea pot îmbunătăți strategia de tranzacționare și pot oferi un control mai mare asupra investițiilor.

Ordinele Stop Loss și Take-Profit sunt instrumente de gestionare a riscurilor care permit investitorilor să-și definească parametrii risc/randament. Prin utilizarea acestora, investitorii își pot proteja capitalul pe baza strategiilor și obiectivelor lor de tranzacționare.

Ce sunt ordinele Stop-loss și Take-Profit?

Stop-Loss și Take-Profit sunt două instrumente importante, prin care investitorii determină când să închidă o poziție din portofoliu. Aceste niveluri predeterminate sunt concepute pentru a evita pe cât posibil tranzacțiile emoționale și sunt esențiale pentru gestionarea riscurilor.

Un ordin Stop-Loss se activează atunci când prețul unui activ deținut are o evoluție nefavorabilă. Astfel, poziția respectivă se închide automat la un anumit nivel de preț, cu scopul de a limita pierderile. Un ordin Take-Profit este o instrucțiune de a închide o tranzacție când un activ atinge un nivel de preț specificat, investitorul protejându-și capitalul.

Cum pot ajuta strategiile Stop-Loss la minimizarea riscului?

Prin includerea ordinelor Stop-Loss, investitorii își pot proteja capitalul și pot menține o abordare structurată și obiectivă a investițiilor. Aceste ordine îi încurajează să stabilească puncte clare de intrare și ieșire din piață, evitând deciziile impulsive.

Ordinul Stop-Loss acționează ca o plasă de siguranță, pentru ca prețul unui activ să nu scadă sub un anumit prag.

Indiferent de strategia de investiții pe care investitorii o adoptă, aceasta va funcționa doar dacă este aplicată cu consecvență. Ordinele Stop-Loss îi ajută să își formeze o disciplină în acest sens și să mențină o strategie clară, prin eliminarea elementului emoțional din procesul decizional.

Sfat: O greșeală comună de tranzacționare pentru începători este să păstreze prea mult timp pozițiile care sunt pe pierdere și să închidă prea devreme pozițiile care oferă rezultate pozitive.

Cum să stabilești limitele Stop-Loss

Limitele Stop-Loss ar trebui stabilite în funcție de parametrii și regulile strategiei de investiții pe care o abordezi. Prin setarea unui ordin Stop-Loss, determini limita de risc pe care ești dispus să ți-o asumi pentru fiecare tranzacție, deci este important să se alinieze profilului tău de risc.

Sfat: Nu ar trebui să riști niciodată mai mult de 2% din valoarea contului tău pentru o singură tranzacție.

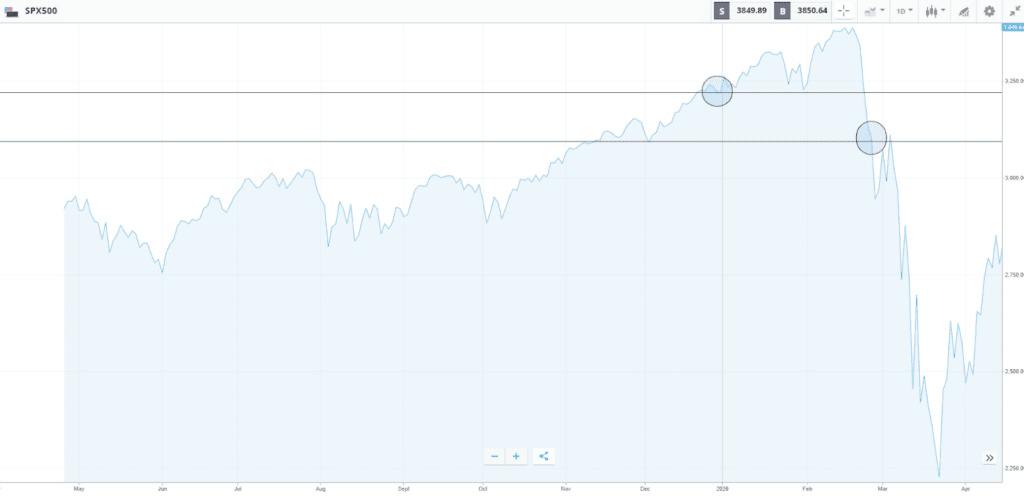

Prin stabilirea unor niveluri adecvate de Stop-Loss, îți protejezi capitalul și limitezi eventualele pierderi. Utilizează analiza tehnică, informațiile de pe piață și nivelurile de suport/rezistență, pentru a identifica limitele Stop-Loss adecvate în contextul abordării tale de tranzacționare.

Alternativ, o altă opțiune este utilizarea indicatorilor de analiză tehnică, care pot sugera niveluri importante ale prețurilor, cum ar fi suportul și rezistența, pe care investitorii să-i folosească ca ghid pentru a-și configura ordinele:

Performanța înregistrată anterior nu reprezintă un indicator asupra rezultatelor viitoare

Sursa: eToro

Cum funcționează strategiile Take-Profit?

Take-Profit este o strategie de tranzacționare pe termen scurt destinată investitorilor care doresc să profite de o creștere a prețului unui titlu de valoare. Investitorii își propun să obțină un anumit rezultat și să îl păstreze intact, fără ca acesta să fie erodat de fluctuațiile pieței.

Unul dintre beneficiile cheie ale strategiilor Take-Profit este că ajută la eliminarea emoțiilor din procesul investițional. Acest factor ajută în a evita luarea unor decizii impulsive, bazate pe mișcările pieței pe termen scurt.

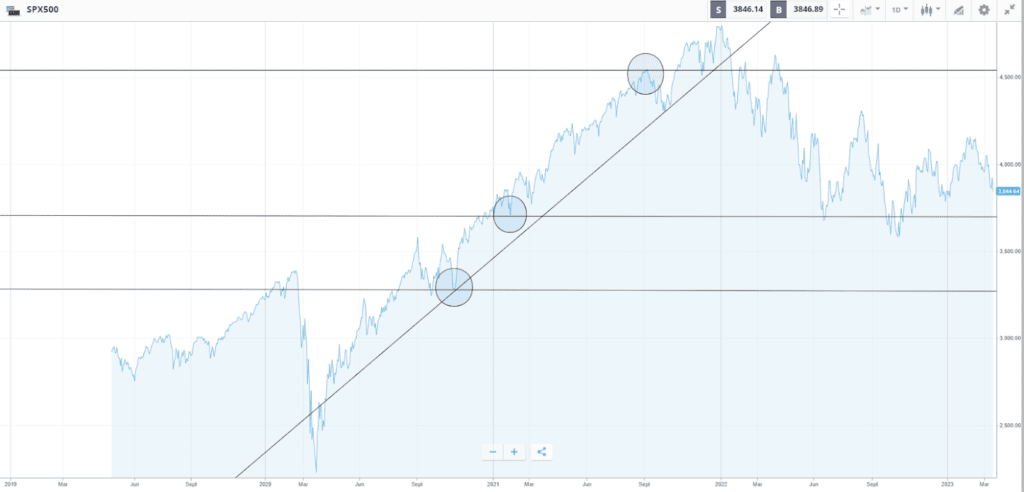

Utilizarea analizei tehnice și a indicatorilor, precum nivelurile de retragere Fibonacci și mediile mobile, oferă o imagine asupra zonelor în care mișcările prețurilor pot pierde impuls și se pot inversa. Investitorii stabilesc ordinele Take-Profit la aceste niveluri pentru a evita pierderile, înainte ca dinamica pieței să se schimbe.

Sfat: Un indicator util pentru noii investitori este indicele direcțional mediu (ADX), care arată cât de puternică este o tendință de valoare pe o scară de la zero la 100.

Acest grafic ilustrează evoluția indicelui S&P 500, combinată cu analiza indicatorilor tehnici. Graficul poate oferi o perspectivă asupra momentelor favorabile de cumpărare sau vânzare, în funcție de semnalele generate de acești indicatori:

Performanța înregistrată anterior nu reprezintă un indicator asupra rezultatelor viitoare

Sursa: eToro

Stabilirea ratei de risc

Stabilirea propriei rate de risc presupune definirea raportului dintre profitul net țintă și suma de capital pe care ești dispus să o riști. Acest proces implică evaluarea nivelului de confort cu posibilele pierderi și stabilirea unui echilibru între obiectivele financiare și toleranța la risc.

Un profil de risc utilizat frecvent este 2:1, ceea ce presupune că randamentul potențial este de două ori mai mare decât valoarea unei eventuale pierderi. Chiar dacă este considerată o abordare conservatoare, aceasta ajută la menținerea unui echilibru în gestionarea tranzacțiilor pentru a depăși momentele de volatilitate de pe piață.

De exemplu, să presupunem că ai o investiție inițială de 1.000$ și un raport risc/rentabilitate de 2:1. Setarea limitei Take-Profit la 2.000$ și Stop-Loss la 500$ ar permite obținerea a 1.000$ dacă pragul este atins, limitând, în același timp, pierderea la 500$ dacă mișcările de pe piață sunt în defavoarea ta.

Concluzie

Ordinele Stop-Loss și Take-Profit sunt strategii pe termen scurt care subliniază importanța strategiei în procesul investițional. Investitorii setează aceste limite pentru a declanșa vânzarea automată, nemaifiind nevoiți să monitorizeze piețele 24/7 și reducând la minimum deciziile emoționale.

Intră pe Academia eToro pentru a afla cum Stop-Loss și Take-Profit îți pot optimiza investițiile.

Întrebări frecvente

- Ce este trailing Stop-Loss?

-

Trailing Stop-Loss este un tip de ordin Stop-Loss care se ajustează automat pe măsură ce prețul unui activ se mișcă într-o direcție favorabilă. Dacă prețul activului crește sau scade în favoarea investitorului, prețul limită se mișcă odată cu acesta. Dacă prețul activului crește sau scade în defavoarea investitorului, prețul limită rămâne pe loc.

- Stop-Loss este garantat?

-

Ordinele Stop-Loss nu sunt garantate și este posibil să nu fie întotdeauna executate la prețul prevăzut. Deficitul de piață, mișcarea rapidă și derapajul pot afecta execuția acestora. Investitorii ar trebui să fie conștienți de aceste riscuri atunci când se bazează pe ordinele Stop-Loss.

- Există cazuri când nu ar trebui să folosesc ordine Stop-Loss, Take-Profit?

-

Ordinele Stop-Loss și Take-Profit pot să nu fie adecvate în toate scenariile de tranzacționare. Volatilitatea pieței, de exemplu, poate determina declanșarea prematură a ordinelor Stop-Loss. În strategiile pe termen lung, sau când se iau în considerare rezultate potențiale mai mari, limitele rigide Stop-Loss și Take-Profit pot restricționa potențialul.

Informațiile din acest ghid au exclusiv scop educativ și nu ar trebui considerate drept sfaturi pentru investiții sau recomandări personale, nici oferte sau solicitări de cumpărare sau vânzare a oricăror instrumente financiare.

Acest material a fost pregătit fără a lua în considerare orice fel de obiective particulare de investiții sau situații financiare și nu a fost creat în conformitate cu cerințele legale și de reglementare a promovării cercetării independente. Nu toate instrumentele și serviciile financiare menționate sunt oferite de eToro și orice referiri la performanța anterioară a unui instrument financiar, index sau pachet de investiții, nu sunt și nu ar trebui considerare un indicator fiabil al rezultatelor viitoare.

eToro nu face nicio declarație și nu își asumă nicio responsabilitate cu privire la acuratețea sau caracterul complet al conținutului acestui ghid. Asigură-te că înțelegi riscurile implicate în tranzacționare înainte de a implica capital. Nu risca niciodată mai mult decât ești pregătit să pierzi.