Introducere

Cumpărarea și vânzarea sunt cele două instrumente fundamentale pe care ni le oferă piețele, așa că de ce ne concentrăm atât de mult doar pe unul dintre ele? Strategia long (cumpărarea) este, fără îndoială, opțiunea mai simplă – este mai ușor de înțeles, de gestionat și aduce beneficii pe termen lung. Funcționează bine pentru cei care doresc un portofoliu pasiv și fără stres.

Dacă ești unul dintre cei care preferă o astfel de strategie, probabil că nu-ți dai seama câtă valoare pierzi.

Integrarea vânzărilor short (profitând de scăderea prețului activelor) în strategia ta te poate ajuta să-ți păstrezi profiturile pe care le obții în timpul unei piețe cu valori mobiliare în creștere, odată ce apare inevitabil o piață în descreștere. De asemenea, te poate ajuta să-ți reduci riscul general și poți chiar să obții un randament pozitiv în timp ce piețele merg în jos!

Cicluri majore ale pieței

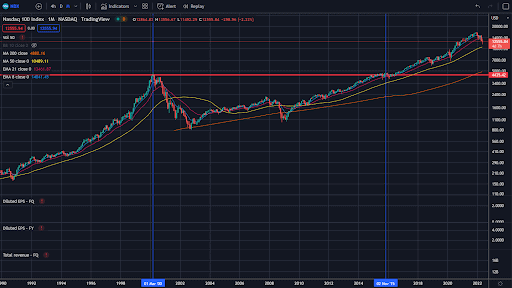

Piața fluctuează ciclic, în sus și în jos, în mod repetat – și, în timp ce tendința majoră din punct de vedere istoric este de creștere, perioadele de scădere sunt recurente și uneori semnificative în amploarea și durata lor. Ce-ar fi să ții cont de acestea sau chiar să profiți de pe urma lor? Avem la dispoziție instrumentele necesare pentru a profita din plin de aceste perioade!

Știai că dacă ai fi investit în Nasdaq la apogeul său în 2000, ai fi suferit o pierdere de 84% și nu ți-ai fi revenit până în 2015? Cincisprezece ani!

Performanța trecută nu indică rezultatele viitoare

Acesta este un exemplu dramatic, dar să nu crezi că este unic. Recesiunile lungi și perioadele de stagnare sunt o parte normală a ciclurilor pieței.

Din 2009, avem o piață aflată într-o creștere epică și am devenit condiționați să alegem doar strategia long , să cumpărăm fiecare oportunitate, pentru că pur și simplu funcționează! Mulți investitori s-au obișnuit, în mod eronat, să folosească ultimul deceniu ca dimensiune a eșantionului lor și să extrapoleze o piață care va continua să crească pentru totdeauna. Din păcate, piețele nu funcționează chiar așa.

Calculele surprinzătoare din spatele declinului

Vânzările short nu înseamnă doar încercarea de a obține o rentabilitate pozitivă în timpul declinului, ci, în primul rând, înseamnă să nu dai înapoi o parte prea mare din profiturile pieței în creștere.

Nu știi niciodată cât de profundă va fi următoarea corecție. Majoritatea oamenilor nu-și dau seama că gaura pe care o sapă, încăpățânându-se să rămână mult timp pe o piață în descreștere, devine exponențial mai greu de evadat pe măsură ce devine mai adâncă.

Exemplu : dacă traversezi o piață în descreștere cu 50%, în care ai investit mult, este greu, dar s-ar putea să te gândești: „Pot obține o rentabilitate de 50% în următorii câțiva ani pentru a mă aduce înapoi la pragul de rentabilitate”. Ei bine, stai puțin. Dacă ai trecut de la un portofoliu de 1.000 USD la 500 USD și acum obții un câștig de 50%, revii la 750 USD, nu te mai întorci la 1.000 USD. Ai pierdut 50%, dar acum ai nevoie de un câștig de 100% doar pentru a te întoarce la locul de unde ai început. Acest calcul arată de ce este atât de important să iei măsuri pentru a-ți proteja portofoliul de declinuri. Acesta pur și simplu se înrăutățește cu cât cobori mai jos (de exemplu, o pierdere de 75% necesită un câștig de 300% pentru a te readuce la pragul de rentabilitate).

Este la fel de important să-ți protejezi capitalul de scăderi, precum este să te concentrezi pe creșterea acestuia, dacă nu mai mult! Dacă ratezi unele câștiguri, poți oricând să aștepți o altă oportunitate, dar dacă îți pierzi toate jetoanele, nu mai poți juca.

De ce să nu folosești toate instrumentele pe care ți le oferă piața?

Piețele sunt competitive. Este ușor să uiți acest lucru, deoarece mulți s-au obișnuit să genereze profituri frumoase fără a fi nevoiți să muncească mult. Deși poate fi așa într-o perioadă de timp (în principal pe piețele în creștere), dacă dorești să obții rentabilitate superioară în mod constant, pe un interval de timp mai lung, nu poți face ceea ce fac toți ceilalți.

Nu este ușor, iar oamenii fac tot posibilul pentru a obține chiar și un avantaj cât de mic. Long și short sunt două instrumente de bază pe care ni le oferă piața, așa că pare absolut nebunesc să nu luăm în considerare să le folosim pe ambele.

Deci… ce este shorting-ul, de fapt?

Este un termen des auzit, adesea cu unele conotații negative și este făcut să sune foarte riscant, și uneori chiar malefic! Să aruncăm o privire mai atentă.

Să presupunem că tu crezi că prețul Tesla va scădea – cum poți obține profit din scăderea unui activ? Găsești pe cineva care este dispus să–ți împrumute acțiunile Tesla. Ești de acord să împrumuți o acțiune Tesla (în prezent în valoare de aproximativ 600 USD) și să plătești o sumă mică de dobândă pentru aceasta până când o returnezi. Cheia este că nu îi datorezi împrumutătorului 600 de dolari, ci îi datorați o acțiune Tesla. Vinzi imediat acea cotă Tesla pe piață și păstrezi 600 USD. Dacă piața se mișcă în favoarea ta și, ceva timp mai târziu, Tesla se tranzacționează la 300 USD, vei putea cumpăra o acțiune înapoi pentru 300 USD, vei putea să îți rambursezi datoria de o acțiune Tesla și în același timp rămâi cu 300 USD!

Desigur, toate acestea se întâmplă în fundal – tot ce trebuie să faci dacă doriți să faci shorting este să faci clic pe Vinde! Acum că înțelegem cum funcționează shorting-ul, să vedem cum l-am putea folosi pentru a construi o strategie superioară pe piețe.

Folosirea unei strategii long/short pentru hedging (acoperire)

Nimic de-a face cu grădinăritul, acoperirea în acest context înseamnă să încerci să-ți minimizezi nivelul de risc , deschizând poziții de la care preconizezi că vei obține un randament care este opusul deținerilor tale actuale.

Să presupunem că deții o poziție TSLA, pe care dorești să o păstrezi pe termen lung, dar crezi că acțiunile pot fi puțin supraevaluate în acest moment. Ce ai putea face este să vinzi short o sumă egală în dolari a unui indice sau ETF care este foarte corelat cu TSLA, cum ar fi ARKK sau NSDQ100 . Făcând acest lucru, dacă începi să pierzi bani pe poziția ta TSLA, vei obține o sumă similară în profituri din short. Pe de altă parte, dacă Tesla continuă să crească, aceste câștiguri vor fi în mare parte compensate de pierderile din short-urile tale.

O opțiune este să găsești un activ cât mai asemănător la suprafață (în cazul Tesla, aceasta ar putea fi o altă companie de vehicule electrice, cum ar fi Rivian Automotive ), și care, prin urmare, este percepută ca având un profil de risc foarte similar . Astfel, alegând long și short, îți poți reduce riscul la aproape zero, deoarece dacă unul ar crește, celălalt ar trebui să crească cu o sumă similară și invers. Cu toate acestea, dacă alegi strategia long, cea mai bună companie profilată pe spațiu (Tesla, după părerea mea), și short, compania cea mai mediocră, vei putea obține profit în timp ce ești expus la riscuri minime. În acest exemplu, crezi că este probabil ca Tesla să urce mai mult decât Rivian pe o piață în creștere (și să scadă mai puțin pe o piață în descreștere), permițându-ți astfel să câștigi mai mult din poziția long decât ceea ce pierdeți din short (sau invers), totul menținând o expunere netă aproape neutră .

Strategiile nu sunt alb-negru

În timp ce unii pledează doar pentru o strategie long, iar alții pentru o strategie long/short, este important să ne amintim că vorbim despre un spectru . Poți alege 100% long, 100% acoperit sau 100% short, dar există și o cale de mijloc mare între aceste extreme de poziționare. Dacă simți că piața este supraevaluată sau că o anumită acțiune este supraevaluată, este posibil să dorești să deschizi niște poziții short care reprezintă, să spunem, 20% din portofoliu, rămânând în același timp cu 80% long. Sau ai putea să alegi în cea mai mare parte short pe piață, dar există acțiuni individuale pe care dorești să le păstrezi long. Există nesfârșite combinații și nuanțe.

Să luăm ca exemplu piața actuală – ai putea alege strategia short pentru indici, deoarece aceștia continuă să scadă, menținând în același timp poziții long la mărfuri sau acțiuni de apărare și petrol. Această strategie ar acoperi o mare parte din riscul tău direcțional , producând în același timp un randament pozitiv atât pe pozițiile long, cât și pe cele short! Concluzia este că o strategie optimă este încercarea de a capta cele mai bune avantaje, indiferent de condițiile pieței, fiind în același timp expus la cel mai mic risc posibil.

O altă formă de diversificare

Încearcă să te gândești la direcționalitatea portofoliului în termeni de diversificare. Toată lumea este familiarizată cu ideea tradițională de diversificare: nu-ți pune toate ouăle într-un singur coș! Acesta este un sfat clasic, deoarece nu trebuie să riști totul într-o singură variabilă. Dacă întregul tău portofoliu este investit în Amazon , dar compania începe să aibă performanțe slabe, întregul tău portofoliu va evolua prost. De aceea este necesar să incluzi și alte active. Dacă unii nu se descurcă bine, sunt șanse ca cel puțin unii dintre ceilalți să o facă.

Expunerea direcțională merge pe aceeași idee: a alege în totalitate strategia long, care este cea mai comună formă de investiție, mi se pare incredibil de nediversificat. Toate pozițiile tale se bazează pe aceeași variabilă (de exemplu, că piața va continua să fie sănătoasă și să crească) și este probabil să fie destul de corelate . Dacă piețele primesc un impact mare și nu faci nicio modificare, s-ar putea ajunge la niște pierderi foarte mari. Acest lucru devine din ce în ce mai adevărat atunci când piețele au un impact foarte mare – pe măsură ce volatilitatea crește, la fel și corelațiile. Acest lucru se datorează faptului că oamenii intră în panică și încep să vândă totul fără discernământ. În acest scenariu, a avea un coș diversificat de poziții long nu îți va face prea mult bine – singura diversificare care te va ajuta cu adevărat este să ai niște poziții short!

Strategia short nu e foarte riscantă?

Tehnic vorbind, o poziție short izolată are un profil mult mai riscant decât o poziție long. Există două motive principale:

- Din punct de vedere istoric, piețele au tendința ascendentă, așa că, având poziții short, șansele sunt împotriva ta (pe termen lung).

- Câștigul maxim pe care îl poți obține din shorting este de 100% (dacă activul ajunge la zero), în timp ce pierderea ta maximă este nelimitată (deoarece un activ poate continua să crească prețul până la infinit).

- Pozițiile short sunt poziții CFD. CFD-urile sunt produse financiare complexe care pot fi de natură speculativă. Este posibil ca CFD-urile să nu fie potrivite pentru toți investitorii și nu deții activele suport. Riști să pierzi toată investiția în perioadele de volatilitate ridicată a pieței

Dar stai – nu este atât de simplu. Deși există riscuri în deținerea de short-uri pe cont propriu, deținerea de short-uri într-un portofoliu echilibrat poate reduce de fapt unele dintre riscuri. Gândește-te la asta – atunci când alegi strategia long, ești constant deschis riscului ca acțiunile să scadă. Nimeni nu știe când ar putea avea loc scăderea bruscă a pieței, așa că ești mereu expus șansei unei reduceri semnificative. Pe de altă parte, dacă ai un amestec de long și short, cel puțin vei atenua lovitura.

Concluzie

În timp ce adăugarea de poziții short în portofoliu poate părea complexă sau riscantă, poate fi o modalitate excelentă de a reduce riscul general al portofoliului și de a te proteja de momentele în care piețele sunt în scădere.

Includerea unor acoperiri sau short-uri într-un portofoliu necesită abilități, analiză și timp. Pentru cei care au un orizont de timp lung și care doresc să continue să investească cât mai simplu și pasiv posibil, este perfect acceptabil să aibă un portofoliu exclusiv long. Dar dacă încerci să depășești în mod constant piețele, în timpul suișurilor și al coborâșurilor, trebuie pur și simplu să utilizezi o strategie mai activă care include și poziții short.

Cumpărarea și vânzarea sunt cele două instrumente principale pe care ni le oferă piața, așa că utilizarea doar a unuia dintre cele două va însemna profit pierdut, în opinia mea.

CFD-urile sunt instrumente complexe și prezintă un risc ridicat de a pierde bani rapid din cauza efectului de levier. 78% dintre conturile de investitori retail pierd bani atunci când tranzacționează CFD-uri cu acest furnizor. Îți recomandăm să te asiguri că înțelegi cum funcționează CFD-urile și că îți poți asuma riscul ridicat de a-ți pierde banii.

Această comunicare are doar scop informativ și educațional și nu ar trebui să fie considerată un sfat de investiții, o recomandare personală sau o ofertă sau o solicitare de cumpărare sau vânzare de instrumente financiare. Acest material a fost pregătit fără a ține cont de obiectivele de investiții sau de situația financiară a unui anumit destinatar și nu a fost redactat în conformitate cu cerințele legale și de reglementare pentru promovarea cercetării independente. Orice referire la performanța trecută sau viitoare a unui instrument financiar, indice sau produs de investiții nu este și nu trebuie considerată un indicator de încredere pentru rezultatele viitoare. eToro nu face nicio declarație și nu își asumă nicio responsabilitate cu privire la acuratețea sau caracterul complet al conținutului acestei publicații.