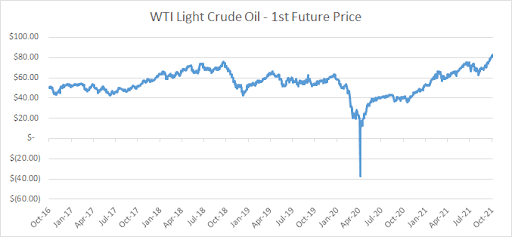

După ce s-a prăbușit spectaculos anul trecut în primele etape ale pandemiei de coronavirus, prețul petrolului a revenit și a crescut în 2021 la recordurile mai multor ani. Recent, prețul țițeiului WTI a crescut cu peste 80 USD per baril, acesta fiind cel mai ridicat nivel din 2014.

Pot continua să crească prețurile petrolului din acest punct? Mulți analiști cred că acest lucru este posibil. În acest moment, se pare că ne aflăm în mijlocul unei crize energetice globale. Iată ce se întâmplă acum pe piețele de energie.

De ce prețurile petrolului au explodat mai mult

Creșterea semnificativă a prețurilor petrolului, observată recent, poate fi atribuită în cele din urmă unui dezechilibru masiv între cerere și ofertă.

Anul trecut, în timpul pandemiei, cererea de petrol a scăzut puternic. În condițiile în care cea mai mare parte a lumii se află în izolare, era mult mai puțină nevoie de marfă. Totuși, odată cu revenirea avioanelor pe cer și a mașinilor pe șosele, cererea de petrol crește din nou. Potrivit Agenției Internaționale a Energiei (AIE), consumul global de petrol va crește cu 5,5 milioane de barili pe zi în acest an și cu încă 3,3 milioane de barili pe zi în anul1. Este de remarcat faptul că cererea de petrol a fost stimulată de creșterea prețurilor la gaze naturale, ceea ce a făcut din petrol o alternativă mai ieftină pentru generarea de energie electrică. În trecut, era logic ca sectorul energetic să utilizeze gaz natural în loc de petrol, deoarece prețul gazului era foarte scăzut. Cu toate acestea, astăzi este o poveste diferită.

Problema este însă că, în prezent, aprovizionarea cu petrol este foarte redusă. Unul dintre motive este faptul că Organizația Țărilor Exportatoare de Petrol (OPEC) și partenerii săi — care au redus oferta anul trecut — nu s-au grăbit să mărească producția în acest an. OPEC+ a anunțat recent că intenționează să crească producția treptat, pe termen scurt, cu o cantitate modestă de 400.000 de barili pe zi, în fiecare lună2. Aceasta nu este suficientă pentru a satisface cererea.

Un al doilea motiv este că diverse evenimente meteorologice au cauzat perturbări pe piața petrolului. Uraganul Ida din SUA, de exemplu, a determinat inițial oprirea producției de petrol de 1,7 milioane de barili pe zi. Analiștii consideră că pierderea totală a rezervelor de țiței cauzată de furtuna de categoria 4 s-ar putea ridica la 30 de milioane de barili3.

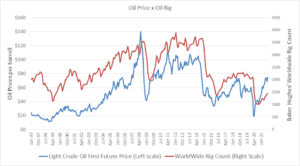

O altă problemă este că numărul de instalații de extragere rămâne scăzut. De obicei, numărul de instalații în activitate crește pe măsură ce prețul petrolului crește. Cu toate acestea, privind cele mai recente date de la compania de servicii de câmp petrolier Baker Hughes, putem vedea că numărul de instalații active nu a crescut în același ritm cu prețurile petrolului din ultima vreme.

De ce? Ei bine, motivul ar putea fi faptul că, în ultimele 18 luni, principalii producători de petrol și-au îndreptat atenția către energia regenerabilă. Având în vedere că schimbările climatice au devenit o preocupare majoră pentru guvernele, întreprinderile, consumatorii și investitorii din întreaga lume, giganții din domeniul petrolului și-au schimbat centrul de interes de la combustibili fosili la energie ecologică și au pompat miliarde de dolari în proiecte de energie curată.

În Europa, BP, Total și Eni au făcut de asemenea promisiuni ambițioase de a trece la energia regenerabilă, pe fondul unor inițiative guvernamentale precum Pactul verde european. Aceste companii nu mai doresc să fie cunoscute ca niște companii petroliere. În schimb, ele doresc să fie numite „companii din domeniul energiei”. Între timp, în SUA, giganții petrolieri precum Chevron și Exxon-Mobil investesc în noi tehnologii, cum ar fi „captarea dioxidului de carbon”, care își propune să capteze mai mult de 90% din emisiile de dioxid de carbon (CO2) de la centralele electrice și instalațiile industriale. Acest lucru înseamnă că nu au fost făcute investiții în noi platforme petroliere și platforme de foraj.

Această mișcare are efecte pe termen lung, deoarece energia regenerabilă pare a fi calea de urmat. Cu toate acestea, în prezent, lumea funcționează încă foarte mult cu energie derivată din combustibili fosili, astfel încât lipsa investițiilor în acest spațiu a creat unele probleme serioase de aprovizionare.

Previziuni referitoare le prețul petrolului: poate crește petrolul la 100 USD?

Pe termen scurt, mulți experți se așteaptă ca prețul petrolului să rămână ridicat, în special dacă iarna care vine în emisfera nordică este rece.

De exemplu, analiștii de la banca de investiții Goldman Sachs și-au actualizat recent previziunile referitoare la prețul țițeiului Brent la sfârșitul anului, la 90 USD/baril, în creștere de la 80 USD/baril, ceea ce indică o redresare a cererii globale mai rapidă decât s-a anticipat.4

Între timp, analiștii de la JP Morgan au declarat recent că petrolul ar putea ajunge la 150–200 USD per baril. „Credem că evoluția prețurilor cărbunelui ar putea reflecta oferta, cererea, costul capitalului și problemele de tranziție energetică pentru toți combustibilii fosili, și cu siguranță ar fi posibil ca prețul petrolului să urmeze același tipar (inflația a fost ajustată pentru petrol, aceasta situându-se între 150–200 USD/baril)”, a scris o echipă de analiști de la JP Morgan, condusă de Marko Kolanovic, unul dintre principalii strategi de piață.5

Merită subliniat faptul că prețul petrolului este în mod notabil greu de prevăzut, deoarece există mulți factori care pot influența prețurile. Deci, aceste tipuri de previziuni ar trebui tratate cu precauție.

Totuși, dacă prețul petrolului rămâne ridicat, vor exista implicații pentru piețele financiare și pentru investitori. De exemplu, inflația probabil că va crește, lovind în profiturile companiilor. Așadar, merită să analizăm acum riscurile și oportunitățile.

Oportunități de investiții în petrol

Cei care sunt optimiști în privința petrolului ar putea dori să ia în considerare o serie de opțiuni potențiale:

- să deschidă o poziție directă la prețul petrolului prin intermediul unui Contract pentru diferență (CFD). Un CFD este un instrument financiar care îți permite să valorifici modificările de preț ale unui activ fără a-l deține efectiv (de ex. un baril de petrol).

- să investească în companii producătoare de petrol. Printre exemplele de aici se numără Exxon-Mobil, Royal Dutch Shell și Chevron. Acțiunile petroliere tind să crească atunci când prețul petrolului crește, datorită faptului că prețurile mai mari ale petrolului le cresc profiturile. Cu toate acestea, în ceea ce privește acțiunile din domeniul energiei, există întotdeauna un risc „specific acțiunilor”.

- să investească într-un fond tranzacționat la bursă (ETF) pentru petrol, cum ar fi ETF-ul SPDR S&P oil & Gas Exploration & Production. Acest ETF urmărește performanța companiilor americane care operează în industria de explorare și producție a petrolului și gazelor. Această abordare minimizează riscul specific acțiunilor.

- să investească în Smart Portfolio OilWorldWide de la eToro. Acesta este un portofoliu complet alocat, care conține expunere la acțiunile principalelor companii globale implicate în mineritul, explorarea și producția de petrol și produse conexe, precum și la ETF-uri axate pe acțiuni și contracte futures pentru petrol. Similar unui ETF, acesta minimizează riscul specific acțiunilor, deoarece capitalul este distribuit pe o gamă largă de companii. În plus, oferă, de asemenea, o diversificare mai largă prin combinarea acțiunilor cu expunerea directă la active.

Energia curată este viitorul

În timp ce prețul petrolului ar putea crește pe termen scurt, investitorii pe termen lung ar putea dori, de asemenea, să se gândească la investițiile în energie regenerabilă.

Astăzi, asistăm la o schimbare uriașă în direcția energiei curate, pe fondul preocupărilor legate de schimbările climatice și de sustenabilitate. Până în 2030, se preconizează că energia solară, eoliană, hidroelectrică și alte surse durabile vor reprezenta aproximativ jumătate din mixul6 nostru energetic la nivel global, în comparație cu doar 11% în 20197. Această trecere la energia ecologică va crea probabil unele oportunități profitabile pentru investitori.

Cei interesați să obțină expunere la energie curată ar putea dori să ia în considerare instrumentul Smart Portfolio RenewableEnergy de la eToro, care alocă capital companiilor ce se străduiesc să dezvolte soluții de energie mai durabile. Acest portofoliu oferă expunere la o gamă largă de companii de top din domeniul energiei regenerabile care utilizează surse curate de energie, cum ar fi energia solară, eoliană și pe bază de hidrogen, precum și la companii care dezvoltă tehnologiile din spatele sistemelor utilizate pentru producerea de energie regenerabilă.

Surse

- https://www.reuters.com/business/energy/oil-rises-expectation-high-natural-gas-drive-switch-heating-2021-10-14/

- https://www.reuters.com/business/energy/opec-seen-sticking-november-output-plans-despite-80-oil-2021-09-29/

- https://www.worldoil.com/news/2021/9/14/extra-opec-oil-production-canceled-out-by-hurricane-ida-outages

- https://www.worldoil.com/news/2021/9/22/goldman-sachs-projects-90-oil-if-winter-is-colder-than-normal

- https://www.foxbusiness.com/markets/oil-prices-200-barrel-possible-stocks-jpmorgan

- https://about.bnef.com/new-energy-outlook/

- https://ourworldindata.org/renewable-energy

Smart Portfolios este un produs care poate include CFD-uri.

CFD-urile sunt instrumente complexe și implică un risc ridicat de a pierde bani rapid, ca urmare a efectului de levier. 68% dintre conturile investitorilor persoane fizice pierd bani atunci când tranzacționează cu CFD-uri prin intermediul acestui furnizor. Îți recomandăm să te asiguri că înțelegi cum funcționează CFD-urile și că îți poți asuma riscul ridicat de a-ți pierde banii.

Performanțele anterioare nu reprezintă un indicator al rezultatelor viitoare.

Această comunicare este doar în scop informativ și educativ și nu trebuie considerată sfat de investiție, recomandare personală sau ofertă sau solicitare de a cumpăra sau de a vinde orice instrument financiar. Acest material a fost pregătit fără a lua în calcul obiectivele de investiție ale anumitor destinatari sau situația lor financiară și nu a fost pregătit în conformitate cu cerințele legale și de reglementare de promovare a cercetării independente. Orice referire la performanța anterioară sau viitoare a unui instrument financiar, a unui indice sau a unui produs pachet de investiții nu este și nu trebuie considerată ca un indicator fiabil al rezultatelor viitoare. eToro nu face nicio reprezentare și nu își asumă nicio răspundere cu privire la acuratețea sau completitudinea conținutului acestei publicații.