Recenta reducere a ratei dobânzii de referință de către Rezerva Federală a SUA a fost așteptată cu nerăbdare atât de companii, cât și de investitori. Condițiile economice restrictive pentru o perioadă prelungită au stârnit teama că economia SUA ar putea intra în recesiune și au generat nervozitate pe piețele financiare. Însă reducerea ratelor dobânzii cu 0,5% a arătat piețelor că Fed este hotărâtă să ia măsuri pentru a preveni acest lucru, iar acum piața se așteaptă la o reducere de inca 1% până la sfârșitul anului. Banca Centrală Europeană a redus deja ratele dobânzii de două ori în ultimele trei luni și se îndreaptă spre mai multe reduceri în acest an, deoarece datele arată o slăbiciune a economiei europene. Scăderea ratelor dobânzilor va stimula unele sectoare și va ajuta economia să intre pe o traiectorie de creștere.

De ce este importantă o reducere a ratei dobânzii?

În perioadele de încetinire economică, băncile centrale reduc adesea rata dobânzii cheie pentru a stimula activitatea financiară. Reducerea ratelor dobânzilor este considerată, în general, un catalizator al creșterii, făcând împrumuturile mai ieftine pentru consumatori și companii. Acest lucru va stimula atât consumul, cât și investițiile. În timp ce în UE consumul este de aproximativ 53%, în Statele Unite acest procent este de aproape 68% din PIB. Prin urmare, scăderea dobânzilor poate duce la creșterea împrumuturilor, la stimularea investițiilor, la creșterea profiturilor companiilor, la o creștere economică mai robustă, dar și la creșterea prețurilor acțiunilor. De asemenea, reducerea dobânzilor în SUA are un impact pozitiv și asupra companiilor din alte regiuni ale globului. De exemplu, în Europa, majoritatea companiilor din indicele bursier DAX generează doar o mică parte din veniturile lor pe piața locală. Pentru primele cele mai performante cinci acțiuni listate pe bursa din Frankfurt, ponderea medie a veniturilor generate pe piața internă este de doar 26,8%.

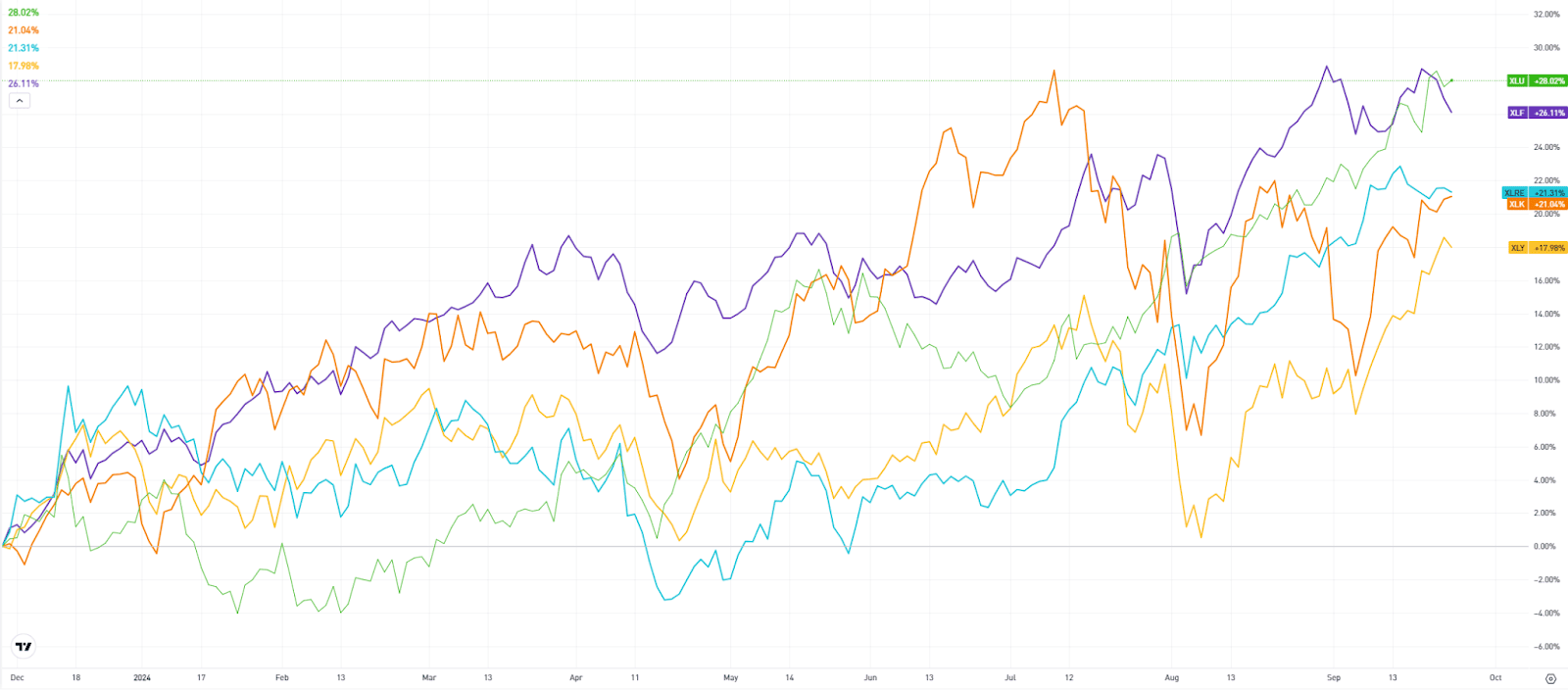

Cine va beneficia?

Sectorul bunurilor de consum discreționar (XLY) tinde să înregistreze performanțe bune în mediile cu rate scăzute ale dobânzilor, deoarece costurile de împrumut sunt mai mici, facilitând finanțarea de către consumatori a obiectelor scumpe, cum ar fi automobilele, electronicele, electrocasnicele dar și a vacanțelor. Cu un venit disponibil mai mare și credite mai ieftine, cheltuielile de consum cresc de obicei, determinând venituri și profituri mai mari pentru companiile din acest sector. Cu toate acestea, va fi nevoie de ceva timp pentru ca sectorul să crească, deoarece efectele reducerii ratelor dobânzilor nu sunt imediate.

Tehnologia (XLK) este un alt sector care prosperă într-un mediu cu rate scăzute ale dobânzii este cel al tehnologiei. În timp ce în ultimul an acest sector, în special prin acțiunile celor „șapte magnifici” (Apple, Microsoft, Alphabet, Amazon, Nvidia, Meta Platforms și Tesla), a fost cel care a dus piața bursieră din SUA la noi înălțimi, reducerile ratei dobânzii ar trebui să avantajeze companiile “de creștere”. Motivul este că aceste companii au nevoie de mulți bani pentru a crește, cel mai probabil din împrumuturi, iar scăderea ratelor dobânzilor va reduce costurile și le va scurta drumul către profitabilitate. De asemenea, companiile având capitalizare mică beneficiază adesea de reducerile dobânzilor, deoarece costurile mai mici ale împrumuturilor le ajută să obțină capital pentru proiecte noi și să scadă costurile serviciului datoriei. În același timp, companiile bogate în numerar ar putea să își vadă câștigurile financiare diminuate.

Sectorul imobiliar (XLRE) beneficiază și el în mod semnificativ de ratele scăzute ale dobânzilor, deoarece costurile mai mici ale împrumuturilor fac mai accesibilă pentru consumatori și companii finanțarea achizițiilor de proprietăți. Acest lucru stimulează, de asemenea, sectoarele construcțiilor și materialelor. În prezent, în SUA există un deficit de aproximativ 4 milioane de locuințe, conform celor mai recente analize ale Asociației Naționale a Agenților Imobiliari. Acest dezechilibru este de natură să ducă la creșterea prețurilor în unele regiuni. În plus, scăderea ratelor dobânzilor va stimula investițiile în noi proiecte de construcții și poate duce la creșterea consumului de materiale.

Sectorul utilităților (XLU) se comportă bine în medii cu rate scăzute ale dobânzii, în special atunci când creșterea economică încetinește, deoarece serviciile de utilități sunt esențiale și nu sunt discreționare. Ratele scăzute ale dobânzii susțin cheltuielile de capital și pot contribui la realizarea proiectelor de infrastructură obligatorii, la costuri mai mici. De asemenea, dobânzile scăzute ar putea devaloriza dolarul american și ar sprijini cumpărarea de mărfuri în monedă locală la prețuri mai bune.

Sectorul serviciilor financiare (XLF) ar putea beneficia, de asemenea, de reducerile ratelor dobânzilor. Un efect evident va fi întoarcerea numerarului de la obligațiuni la bănci, deoarece randamentele vor scădea. De asemenea, dobânzile mai mici stimulează activitatea de creditare, crescând profiturile băncilor și ale altor instituții financiare. După cum am menționat anterior, ratele scăzute ale dobânzilor stimulează companiile să facă investiții, deoarece costurile de împrumut scad, iar acest lucru crește creditarea și veniturile din dobânzi pentru bănci. Cu toate acestea, situația din SUA este acum complexă din cauza crizei din sectorul imobiliar comercial, iar acest lucru ar putea crea multe obstacole pentru băncile regionale mai mici. În Europa, ratele scăzute ale dobânzilor combinate cu perspectivele viitoare ale unui mediu economic mai bun ar putea ajuta băncile să reducă provizioanele pentru creditele neperformante, care reprezintă costuri pentru bănci. Sectorul bancar este mai bine reglementat decât în SUA.

Sursa imaginii: eToro

În concluzie

Cu toate acestea, beneficiile reducerii ratelor dobânzilor nu se vor vedea imediat în economie. Alți factori externi, cum ar fi situația geopolitică sau creșterea tarifelor vamale pentru importurile anumitor bunuri, pot influența modul în care diferite sectoare vor funcționa în perioada următoare. Dar pentru investitori, reducerile ratei dobânzii sunt un eveniment mult așteptat pentru care se pregăteau deja. Cel mai recent sondaj eToro Retail Investor Beat, arată că la sfârșitul trimestrului al doilea, 69% dintre investitorii individuali la nivel global, 79% dintre Cehi, 76% dintre cei din SUA, și 75% dintre cei din România aveau numerar în portofolii, gata să plece în căutarea companiilor cu prețuri mici, care au suferit în perioada dobânzilor ridicate, dar care acum sunt gata să profite de reducerea costurilor de finanțare.