S&P 500 atrage frecvent atenția în discuțiile despre investițiile în indici. Popularitatea, criteriile de selecție, performanța istorică și avantajele și dezavantajele sale oferă o înțelegere aprofundată asupra celui mai semnificativ indice la nivel mondial.

Popularitatea indicelui derivă din diversificarea pe care o oferă, expunerea la sectoare variate și performanțele sale istorice. Totuși, investiția nu este lipsită de riscuri, precum fluctuațiile pieței, impactul recesiunilor și dependența de companiile mari pot influența randamentele.

Atracția investițiilor în indici

Tendința către investițiile în indici cu un focus asupra S&P 500 reflectă o schimbare în strategiile de investiții. Puțini investitori reușesc să depășească performanța unui indice, această abordare fiind atractivă atât pentru investitorii începători, cât și pentru cei experimentați.

Evoluția și selecția S&P 500

Din momentul înființării sale în 1957, S&P 500 a continuat să evolueze pentru a reprezenta cele mai proeminente companii tranzacționate public din SUA. Un comitet de selecție dedicat, ia în considerare cu meticulozitate factori precum capitalizarea pieței, lichiditatea, și volumul de tranzacționare.

S&P 500 este supus unor revizuiri trimestriale regulate. Când o companie este adăugată la S&P 500, aceasta experimentează adesea o creștere a cererii de acțiuni, deoarece fondurile mutuale și alte vehicule de investiții care urmăresc indicele cumpără acțiuni pentru a se alinia compoziției indicelui.

Un fond de indici cu costuri reduse este investiția în acțiuni cea mai logică pentru majoritatea investitorilor.

Warren Buffett

În schimb, companiile care sunt eliminate din indice pot vedea o scădere a cererii pentru acțiunile lor, deoarece acestea sunt vândute de fondurile care urmăresc indicele. Această reechilibrare asigură că S&P 500 rămâne o reflecție curentă și dinamică a pieței în general.

O imagine a pieței globale într-un singur indice

S&P 500 nu este doar o reflecție a pieței SUA; este de asemenea renumit pentru acoperirea sa diversă și cuprinzătoare. Acest indice include corporații internaționale semnificative și acoperă o multitudine de industrii, oferind investitorilor o expoziție largă la economia globală.

Datorită criteriilor stricte de selecție, S&P 500 este folosit ca punct de referință pentru performanța pieței și a portofoliilor de investiții. Indicele oferă o imagine de ansamblu asupra economiei și este utilizat de investitori pentru a compara randamentele și a evalua strategiile de investiții.

Dacă este suficient de bun pentru Buffett

Warren Buffett, celebrul investitor de valoare, renumit pentru perspicacitatea sa investițională, a susținut mereu investițiile constante în fonduri de indici, în special cele care urmăresc S&P 500. Acesta a subliniat adesea această abordare în sfaturile sale de investiții.

Cumpără constant un fond de indici S&P 500 cu costuri reduse. Cred că este lucrul care are cel mai mult sens practic tot timpul.

Warren Buffett

Încurajarea lui Buffett pentru această strategie provine din simplitatea sa, rentabilitatea și performanța istorică a S&P 500. Acesta sugerează că, pentru majoritatea investitorilor, în special pentru cei care nu caută să devină traderi profesioniști, această abordare este probabil să producă rezultate favorabile pe termen lung.

Această abordare, pe termen lung, permite o expunere extinsă la piață, fără a necesita gestionare activă sau timp dedicat analizei constante a acțiunilor.

Creșterea investițiilor în indici

Investițiile în indici, în special în S&P 500, au devenit extrem de populare datorită eficienței și performanței lor care de obicei depășesc selecția activă a acțiunilor. Această strategie este simplă, dar eficientă: are ca scop randamente medii pe termen lung cu mai puțină implicare activă.

Tip: Revizuiește-ți regulat investițiile în S&P 500 pentru a te alinia la tendințele de pe piață.

Strategia tinde să depășească selecțiile active de acțiuni, inclusiv performanțele managerilor profesioniști de investiții. Este important de menționat că puțini manageri reușesc să depășească în mod constant indicii, ceea ce face ca investițiile în indici să fie o opțiune de luat în considerare, chiar și cu anumite limitări.

De ce indicele S&P 500 iese în evidență

Pentru investitorii în indici, S&P 500 este adesea alegerea principală. Acesta reprezintă un barometru al tendințelor economice globale, găzduind atât companii americane cât și internaționale semnificative, oferind investitorilor o viziune cuprinzătoare asupra pieței.

O călătorie în timp – performanța S&P 500

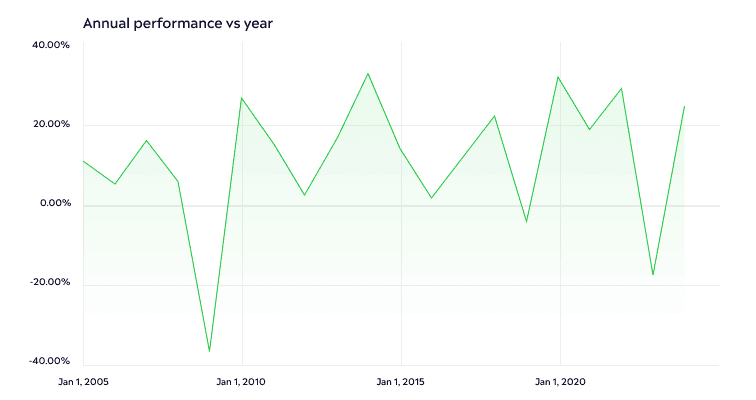

De la înființarea sa, S&P 500 a prezentat o creștere stabilă, cu un randament anual mediu de 10,13%. Deși anumiți ani au înregistrat scăderi semnificative, trendul pe termen lung în ansamblu arată fiabilitatea și puterea sa ca opțiune de investiție, reflectând creșterea economică globală.

Acest grafic arată performanța anuală a rentabilității totale a S&P 500 în ultimii 20 de ani, evidențiind tendințele și fluctuațiile pieței pe termen lung.

Performanța anterioară nu este un indiciu al rezultatelor viitoare.

Rentabilitatea totală este o măsură a performanței indicelui, inclusiv reinvestirea dividendelor, și reflectă mai fidel rezultatele investitorilor care beneficiază de acest indice pe termen lung.

Atenție asupra acțiunilor principale

S&P 500 nu este un indice echilibrat. Giganți de tehnologie precum Apple și Microsoft domină S&P 500. Ponderea lor substanțială în indice este benefică în timpul unor dezvoltări ale sectorului tehnologic, dar prezintă provocări de diversificare.

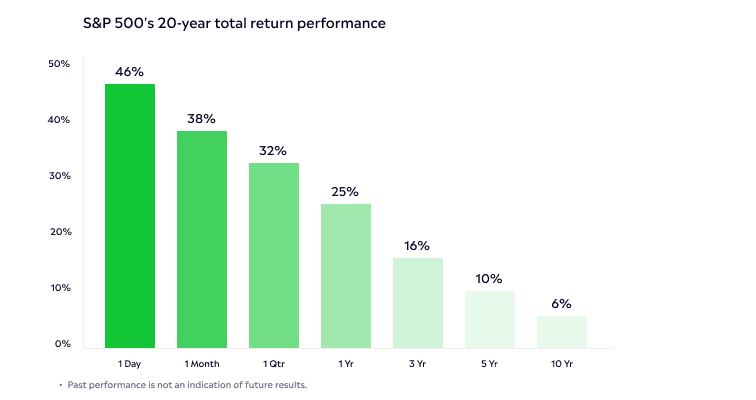

Performanța anterioară nu este un indiciu al rezultatelor viitoare.

Accesarea S&P 500: instrumente de investiții

Pentru a accesa S&P 500, poți investi prin ETF-uri internaționale precum SPDR S&P 500 UCITS ETF, iShares S&P 500 UCITS (Dist) sau iShares Core S&P500 UCITS ETF. Acestea oferă o modalitate simplă și accesibilă de a participa la performanța indicelui, fără a cumpăra acțiuni direct.

Evaluarea valorii și riscurilor

S&P 500 este frecvent evaluat prin raportul P/E (Price to Earnings). Fluctuațiile în valoare pot reflecta schimbări în așteptările economice, în percepția riscurilor sau în trendurile generale ale pieței.

Deși în medie a înregistrat un raport de 15 ori P/E de-a lungul a două decenii, performanța indicelui poate fi influențată considerabil de compoziția sa tehnologică și de un număr mic de acțiuni influente. În special, ponderea ridicată a companiilor din domeniul tehnologic poate afecta piața.

Tip: Diversifică în cadrul S&P 500 explorând fonduri specifice sectorului pentru o abordare echilibrată.

Pentru cei care se tem de supraexpunerea sectorială, urmărirea indicelui ponderat egal oferă o soluție. Instrumentele precum Invesco’s equal weight S&P 500 oferă o distribuție de investiții uniformă peste toate acțiunile indicelui, prezentând o alternativă la metodologia tradițională de ponderare.

Concluzie

S&P 500 este un indicator complex care reflectă diversitatea și dinamica economiei globale, oferind o imagine cuprinzătoare a performanței pieței de capital. Călătoria sa de la 1957 până în prezent demonstrează capacitatea sa de a se adapta și de a evolua pe termen lung.

Indicele oferă o expunere largă la piață și o viziune de ansamblu asupra tendințelor economice. Având în vedere diversitatea sa sectorială, evaluarea și toleranța la risc asociată, investitorii pot considera acest indice ca o componentă într-un portofoliu de investiții echilibrat și bine fundamentat.

Vizitează Academia eToro pentru a învăța mai multe despre fondurile de indici și alte instrumente financiare.

Întrebări frecvente

- Cum se deosebește S&P 500 de Dow Jones Industrial Average (DJIA) și Nasdaq?

-

Distincția S&P 500 constă în acoperirea mai largă a pieței, prezentând 500 dintre cele mai mari companii ale SUA din diverse sectoare, spre deosebire de cele 30 de la DJIA și compoziția tehnologică a Nasdaq. Această diversitate oferă o imagine completă a economiei americane, făcându-l un indice preferat de mulți investitori și analiști.

- Cum se compară de obicei performanța S&P 500 cu alte opțiuni de investiții?

-

Istoric, S&P 500 a oferit randamente competitive comparativ cu alte căi de investiții. Portofoliul său divers de acțiuni cu capitalizare mare oferă adesea o creștere stabilă, făcându-l un etalon pentru evaluarea performanței altor investiții.

- Pot acțiunile individuale din cadrul S&P 500 să aibă o performanță mai bună decât indicele în ansamblu?

-

Da, acțiunile individuale din S&P 500 pot și reușesc să aibă o performanță mai bună decât indicele. Totuși, acest lucru implică riscuri mai mari, deoarece selectarea câștigătorilor individuali necesită o cercetare aprofundată și o înțelegere a pieței. Performanța acțiunilor individuale poate fi influențată semnificativ de factorii specifici companiei și de tendințele industriei.

Informațiile din acest ghid au exclusiv scop educativ și nu ar trebui considerate drept sfaturi pentru investiții sau recomandări personale, nici oferte sau solicitări de cumpărare sau vânzare a oricăror instrumente financiare.

Acest material a fost pregătit fără a lua în considerare orice fel de obiective particulare de investiții sau situații financiare și nu a fost creat în conformitate cu cerințele legale și de reglementare a promovării cercetării independente. Nu toate instrumentele și serviciile financiare menționate sunt oferite de eToro și orice referiri la performanța anterioară a unui instrument financiar, index sau pachet de investiții, nu sunt și nu ar trebui considerare un indicator fiabil al rezultatelor viitoare.

eToro nu face nicio declarație și nu își asumă nicio responsabilitate cu privire la acuratețea sau caracterul complet al conținutului acestui ghid. Asigură-te că înțelegi riscurile implicate în tranzacționare înainte de a implica capital. Nu risca niciodată mai mult decât ești pregătit să pierzi.

Declinare de răspundere ASIC: eToro AUS Capital Ltd ACN 612 791 803 AFSL 491139. Derivatele OTC sunt produse financiare cu efect de levier. Tranzacționarea instrumentelor derivate OTC nu are ca rezultat deținerea activelor suport. Tranzacționarea cu instrumente derivate OTC implică un nivel ridicat de risc și poate duce la pierderea întregii investiții. Ca atare, este posibil ca instrumentele derivate OTC să nu fie potrivite pentru toți investitorii. Nu investiți bani pe care nu vă puteți permite să-i pierdeți. Solicitați sfatul unui consilier financiar independent și autorizat corespunzător și asigurați-vă că aveți apetitul pentru risc, experiența și cunoștințele relevante înainte de a vă decide să tranzacționați. Aceste informații au doar caracter general și au fost pregătite fără a lua în considerare obiectivele, situația financiară sau nevoile dvs. Solicitați consiliere independentă și țineți cont de Declarația noastră de divulgare cu privire la produse (PDS) și Determinarea pieței țintă (TMD) înainte de a decide dacă tranzacționați cu noi.

Declinare de răspundere UE: CFD-urile sunt instrumente complexe și implică un risc ridicat de a pierde bani rapid ca urmare a efectului de levier. 76% dintre conturile investitorilor persoane fizice pierd bani atunci când tranzacționează cu CDF-uri prin intermediul acestui furnizor. Îți recomandăm să te asiguri că înțelegi cum funcționează CFD-urile și că îți poți asuma riscul ridicat de a pierde bani.