Pentru a construi un portofoliu diversificat, trebuie să aliniezi investițiile cu obiectivele financiare. Diversificarea, exprimată prin „nu-ți pune toate ouăle într-un singur coș”, este esențială pentru a reduce riscurile și a maximiza randamentele, protejându-ți astfel capitalul investit.

Diversificarea unui portofoliu nu se limitează doar la achiziționarea unui număr mare de instrumente, ci este un proces complex care se bazează pe conceptul de complementaritate al activelor.

Scopul final al diversificării este reducerea volatilității portofoliului, prin compensarea pierderilor înregistrate de o categorie de active, cu eventualele câștiguri ale altei categorii. Pentru a realiza un portofoliu diversificat, trebuie să ții cont de două aspecte extrem de importante: structura portofoliului și alocarea activelor în cadrul acestuia.

Ce este alocarea activelor?

Alocarea activelor implică împărțirea portofoliului între categorii de active precum acțiuni și obligațiuni, exprimată ca procent din valoarea totală. Decizia este personală și trebuie raportată la obiectivele proprii, profilul de risc și orizontul investițional.

Fiecare categorie de active prezintă niveluri de risc diferite și este important ca un investitor să înțeleagă aceste riscuri. Nu există o formulă perfectă pentru repartizarea activelor într-un portofoliu, însă alegerea ratei de alocare pentru active joacă un rol fundamental în gestionarea riscului de portofoliu și atingerea obiectivelor de investiții.

Sfat: Pentru a stabili rata de alocare a acțiunilor, poți să-ți scazi vârsta din numărul 100, utilizând, mai apoi, rezultatul obținut ca referință pentru procentul pe care acestea ar trebui să îl dețină în portofoliul tău.

Una dintre cele mai comune rate de alocare utilizate de investitorii începători este 70/30, adică 70% din portofoliu este format din titluri de capital, restul de 30% fiind reprezentat de obligațiuni.

Un portofoliu cu alocare 70/30 este specific investitorilor care au o toleranță ridicată la risc și un orizont investițional mai lung, deoarece este format, în mare parte, din active cu un nivel de risc mediu și ridicat. Volatilitatea acestora este compensată de randamentele fixe ale obligațiunilor.

Ce este diversificarea?

Diversificarea este o strategie de gestionare a riscului, care presupune includerea unei game variate de active într-un portofoliu. Întrucât viitorul este incert și piețele sunt în schimbare, investitorii își diversifică portofoliile investind în diferite companii și active.

Sfat: Adăugarea în portofoliu a unor active cu risc ridicat nu înseamnă că riscul total al acestuia va crește. Poți aloca un procent mai mic activelor cu un raport risc/randament mai mare.

De cele mai multe ori, diversificarea se realizează prin investiții în active precum acțiuni, obligațiuni, ETF-uri, indici, valute, mărfuri proprietăți imobiliare sau criptoactive. Aceasta mai poate fi realizată și prin cumpărarea de investiții în diferite țări, industrii, companii de dimensiuni diferite sau pe mai multe orizonturi de timp.

Efectele benefice ale diversificării sunt vizibile doar dacă activele din cadrul portofoliului sunt corelate negativ adică ele răspund în mod diferit, sau chiar total opus, la evenimentele de pe piață.

Chiar dacă într-un portofoliu diversificat nu toate investițiile sunt corelate negativ, scopul diversificării este achiziționarea de active. Aceasta evoluează diferit pe piețe similare, pentru ca performanța pozitivă a unora să compenseze performanța negativă a altora.

De asemenea, rentabilitatea totală medie scade riscul de a vinde din impuls o investiție cu performanțe slabe. Să luăm drept exemplu un portofoliu format doar din acțiuni Apple Inc, unde vom observa cum, în anul 2022, acțiunile AAPL au scăzut în valoare cu peste 25%.

Performanța înregistrată anterior nu reprezintă un indicator asupra rezultatelor viitoare.

Surse: eToro

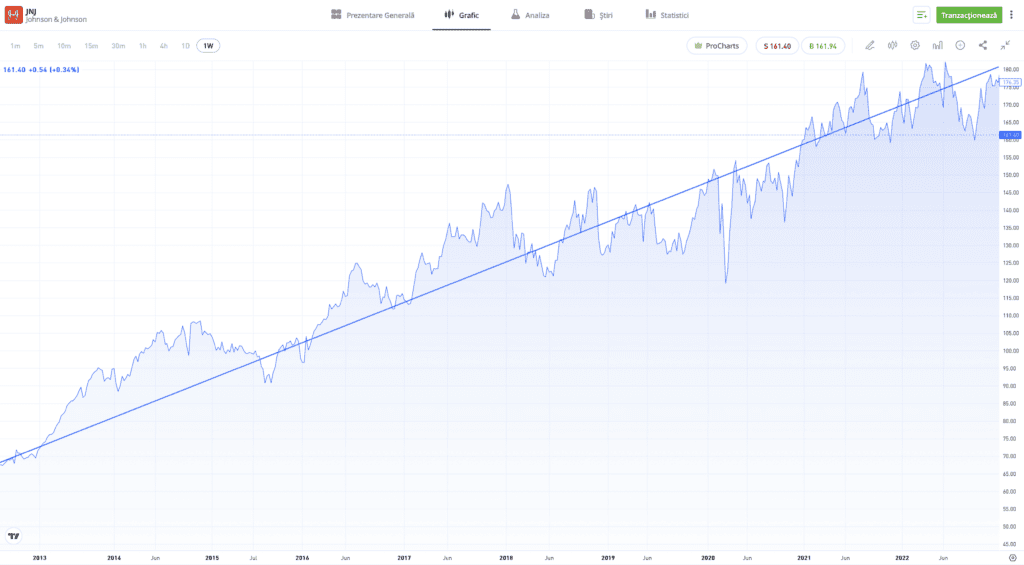

În același an, valoarea acțiunilor Johnson & Johnson, a crescut cu aproximativ 5%.

Performanța înregistrată anterior nu reprezintă un indicator asupra rezultatelor viitoare.

Surse: eToro

Dacă presupusul portofoliu ar fi fost împărțit 50/50 între AAPL și JNJ, volatilitatea sa și pierderea anuală medie ar fi avut valori mai mici. Acestea ar fi fost mai ușor de gestionat de un investitor începător, iar probabilitatea ca acesta să ia decizii de investiții din impuls ar fi fost mai redusă.

Acesta este un exemplu care demonstrează cum un portofoliu diversificat îi ajută pe investitori să gestioneze riscul și să uniformizeze performanța. De asemenea, menține o abordare atentă și strategică a investițiilor.

Un aspect esențial care trebuie reținut când construiești un portofoliu diversificat este să analizezi întotdeauna evoluția prețurilor. În acest fel, te vei asigura că activele nu sunt corelate, și că înregistrează performanțe diferite, în aceleași condiții de piață.

Sfat: Prin intermediul funcției copy trading, poți urmări activitatea investițională a traderilor experimentați și poți observa beneficiile pe care portofoliile lor le-au înregistrat de pe urma diversificării.

Managementul portofoliului

Indiferent de strategia de management, portofoliile de investiții sunt supuse fluctuațiilor pieței și volatilității, care pot fi imprevizibile. Volatilitatea activelor care alcătuiesc portofoliul tinde să se modifice în timp și are impact direct asupra scorului de risc.

Un exemplu în acest sens este Amazon Inc, care a adăugat la gama de servicii oferite și găzduirea web (AWS). Acest aspect ar putea influența scorul de risc al acestui activ în portofoliul tău de investiții.

Sfat: Alocarea activelor are rolul de a crea un echilibru între riscul și randamentul investițional și necesită o atenție sporită din partea investitorilor.

Este important să urmărești alocarea activelor și să îți reechilibrezi portofoliul în mod regulat pentru a te asigura că acesta se menține în ton cu obiectivele tale de investiții și cu toleranța la risc. Alocarea de active din cadrul portofoliului tău se va schimba, în mod natural, pe fondul fluctuațiilor de pe piață.

Concluzie

Un aspect important al procesului investițional constă în construirea portofoliului. Chiar dacă nu poți controla anumite evenimente, este esențial să ai în vederea monitorizarea și reechilibrarea periodică a portofoliului, pentru a-l menține în concordanță cu obiectivele și toleranța la risc.

Intră pe Academia eToro și află cum să construiești cel mai bun portofoliu pentru tine.

Întrebări frecvente

- Ce active ar trebui să cumpăr pentru a-mi diversifica portofoliul?

-

Nu este necesar ca un investitor să aibă expunere la fiecare sector, ci ar trebui să se concentreze pe deținerea unui număr cât mai mare de active, pentru a beneficia de riscuri reduse și randamente mai bune.

- Există situații în care diversificarea unui portofoliu nu este o idee atât de bună?

-

Diversificarea portofoliului prin alocarea de capital către active mai riscante s-ar putea să nu fie o idee chiar atât de bună atunci când investiția se apropie de maturitate. Un șoc de piață ar putea să aibă un efect negativ asupra capitalului și implicit asupra obiectivului investițional, chiar în ultimul moment.

- Există modalități simple de diversificare a portofoliului?

-

Instrumentele precum indicii, și ETF-urile, sunt produse unice, alcătuite din mai multe active diferite. Cei care nu au timp să analizeze acțiuni, pot alege să cumpere un fond de index, avantajul acestuia fiind faptul că oferă o diversificare imediată. De exemplu, investind într-un fond de index S&P 500, obții expunere la 500 dintre cele mai mari companii publice din SUA.

Informațiile din acest ghid au exclusiv scop educativ și nu ar trebui considerate drept sfaturi pentru investiții sau recomandări personale, nici oferte sau solicitări de cumpărare sau vânzare a oricăror instrumente financiare.

Acest material a fost pregătit fără a lua în considerare orice fel de obiective particulare de investiții sau situații financiare și nu a fost creat în conformitate cu cerințele legale și de reglementare a promovării cercetării independente. Nu toate instrumentele și serviciile financiare menționate sunt oferite de eToro și orice referiri la performanța anterioară a unui instrument financiar, index sau pachet de investiții, nu sunt și nu ar trebui considerare un indicator fiabil al rezultatelor viitoare.

eToro nu face nicio declarație și nu își asumă nicio responsabilitate cu privire la acuratețea sau caracterul complet al conținutului acestui ghid. Asigură-te că înțelegi riscurile implicate în tranzacționare înainte de a implica capital. Nu risca niciodată mai mult decât ești pregătit să pierzi.