Dacă potențialul de a obține un venit regulat cu un risc mai mic decât cel al investițiilor tradiționale ți se pare interesant, vei dori să afli mai multe despre investițiile cu venit fix, cum ar fi obligațiunile și ETF-urile de obligațiuni.

Obligațiunile revin în atenția investitorilor, și pe bună dreptate. În timp ce randamentele pe care le poți obține la bancă sunt în medie de 3,33% (în România *la 31/03/2023), obligațiunile te pot plăti de la 4% în sus și vor continua să facă acest lucru până la scadență.

Sfat: Investițiile cu venit fix includ obligațiuni guvernamentale și corporative, certificate de depozit și unele fonduri.

Ce sunt investițiile cu venit fix?

O obligațiune este un instrument tranzacționabil care reprezintă un împrumut acordat de un investitor emitentului obligațiunii (care poate fi un guvern sau o corporație).

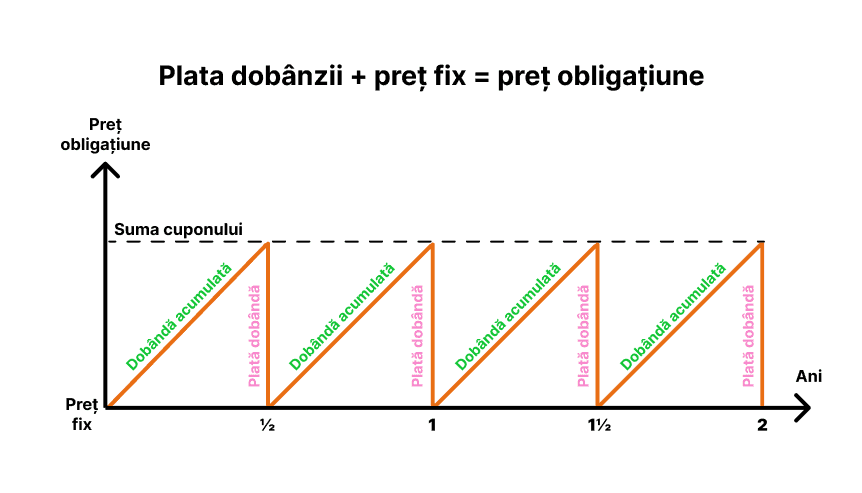

În schimbul fondurilor împrumutate, emitentul este de acord să plătească investitorului o rată fixă de rentabilitate pe o perioadă determinată, moment în care obligațiunea “ajunge la scadență”, iar investiția principală este rambursată.

Până la data scadenței, se plătesc periodic (de obicei lunar) dobânzi fixe, numite cupoane sau dividende, investitorului care le primește între timp. De aici provine termenul de investiție cu venit fix; atunci când cumpărați o obligațiune, anticipați un venit constant, ale cărui condiții au fost stabilite (“fixate”) în avans.

Investițiile cu venit fix pot fi o completare utilă a activelor cu risc mai ridicat, cum ar fi acțiunile. Acestea oferă un mijloc de a păstra capitalul și de a obține un randament previzibil.

De ce acum?

În ultimii ani, ratele dobânzilor au fost foarte scăzute. Întrucât cupoanele obligațiunilor sunt plătite investitorilor pe baza ratelor fixe ale dobânzii, și acestea au fost scăzute.

Acest lucru, combinat cu inflația ridicată, care devalorizează valoarea principalului obligațiunilor, a făcut din obligațiuni o opțiune mai puțin atractivă pentru investitori.

Totuși, situația se schimbă, iar băncile centrale din întreaga lume au crescut ratele dobânzilor pentru a contracara inflația ridicată. Astfel, după ani de dobânzi scăzute, investițiile cu venit fix oferă acum randamente mai mari, schimbare ce poate fi considerată o evoluție pozitivă pentru investitori.

Sfat: Creșterile dobânzilor au afectat negativ piața bursieră. În astfel de perioade de volatilitate și incertitudine a pieței, investițiile cu venit fix pot fi o alegere atractivă pentru investitorii care doresc să reducă riscul din portofoliile lor.

Beneficiile ETF-urilor de obligațiuni

Există două abordări principale pentru a investi în obligațiuni: investiția în obligațiuni individuale sau investiția în ETF-uri de obligațiuni (fonduri tranzacționate la bursă).

- Investiția în obligațiuni individuale presupune achiziționarea unei anumite obligațiuni emise de o companie, de un guvern sau de o altă entitate.

Aceasta oferă investitorilor o rată fixă a dobânzii și o anumită dată de scadență. Dacă este păstrată până la scadență, investitorul va primi valoarea nominală a obligațiunii, care reprezintă investiția inițială, plus plățile acumulate ale dobânzii.

- Investiția în ETF-uri de obligațiuni presupune cumpărarea de acțiuni într-un fond care constă într-un portofoliu de numeroase obligațiuni. ETF-urile de obligațiuni oferă beneficiile diversificării, deoarece dețin o varietate de obligațiuni emise de diferite entități.

ETF-urile de obligațiuni oferă, de asemenea, ceea ce se numește lichiditate – acestea pot fi cumpărate și vândute pe parcursul întregii zile de tranzacționare.

În loc să aibă o perioadă de investiție fixă până la scadența obligațiunilor, ETF-urile de obligațiuni pot genera randamente, oferindu-le investitorilor posibilitatea de a-și ajusta rapid și ușor expunerea la piața obligațiunilor în orice moment.

Alegerea între a investi în obligațiuni individuale sau în ETF-uri de obligațiuni depinde de circumstanțele, preferințele și obiectivele de investiții individuale ale investitorului. Investiția în obligațiuni individuale poate fi potrivită pentru cei care au un orizont de investiții specific și caută un flux de venit previzibil.

ETF-urile de obligațiuni pot fi mai potrivite pentru cei care caută diversificare și lichiditate în investițiile lor cu venit fix.

Mulți investitori de retail pot considera că investiția în ETF-uri de obligațiuni este mai accesibilă, deoarece acestea necesită mult mai puțin capital decât investiția în obligațiuni individuale.

Sfat: În cele din urmă, investitorii ar trebui să consulte un consilier financiar și să analizeze cu atenție obiectivele lor de investiții, toleranța la risc și alți factori înainte de a lua o decizie.

Termeni de știut

Iată câțiva termeni cheie pe care trebuie să îi cunoști atunci când investești în obligațiuni:

- Piața obligațiunilor: Piața pe care sunt cumpărate și vândute obligațiuni, incluzând atât piețele primare, unde sunt emise noi obligațiuni, cât și piețele secundare, unde sunt tranzacționate obligațiunile existente.

- Valoarea nominală: Suma de bani pe care emitentul obligațiunii o va rambursa investitorului la scadența obligațiunii.

- Rata cuponului: Rata fixă a dobânzii pe care emitentul obligațiunii o va plăti investitorului, exprimată ca procent din valoarea nominală.

- Data scadenței: Data la care obligațiunea va expira, iar emitentul va rambursa investitorului valoarea nominală a obligațiunii.

- Randament la scadență (YTM): O măsură a ratei anuale preconizate de rentabilitate a unei obligațiuni în cazul în care aceasta este păstrată până la data scadenței și toate plățile de dobândă sunt reinvestite la aceeași rată.

- Durata: O măsură a sensibilității unei obligațiuni la modificările ratelor dobânzii. Obligațiunile cu durate mai lungi sunt, în general, mai sensibile la modificările ratelor dobânzii decât obligațiunile cu durate mai scurte.

- Opțiune de cumpărare: O dispoziție din unele obligațiuni care permite emitentului să răscumpere obligațiunea înainte de data scadenței.

Acest lucru poate fi avantajos pentru emitent în cazul în care ratele dobânzilor au scăzut de la emiterea obligațiunii, deoarece acesta poate emite noi obligațiuni la o rată a dobânzii mai mică.

- Ratingul de credit: O notă literară oferită de agențiile de rating de credit pentru a evalua solvabilitatea emitentului obligațiunii, care poate reflecta capacitatea și probabilitatea de rambursare. Obligațiunile cu un rating mai mare sunt, în general, considerate mai puțin riscante.

- Risc de neplată: Riscul ca emitentul obligațiunii să nu poată rambursa investitorului valoarea nominală a obligațiunii. Obligațiunile emise de companii sau guverne cu ratinguri de credit mai scăzute prezintă, în general, un risc de neplată mai mare.

Tipuri de obligațiuni

Bonurile de trezorerie (T-Bills) sunt titluri de creanță pe termen scurt, emise de guvernul SUA, vândute cu o reducere față de valoarea lor nominală. Aceasta înseamnă că plătiți mai puțin decât valoarea facturii, iar la scadență primiți înapoi întreaga valoare nominală.

Titlurile T-Bills sunt disponibile în diferite perioade de scadență, cum ar fi 4, 8, 13, 26 și 52 de săptămâni. În general, cu cât durata unei obligațiuni este mai scurtă, cu atât este mai puțin probabil ca aceasta să se confrunte cu o volatilitate mare.

Așadar, dacă investești într-un T-Bill cu o durată mai scurtă, vei avea un risc mai mic de a pierde bani în cazul în care ratele dobânzilor se modifică. Obligațiunile cu durată lungă sunt susținute de guvernul SUA, ceea ce le face să fie o opțiune de investiție foarte sigură, cu o scadență de 10 ani sau mai mult.

Deși obligațiunile cu durată lungă pot fi expuse la o volatilitate mai mare a prețului în comparație cu obligațiunile cu durată scurtă, te poți aștepta să obții un randament solid al investiției tale pe termen lung.

Obligațiunile corporative sunt emise de companii și nu de guverne. Prin urmare, acestea pot avea un risc de credit, spre deosebire de obligațiunile guvernamentale, care sunt considerate foarte sigure.

Cu toate acestea, pentru a compensa riscul crescut, ele oferă randamente mai mari. În cazul obligațiunilor corporative, trebuie să acorzi o atenție sporită ratingurilor obligațiunilor , care evaluează probabilitatea ca dobânda și datoria aferente obligațiunii să fie rambursate.

Punerea în practică

Piața americană de obligațiuni este cea mai mare din lume, cu o valoare totală de peste 50.000 de miliarde de dolari, constând în trei tipuri principale de obligațiuni: titluri de trezorerie, obligațiuni corporative și obligațiuni garantate cu ipoteci (MBS). Există, în mod evident, multe oportunități pentru investițiile cu venit fix pe o piață de această dimensiune.

Îți place cu adevărat o anumită acțiune? Pune aproximativ 10% din portofoliul tău acestei acțiuni. Fă ca ideea să conteze. Ideile bune nu ar trebui să fie diversificate în uitare fără sens.

Bill Gross

Pentru un exemplu despre cum ai putea obține o expunere diversificată la piața americană de obligațiuni în calitate de investitor, ne vom uita la Vanguard Total Bond Market ETF (BND).

BND este cel mai mare fond cu venit fix din lume, cu active de peste 80 de miliarde de dolari, ce investește într-o gamă diversă de obligațiuni, de la obligațiuni guvernamentale pe termen scurt cu risc scăzut, până la obligațiuni corporative și ipotecare cu risc mai ridicat.

Prin faptul că oferă expunere la întregul univers de obligațiuni americane cu rating de investiții, BND oferă o soluție de investiții unică:

- Un randament la scadență de 4,3%*.

- Durată medie de 6,6 ani

- Menține o calitate ridicată a creditului, investind numai în obligațiuni cu rating “investment grade”.

- Beneficiază de o rată a cheltuielilor foarte scăzută de 0,03%.

- Include peste 10.000 de dețineri individuale, asigurând un portofoliu bine diversificat

*Date din 28 februarie.

Compoziția portofoliului

*la data de 31.01.2023

| Fondamental | BND |

|---|---|

| Numărul de obligațiuni | 10 164 |

| Randamentul până la maturitate | 4.30 % |

| Maturitatea medie efectivă | 8,9 ani |

| Diversificarea activelor portofoliului |

| Emitentul | % din fonduri |

|---|---|

| Garantat de active | 0.50 % |

| Garantat de ipoteca comercială | 2.00 % |

| Finanțe | 9.00 % |

| Străin | 3.50 % |

| Garantat de ipoteca guvernamentală | 20.30 % |

| Industrial | 15.60 % |

| Altele | 0.80 % |

| Trezorerie/Agenție | 46.10 % |

| Utilități | 2.20 % |

Riscurile: ce trebuie să știi

Este important de reținut că, la fel ca orice investiție, obligațiunile prezintă riscuri. Astfel, înainte de a investi, ar trebui luate în considerare câteva aspecte precum:

- Riscul ratei dobânzii: Obligațiunile sunt sensibile la modificările ratelor dobânzilor și, pe măsură ce ratele dobânzilor cresc, prețurile obligațiunilor tind să scadă și viceversa. Dacă deții o obligațiune și ratele dobânzilor cresc, valoarea obligațiunii tale poate scădea.

- Riscul de inflație: Inflația poate eroda puterea de cumpărare a plăților de dobândă fixă primite de la o obligațiune, ceea ce poate duce la o pierdere de valoare pentru investitor.

- Riscul de răscumpărare: Acest risc apare atunci când un emitent decide să “recheme” sau să răscumpere obligațiunea înainte de data scadenței acesteia. Acest lucru poate avea ca rezultat faptul că investitorul primește un randament mai mic decât cel așteptat.

Sfat: Unul dintre avantajele investiției în ETF-uri de obligațiuni este expunerea diversificată la mai multe instrumente, ceea ce ar reduce impactul nerespectării obligațiilor de plată de către o singură entitate, în cazul în care acest lucru s-ar întâmpla.

- Riscul de lichiditate: Acesta este riscul ca obligațiunea să nu fie ușor de tranzacționat sau să nu existe suficienți cumpărători pe piață la momentul vânzării, ceea ce poate duce la obținerea de către investitor a unui preț mai mic decât cel preconizat.

- Riscul de credit: Acesta este riscul ca emitentul obligațiunii să nu-și onoreze plățile. Riscul de credit este mai mare în cazul obligațiunilor emise de companii cu ratinguri de credit mai scăzute sau în cazul obligațiunilor emise de țări cu economii mai puțin stabile.

Sfat: Este important să iei în considerare aceste riscuri și impactul potențial asupra investiției tale înainte de a investi în obligațiuni.

| Ratingul creditului | % din fonduri |

|---|---|

| Guvernul SUA | 67.40% |

| AAA | 3.60% |

| AA | 2.90% |

| A | 12.00% |

| BBB | 14.10% |

Concluzie

Obligațiunile reprezintă cea mai tranzacționată clasă de active din lume, cu o valoare globală estimată la aproximativ 130 de trilioane de dolari.

Deși în ultimii ani au pierdut brusc din preferințele investitorilor, când au fost impactate de dubla lovitură a dobânzilor scăzute record și a inflației ridicate, acest lucru a deschis noi oportunități, acum când dobânzile sunt în creștere.

ETF-urile de obligațiuni pot reprezenta o oportunitate deosebit de atractivă pentru investitori, deoarece acestea combină avantajele obligațiunilor ca activ cu cele ale unui fond tranzacționat la bursă, în special diversificarea și lichiditatea.

Pentru a afla mai multe despre investițiile cu venit fix, vizitează academia eToro.

Test

Întrebări frecvente

- Ce factori pot influența prețul unei obligațiuni?

-

Modificările ratelor dobânzii, inflația și fluctuațiile valutare pot avea un impact asupra valorii obligațiunilor. Însă, atât timp cât înțelegi riscurile și ești dispus să îți păstrezi investiția până la data scadenței pe termen lung, obligațiunile cu durată lungă ar putea fi un adaos potrivit pentru portofoliul tău cu risc scăzut.

- Cum pot evalua care obligațiuni prezintă un risc de investiție mai mare?

-

Obligațiunilor li se atribuie un rating, care începe de obicei cu AAA, cel mai puțin riscant, și apoi scade. Există trei companii care oferă, de obicei, aceste ratinguri, dar toate urmează un model similar. Trebuie să fii atent la anumite investiții, cum ar fi obligațiunile de tip junk bonds, care au un rating Ba1/BB+ sau mai mic, ceea ce indică un risc deosebit de ridicat.

- Sunt titlurile de valoare o opțiune bună pentru un portofoliu diversificat?

-

Titlurile de valoare și bonurile de trezorerie sunt investiții pe termen scurt și, prin urmare, pot fi o completare utilă a activelor cu risc mai ridicat, cum ar fi acțiunile. Acestea oferă un mijloc de a păstra capitalul și de a obține un randament previzibil.

Informațiile din acest ghid au exclusiv scop educativ și nu ar trebui considerate drept sfaturi pentru investiții sau recomandări personale, nici oferte sau solicitări de cumpărare sau vânzare a oricăror instrumente financiare.

Acest material a fost pregătit fără a lua în considerare orice fel de obiective particulare de investiții sau situații financiare și nu a fost creat în conformitate cu cerințele legale și de reglementare a promovării cercetării independente. Nu toate instrumentele și serviciile financiare menționate sunt oferite de eToro și orice referiri la performanța anterioară a unui instrument financiar, index sau pachet de investiții, nu sunt și nu ar trebui considerare un indicator fiabil al rezultatelor viitoare.

eToro nu face nicio declarație și nu își asumă nicio responsabilitate cu privire la acuratețea sau caracterul complet al conținutului acestui ghid. Asigură-te că înțelegi riscurile implicate în tranzacționare înainte de a implica capital. Nu risca niciodată mai mult decât ești pregătit să pierzi.