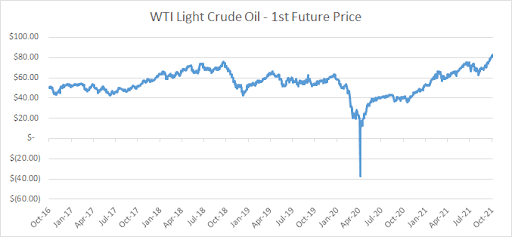

Depois de terem caído de forma espetacular no ano passado durante as fases iniciais da pandemia do coronavírus, os preços do petróleo recuperaram e subiram para valores máximos de vários anos em 2021. Recentemente, o preço do petróleo bruto WTI subiu para mais de 80 USD por barril — o seu nível mais elevado desde 2014.

Poderá o preço do petróleo continuar a subir a partir daqui? Muitos analistas acreditam que sim. Neste momento, parece que estamos no meio de uma crise energética global. Vejamos uma perspetiva sobre o que está a acontecer nos mercados da energia neste momento.

Porque é que os preços do petróleo subiram tanto

O aumento significativo dos preços do petróleo a que assistimos recentemente pode, em última análise, ser atribuído a um enorme desequilíbrio entre a oferta e a procura.

No ano passado, durante a pandemia, a procura de petróleo caiu a pique. Com a maior parte do mundo em confinamento, havia muito menos necessidade da matéria-prima. No entanto, agora que os aviões regressam ao céu e os carros regressam à estrada, a procura de petróleo começa a recuperar novamente. De acordo com a Agência Internacional de Energia (AIE), o consumo global de petróleo deverá aumentar 5,5 milhões de barris por dia este ano e mais 3,3 milhões de barris por dia no próximo ano1. É de salientar que a procura de petróleo tem sido impulsionada pelo aumento dos preços do gás natural, o que fez do petróleo uma alternativa mais barata para a geração de energia. No passado, fazia sentido que o setor da energia utilizasse gás natural em vez de petróleo, porque os preços do gás eram muito baixos. No entanto, atualmente, a história é bem diferente.

O problema é que, neste momento, o abastecimento de petróleo é muito limitado. Uma das razões para tal é que a organização dos países exportadores de petróleo (OPEP) e os respetivos parceiros — que reduziram a oferta no ano passado — têm sido lentos a impulsionar a produção este ano. A OPEP+ informou recentemente que planeia aumentar gradualmente a produção a curto prazo, com uns modestos 400 000 barris por dia, todos os meses2. Isto não é suficiente de todo para satisfazer a procura.

Uma segunda razão é que os eventos climáticos adversos causaram perturbações no mercado do petróleo. O furacão Ida nos EUA, por exemplo, encerrou inicialmente a produção de petróleo em 1,7 milhões de barris por dia. Os analistas acreditam que a perda total do abastecimento de crude devido à tempestade de categoria 4 pode ascender a 30 milhões de barris3.

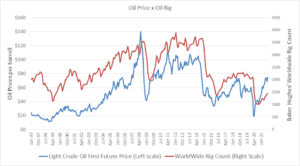

Outra questão é que o número de plataformas continua baixo. Normalmente, o número de plataformas em ação aumenta à medida que o preço do petróleo aumenta. No entanto, considerando os dados mais recentes da Baker Hughes, uma empresa de serviços de campo de petróleo, podemos ver que o número de plataformas não aumentou ao mesmo ritmo que os preços do petróleo recentemente.

Por que é que isto acontece? Bem, pode ter algo a ver com o facto de, nos últimos 18 meses, os principais produtores de petróleo terem dedicado a sua atenção às energias renováveis. Com as alterações climáticas a tornarem-se num foco importante para governos, empresas, consumidores e investidores em todo o mundo, os gigantes do petróleo mudaram o seu foco dos combustíveis fósseis para a energia verde e injetaram milhares de milhões de dólares em projetos de energia limpa.

Na Europa, empresas como a BP, a Total e a Eni assumiram compromissos ambiciosos no sentido de mudar para as energias renováveis, apoiando iniciativas governamentais, tais como o Acordo Verde Europeu. Estas empresas já não querem ser conhecidas como empresas petrolíferas. Em vez disso, querem ser chamadas de “empresas de energia”. Enquanto isso, nos EUA, gigantes petrolíferos, como a Chevron e a Exxon-Mobil, estão a investir em novas tecnologias, tais como a “captura de carbono”, que visa capturar mais de 90% das emissões de dióxido de carbono (CO2) das centrais elétricas e das instalações industriais. Isto significa que não foram feitos investimentos em novas plataformas petrolíferas e plataformas de perfuração.

Esta medida faz sentido a longo prazo, uma vez que as energias renováveis parecem ser o caminho a seguir. No entanto, hoje em dia, o mundo ainda depende muito de energia derivada de combustíveis fósseis, pelo que a falta de investimento neste espaço criou alguns problemas sérios de abastecimento.

Previsão do preço do petróleo: o petróleo pode chegar aos 100 USD?

A curto prazo, muitos especialistas esperam que os preços do petróleo permaneçam altos, especialmente se o próximo inverno no hemisfério Norte for frio.

Os analistas do banco de investimentos Goldman Sachs, por exemplo, atualizaram recentemente a sua previsão relativamente ao preço do petróleo bruto Brent para o final do ano para 90 USD por barril, face aos 80 USD por barril, citando uma recuperação mais rápida do que o previsto na procura global.4

Enquanto isso, os analistas do JP Morgan disseram recentemente que o petróleo pode potencialmente subir até 150 USD a 200 USD por barril. “Acreditamos que a evolução dos preços do carvão pode refletir a oferta, a procura, o custo das questões de capital e de transição de energia para todos os combustíveis fósseis, e seria certamente possível que os preços do petróleo seguissem o mesmo padrão (inflação ajustada para o petróleo, que chegaria a um nível de 150 USD a 200 USD por barril),” escreveu uma equipa de analistas do JP Morgan liderados por Marko Kolanovic, principal estratega de mercado.5

Vale a pena salientar que os preços do petróleo são notoriamente difíceis de prever, uma vez que existem muitos fatores que podem afetá-los. Assim, este tipo de previsões deverá ser considerado com cautela.

No entanto, se os preços do petróleo permanecerem elevados, haverá implicações para os mercados financeiros e para os investidores. Por exemplo, é provável que a inflação aumente, atingindo os lucros das empresas. Por isso, vale a pena pensar nos riscos e nas oportunidades neste momento.

Oportunidades de investimento em petróleo

Aqueles que são otimistas sobre o petróleo podem querer considerar uma série de opções potenciais:

- Abrir uma posição direta sobre o preço do próprio petróleo através de um contrato diferencial (CFD). Um CFD é um instrumento financeiro que lhe permite capitalizar com os movimentos de preços de um ativo sem o possuir efetivamente (por exemplo, um barril de petróleo).

- Investir em empresas produtoras de petróleo. Alguns exemplos aqui incluem a Exxon-Mobil, a Royal Dutch Shell e a Chevron. As ações de petróleo tendem a subir quando os preços do petróleo sobem devido ao facto de os preços mais elevados do petróleo aumentarem os seus lucros. No entanto, com ações de empresas de energia, existe sempre algum risco “específico das ações”.

- Investir num fundo cotado em bolsa (ETF) focado em ações de petróleo, tal como o ETF SPDR S&P Oil & Gas Exploration & Production. Este ETF acompanha o desempenho de empresas norte-americanas que operam nos setores da exploração e produção de petróleo e gás. Esta abordagem minimiza o risco específico das ações.

- Investir no Smart Portfolio OilWorldWide do eToro. Esta é uma carteira de investimento totalmente alocada que contém exposição a ações de importantes empresas globais envolvidas na mineração, exploração e produção de petróleo e de produtos relacionados com petróleo, bem como com futuros de petróleo e ETF centrados em ações de petróleo. Tal como um ETF, minimiza o risco específico das ações, uma vez que o capital é distribuído por uma vasta gama de empresas. Além disso, também oferece uma diversificação mais ampla através da combinação de ações e exposição a ativos diretos.

A energia limpa é o futuro

Embora os preços do petróleo possam subir a curto prazo, os investidores a longo prazo poderão também querer pensar em investir em energias renováveis.

Atualmente, estamos a assistir a uma enorme mudança no sentido de uma energia limpa, na sequência das preocupações com as alterações climáticas e a sustentabilidade. Até 2030, espera-se que as energias solar, eólica, hidroelétrica e outras fontes sustentáveis representem cerca de metade do nosso cabaz energético global6, em comparação com apenas 11% em 20197. É provável que esta mudança para a energia verde crie algumas oportunidades lucrativas para os investidores.

Os interessados em obter exposição a energias limpas poderão querer considerar o Smart Portfolio RenewableEnergy do eToro, que aloca capital a empresas que se esforçam por desenvolver soluções de energia mais sustentáveis. Esta carteira de investimento proporciona exposição a uma vasta gama de importantes empresas de energias renováveis que utilizam fontes limpas de energia, tais como energias solar, eólica e de hidrogénio, bem como a empresas que desenvolvem as tecnologias por trás dos sistemas utilizados para a produção de energia renovável.

Fontes

-

- https://www.reuters.com/business/energy/oil-rises-expectation-high-natural-gas-drive-switch-heating-2021-10-14/

- https://www.reuters.com/business/energy/opec-seen-sticking-november-output-plans-despite-80-oil-2021-09-29/

- https://www.worldoil.com/news/2021/9/14/extra-opec-oil-production-canceled-out-by-hurricane-ida-outages

- https://www.worldoil.com/news/2021/9/22/goldman-sachs-projects-90-oil-if-winter-is-colder-than-normal

- https://www.foxbusiness.com/markets/oil-prices-200-barrel-possible-stocks-jpmorgan

- https://about.bnef.com/new-energy-outlook/

- https://ourworldindata.org/renewable-energy

Smart Portfolios is a product that may include CFDs.

Os CFD são instrumentos complexos e comportam níveis elevados de risco de perda rápida de dinheiro devido à alavancagem. Nas transações de CFD com este operador, 68% das contas de clientes particulares perderam dinheiro. Deverá ponderar se compreende como funcionam os CFD e se pode correr o risco elevado de perder o seu dinheiro.

Desempenhos anteriores não são garantia de resultados futuros.

Esta comunicação serve exclusivamente para fins informativos e educativos, não devendo ser considerada aconselhamento em investimento, recomendação pessoal ou oferta, ou solicitação de compra ou venda, de instrumentos financeiros. Este material foi preparado sem levar em conta os objetivos financeiros ou a situação financeira particular de qualquer um dos seus destinatários e não foi preparado de acordo com obrigações legais ou regulatórias de promoção de pesquisa independente. Quaisquer referências ao anterior ou futuro desempenho de um instrumento financeiro, índice ou produto de investimento em conjunto não são nem devem ser interpretadas como um indicador de confiança de resultados futuros. A eToro não faz quaisquer declarações nem se responsabiliza pela exatidão ou plenitude dos conteúdos desta publicação.