Nos últimos anos, o interesse nos “investimentos alternativos” explodiu. Num mundo de alta volatilidade do mercado de ações e queda nos preços das obrigações, muitos investidores – principalmente investidores institucionais e de elevado valor líquido – procuraram diversificar as suas carteiras com novos ativos. Os ativos alternativos, que têm uma baixa correlação com as classes de ativos tradicionais, como as ações e as obrigações, ofereceram uma solução. Estes ativos não permitiram apenas aos investidores criarem carteiras mais equilibradas, mas permitiram também que captassem novas fontes de retorno.

Entre os grupos de empresas que estão a beneficiar do crescente interesse por alternativas encontram-se as empresas de capital próprio (PE). Um subconjunto do mercado de investimento alternativo, o capital próprio refere-se à participação acionista em empresas que não são listadas ou negociadas na bolsa. As empresas que operam neste espaço angariam dinheiro de investidores e, depois, aplicam esse capital em negócios que se acredita terem um potencial de crescimento significativo. Se os seus investimentos forem bem-sucedidos, eles recebem então uma parte dos lucros. É um modelo de negócios lucrativo que pode gerar fortes retornos para os acionistas a longo prazo.

Aqui, analisamos mais de perto como funciona o mundo do capital próprio e discutimos porque pode ser um bom momento para considerar ações de capital próprio para a sua carteira.

Explore o Smart Portfolio de Capital Próprio da eToro aqui

O Copy Trading não é um conselho de investimento. O valor dos seus investimentos pode subir ou descer. O seu capital está em risco.

Como funciona o capital próprio?

O mundo do capital próprio (PE) é essencialmente composto por fundos e investidores que investem em empresas privadas com o objetivo de gerarem melhores retornos do que os que podem obter nos mercados bolsistas.

No coração da indústria estão empresas de capital próprio como a Blackstone, KKR, The Carlyle Group, e a Apollo Global Management. Essas empresas de investimento angariam dinheiro de uma variedade de investidores, incluindo investidores institucionais (fundos de pensão, fundos soberanos, companhias de seguros, fundos de doações, etc.) e indivíduos de elevado valor líquido, e reúnem este capital para criar fundos de PE. Esses fundos fazem, então, investimentos em empresas com potencial significativo.

Na maioria das vezes, as empresas de capital próprio usam o capital angariado para investirem em start-ups e empresas privadas em setores como a tecnologia, saúde e biotecnologia. O capital pode ser usado para financiar novas tecnologias, fazer aquisições, expandir o capital de giro ou reforçar os balanços.

No entanto, às vezes as empresas de PE usam o capital que angariaram para adquirir o controlo de empresas listadas na bolsa para poderem privatizá-las num processo conhecido como “buyout”. O objetivo aqui é melhorar os negócios – longe do escrutínio dos investidores do mercado bolsista – e voltar a vendê-los por um preço mais alto posteriormente. Esta abordagem poderá ser usada se um negócio tiver uma avaliação inferior às suas reservas de caixa no seu balanço.

Muitas vezes, as empresas de capital próprio tentam agregar valor às empresas nas quais investem. Por exemplo, elas podem ocupar alguns lugares no conselho de administração, trazer uma nova equipa de gestão, cortar custos agressivamente ou fazer o spin-off de áreas do negócio que estejam com baixo desempenho. Estas movimentações podem ajudar a maximizar o valor dos negócios.

As recompensas podem ser substanciais. Normalmente, as empresas de PE ganham dinheiro através de taxas de gestão e taxas de desempenho. Assim, por exemplo, podem cobrar uma taxa de gestão de 2% anualmente sobre os ativos geridos e, depois, 20% dos lucros obtidos com a venda dos negócios. Quanto maior o retorno sobre o investimento que os fundos obtêm, maiores são as taxas de desempenho das empresas.

Negócios de capital próprio no mundo real

Vale a pena salientar que o financiamento do capital próprio ajudou muitas empresas conhecidas a chegarem onde estão hoje. Alguns exemplos de empresas que beneficiaram do PE nos últimos anos são:

- Airbnb: Depois de a Airbnb ter tido que adiar os seus planos para uma IPO em 2020 devido à pandemia do coronavírus, a empresa angariou mais de 1 bilião de USD em financiamento das empresas de PE, Silver Lake e Sixth Street Partners. Na época, a Airbnb disse que os fundos seriam usados para investir a longo prazo. Quando a Airbnb finalmente chegou ao mercado em 2021, o preço das suas ações explodiu mais alto, portanto essas empresas obtiveram provavelmente um forte retorno sobre o investimento.

- Hilton Worldwide Holdings: Em 2007, o grupo Blackstone privatizou a Hilton Worldwide (então Hilton Hotels Corporation) através de um acordo de compra alavancada (LBO) no valor de 26 biliões de USD. Nos anos seguintes, a Blackstone reestruturou a gestão, a estrutura da dívida e os processos operacionais da Hilton, transformando-a numa organização muito mais lucrativa. Voltaram depois a listar a empresa na bolsa através de uma IPO. No geral, a Blackstone obteve um lucro de cerca de 14 biliões de USD com a LBO.

- Lululemon: Em 2014, a Advent International adquiriu metade da participação do fundador da Lululemon, Chip Wilson, na empresa de activewear por 845 milhões de USD. O sócio-gerente da Advent, David Mussafer, e o diretor-geral, Steven Collins, juntaram-se depois à administração num esforço para melhorarem o desempenho da empresa. Alcançaram os seus objetivos e compensou em grande escala. Desde esse acordo, o preço das ações da Lululemon subiu de cerca de 40 USD para 280 USD.

Os benefícios de adicionar ações de capital próprio a uma carteira

Para os investidores, há vários benefícios potenciais em incorporar ações de capital próprio a uma carteira. Alguns dos principais benefícios incluem:

- Exposição ao mercado de capital próprio. O investimento direto em capital próprio não é facilmente acessível ao investidor médio. Isso acontece porque a maioria das empresas de PE normalmente servem apenas investidores que estejam dispostos a aplicarem centenas de milhares, ou mesmo milhões de dólares. No entanto, ao investirem nas ações destas empresas, os investidores podem ganhar exposição ao mercado. Ao possuírem ações destas empresas de investimento, os investidores podem tirar partido do seu conhecimento e alto nível de rentabilidade sem terem que desembolsar tanto capital quanto teriam que desembolsar se estivessem a investir nos fundos de capital próprio reais.

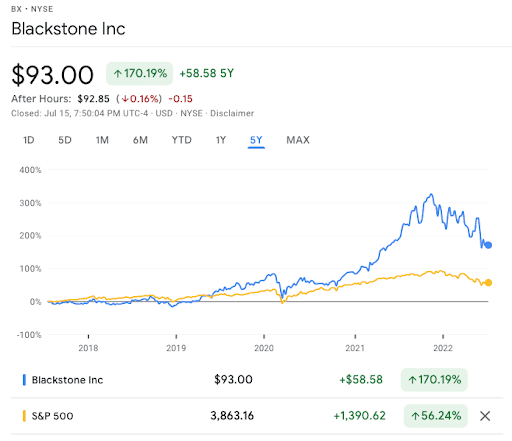

- O potencial para fortes retornos a longo prazo. O mercado do capital próprio está agora a crescer a uma taxa rápida devido à elevada procura de investimentos alternativos e isto reflete-se nos preços das ações de muitas empresas do setor. A Blackstone e a KKR, por exemplo, viram subir o preço das suas ações em cerca de 170% e 150%, respetivamente, nos últimos cinco anos. Muitas empresas de PE também pagam dividendos regulares.

Apenas para fins de ilustração. O desempenho passado não é um indicador de resultados futuros.

- A capacidade de apoiar empresas e empreendedores de alto crescimento. O mercado de PE permite que os investidores ganhem exposição a negócios menores e promissores que estão um pouco mais fora do radar, bem como a líderes visionários. Um exemplo aqui é a Epic Games, criadora do Fortnite, que recebeu um financiamento considerável de PE ao longo dos anos. Em 2018, a sua avaliação era inferior a 5 biliões de USD. Hoje, no entanto, tem uma avaliação superior a 30 biliões de USD.

- Exposição às principais tendências tecnológicas. Nos últimos anos, muitas empresas de PE investiram em tecnologias cujo uso foi acelerado pela pandemia. Exemplos de tais tecnologias incluem a computação na nuvem, o software empresarial e a cibersegurança. No início deste ano, por exemplo, a KKR e a Global Investment Partners adquiriram a operadora de centros de dados CyrusOne por 15 biliões de USD.

- Diversificação. Quando os investidores procuram ações no setor financeiro, muitas vezes procuram ações da banca. Investir em empresas de PE pode oferecer uma forma alternativa de atuar no setor financeiro.

Porque é que agora pode ser um bom momento para considerar as ações de capital próprio

Observando o que está a acontecer nos mercados de capitais hoje, pode ser um bom momento para considerar as ações de capital próprio. Neste momento, os mercados financeiros do mundo estão a passar por uma grande redefinição de avaliação. Como resultado, as avaliações de empresas públicas e privadas – em particular no espaço da tecnologia – caíram significativamente. Esta redefinição de avaliação provavelmente criará algumas oportunidades atraentes para as empresas de PE, pois estas poderão investir em negócios inovadores com avaliações muito mais baixas. Comprar em baixa deve, em última instância, aumentar os seus retornos a longo prazo, o que, por sua vez, deve aumentar os retornos dos acionistas.

Para ajudar os investidores a obterem exposição às ações de capital próprio, a eToro criou o Smart Portfolio de Capital Próprio. Esta é uma carteira de investimentos totalmente alocada, concentrada especificamente em empresas de PE listadas na bolsa. Concebido para os investidores de longo prazo, este Smart Portfolio fornece acesso com um clique ao mundo do capital próprio e oferece exposição a alguns dos principais nomes do setor, incluindo a Blackstone, Apollo Global Management, KKR e Carlyle.

Veja o Smart Portfolio de Capital Próprio aqui.

O Copy Trading não é um conselho de investimento. O valor dos seus investimentos pode subir ou descer. O seu capital está em risco.