Krótka sprzedaż (short selling) to strategia inwestycyjna polegająca na sprzedaży pożyczonych akcji z nadzieją na ich odkupienie po niższej cenie. Inwestor sprzedaje drożej, a następnie odkupuje taniej, zwracając akcje pożyczkodawcy i zachowując różnicę.

Przy krótkiej sprzedaży należy wziąć pod uwagę wiele czynników, w tym różne elementy ryzyka, dlatego warto wiedzieć, co dokładnie oznacza krótka sprzedaż i shortowanie akcji.

Co oznacza shortowanie akcji?

Krótka sprzedaż polega na sprzedaży aktywów, które zdaniem tradera stracą na wartości, z zamiarem odkupienia ich w przyszłości po niższej cenie. Poniższy przykład powinien lepiej zobrazować, co oznacza krótka sprzedaż akcji.

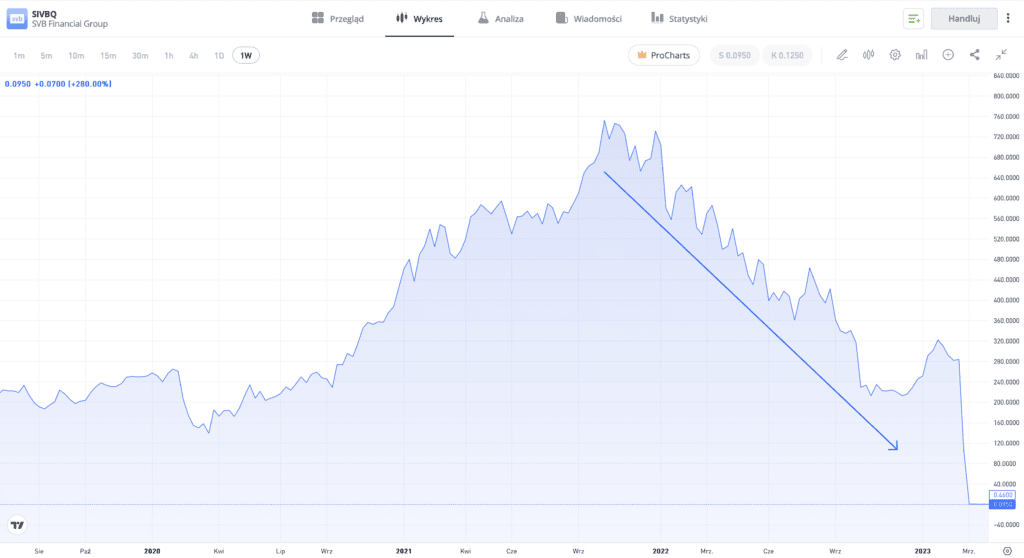

W styczniu 2022 roku, akcje Silicon Valley Bank były notowane na poziomie około 447 USD za akcję. Stan gospodarki i podstawowych wskaźników ekonomicznych, w tym znaczny wzrost stóp procentowych, wpłynęły na model biznesowy firmy, powodując spadek ceny akcji. Do marca 2023 roku bank upadł, a jego akcje były warte znacznie mniej niż w poprzednim roku.

Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników

Źródło: eToro

Gdyby trader w styczniu 2022 roku dokonał krótkiej sprzedaży akcji SVB, osiągnąłby zysk. Gdyby cena wzrosła, wtedy strategia przyniosłaby stratę. Strategie krótkiej sprzedaży polegają na próbach dostrzeżenia okazji handlowych, właśnie takich jak ta.

Jak działa krótka sprzedaż?

Z technicznego punktu widzenia, krótka sprzedaż polega na znalezieniu rynku docelowego na preferowanej platformie handlowej i kliknięcie „sprzedaj”, a nie „kup”. Po wykonaniu tej czynności, obserwujesz czy cena aktywów spadnie czy wzrośnie, co będzie może mieć wpływ na Twój portfel.

Wskazówka: Jeśli interesuje Cię krótka sprzedaż, najpierw potrenuj na rachunku demonstracyjnym, aby mieć pewność, że rozumiesz, jak działa krótka sprzedaż.

Najpopularniejszą metodą krótkiej sprzedaży jest wykorzystanie kontraktów na różnice kursowe (CFD). Kontrakty CFD pozwalają sprzedać aktywo, którego nie jest się właścicielem, a strony umowy zgadzają się zapłacić różnicę pomiędzy ceną zamknięcia a ceną otwarcia instrumentu.

Różnica pomiędzy długimi i krótkimi pozycjami

Kluczową różnicą pomiędzy długimi i krótkimi pozycjami jest to, że w przypadku długiej pozycji, inwestorzy zyskują, jeśli cena aktywa wzrośnie, natomiast przy krótkiej sprzedaży jest odwrotnie.

Wskazówka: Zwrot z Twoich krótkich pozycji będzie określony przez różnicę pomiędzy punktem wejścia i punktem wyjścia, czyli ceną po której coś sprzedajesz, a tą po której z powrotem to odkupujesz.

Tutaj warto podkreślić różnicę w zakresie potencjalnego zysku/straty pomiędzy pozycją długą a krótką. Większość inwestorów na rynkach finansowych to inwestorzy długoterminowi, którzy przyjęli podejście „kup i trzymaj”.

Jeśli rozważasz krótką sprzedaż akcji lub innych aktywów, pamiętaj, że potencjalne straty na krótkich pozycjach są nieokreślone, ponieważ nie ma realnego ograniczenia co do tego, jak wysoko może wzrosnąć cena aktywów. Natomiast straty na długich pozycjach są ograniczone do wysokości kapitału, który inwestujesz, ponieważ cena akcji nie może spaść poniżej zera.

Krótka sprzedaż polega na sprzedaży aktywów, które zdaniem tradera stracą na wartości, z zamiarem odkupienia ich w przyszłości po niższej cenie.

Dane historyczne sugerują, że pewne klasy aktywów, takie jak akcje, mają tendencję do stopniowego zwiększania wartości w czasie. Pamiętaj, że będą momenty, w których cena akcji spadnie, ale krótka sprzedaż to ryzyko, które może się opłacić. Jeśli chodzi o inne cechy, pozycje te są podobne.

Jak opracować strategię krótkiej sprzedaży?

Krótka sprzedaż może być wykorzystana do zrównoważenia wyników portfela i zmniejszenia ogólnego ryzyka, działając jako zabezpieczenie dla Twoich środków. To często jedna z dobrych opcji podczas rynkowej bessy.

W tym celu można rozważyć strategię market neutral, która wykorzystuje zarówno pozycje długie, jak i krótkie. Niektórzy z doświadczonych inwestorów mogą uważać, że któraś konkretna akcja będzie miała lepszą długoterminową perspektywę niż inna.

Na przykład, możesz woleć firmy Apple Inc niż Microsoft Corp i Shell Plc niż BP Plc. Jeśli tak jest i jeśli ograniczysz swoje podejście do strategii long-only (tylko pozycja długa), to prawdopodobnie kupisz akcje Apple i Shell zamiast dwóch pozostałych.

Wskazówka: Jeśli zastosujesz strategię long-short potencjalny zysk jest możliwy, jeśli wszystkie akcje w Twoim portfelu lub całe rynki, pójdą w górę lub w dół. Twój zwrot będzie oparty na względnych wynikach każdej pozycji.

Z drugiej strony, jeśli przyjmiesz strategię long-short (handel parami), mógłbyś rozważyć krótką sprzedaż akcji Microsoft i BP, jednocześnie kupując Apple i Shell. Jeśli wszystkie cztery akcje wzrosną, ale Apple i Shell osiągną lepsze wyniki niż Microsoft i BP, inwestor i tak osiągnie zysk, ponieważ zyski i straty się zrównoważą.

Jak zabezpieczyć krótką pozycję

Podczas sprzedaży krótkiej zawsze jest ryzyko, że cena wybranych akcji wzrośnie. Doświadczeni inwestorzy często zabezpieczają krótką pozycję, aby spróbować obniżyć to ryzyko. Zakup długiej pozycji, przykładowo w indeksie giełdowym, jest jednym ze sposobów przeciwdziałania ryzyku sprzedaży krótkiej.

Na przykład, jeśli uważasz, że cena akcji Amazon spadnie, możesz sprzedać tę pozycję. Aby zabezpieczyć się przed tą inwestycją, możesz zająć długą pozycję w indeksie S&P 500, który śledzi wyniki 500 największych firm w Ameryce, w tym Amazon.

Jeśli cena akcji Amazon spadnie, Twoja krótka pozycja może wyjść na plus. Jeśli cena wzrośnie, może to być powiązane z szerszymi ruchami rynkowymi, co doprowadzi do wzrostu wartości Twojego S&P 500.

Podsumowanie

Rynki zawsze mogą pójść w dół, tak samo, jak mogą pójść w górę. Krótka sprzedaż oferuje sposób na wykorzystanie czasu, w którym nastrój inwestorów wskazuje na bessę..

Krótka sprzedaż pozwala również zarządzać ryzykiem, dywersyfikować portfel i zabezpieczać pozycje. Należy jednak zauważyć, że otwarte krótkie pozycje mogą wiązać się z wysokim współczynnikiem ryzyka do zwrotu i należy do niej podchodzić z ostrożnością.

Dowiedz się więcej o strategiach krótkiej sprzedaży w Akademii eToro.

Najczęściej zadawane pytania

- Czym jest short squeeze?

-

Short squeeze polega na tym, że rynek ma wysoki wskaźnik short interest, co z kolei powoduje, że ceny wzrastają. Aby zamknąć krótką pozycję, inwestorzy muszą zrealizować transakcję kupna, co może spowodować dalszy wzrost ceny, a sprzedający krótko wpadają w panikę i wychodzą z transakcji. W ten sposób tworzy się błędne koło, w którym cena nadal rośnie, czasami nawet drastycznie.

- Czym jest handel parami?

-

Handel parami to inna nazwa strategii long-short, która polega na dopasowaniu długiej pozycji do krótkiej pozycji. Te dwa aktywa będą zazwyczaj miały wysoką korelację, a zysk netto z transakcji jest oparty bardziej na wynikach tych dwóch pozycji niż na ruchach rynków w szerszym znaczeniu. Strategia wykorzystywana jest do zarządzania ryzykiem.

- Kiedy odkupić krótką pozycję?

-

Nie ma standardowych zasad ani regulacji, które dyktują, jak długo można trzymać krótką pozycję. Niektórzy brokerzy mogą określić maksymalny czas, przez jaki może być otwarta krótka pozycja. Czasami, w celu przywrócenia stabilności systemu finansowego mogą zostać wprowadzone doraźne ograniczenia dotyczące krótkiej sprzedaży w okresie, gdy rynki znajdują się w trudnej sytuacji.

Niniejsze treści mają charakter wyłącznie edukacyjny i nie powinny być traktowane jako porada inwestycyjna, osobista rekomendacja, oferta lub zachęta do kupna bądź sprzedaży jakichkolwiek instrumentów finansowych.

Podczas przygotowywania niniejszego materiału nie uwzględniano konkretnych celów inwestycyjnych ani sytuacji finansowej. Nie został on sporządzony zgodnie z wymogami prawnymi i regulacyjnymi dotyczącymi promowania niezależnych badań. Nie wszystkie instrumenty finansowe i usługi, o których mowa, są oferowane przez eToro, a wszelkie odniesienia do historycznych wyników instrumentów finansowych, indeksów lub konfekcjonowanych produktów inwestycyjnych nie stanowią gwarancji przyszłych wyników i nie należy ich w ten sposób interpretować.

eToro nie gwarantuje oraz nie ponosi odpowiedzialności względem dokładności lub kompletności treści niniejszego przewodnika. Zanim zainwestujesz jakikolwiek kapitał, upewnij się, że rozumiesz ryzyko związane z jego obrotem. Nigdy nie ryzykuj więcej niż jesteś gotów stracić.