Handel parami to strategia inwestycyjna, która polega na jednoczesnym otwieraniu przeciwstawnych pozycji na skorelowanych aktywach. Wykorzystuje krótkoterminowe dysproporcje w relacjach cenowych, a jej celem jest minimalizacja ryzyka oraz analiza zmienności rynkowej. Dowiedz się więcej o tej metodzie inwestowania.

Rynki finansowe są podatne są na wzrosty i spadki. W przypadku prostych strategii handlowych, zajmujesz pozycję na danym instrumencie finansowym. W przypadku, gdy rynek porusza się zgodnie z Twoimi oczekiwaniami, zyskujesz. Jednakże, jeśli cena zmieni się na Twoją niekorzyść, poniesiesz stratę, a w konsekwencji — stracisz pieniądze.

Handel parami

Celem handlu parami jest wyjście z pozycji w momencie, gdy relacja cenowa między dwoma instrumentami powróci do normy. Podstawowe zasady handlu parami składają się z kilku kroków. Oto one:

- Znajdź dwa instrumenty, których ceny są silnie skorelowane

- Poczekaj, aż relacja cenowa między tymi dwoma instrumentami zacznie odbiegać od historycznych norm.

- Sprzedaj instrument, który wydaje się przewartościowany i zakup ten, który wydaje się niedowartościowany. Dzięki temu zwiększysz swoją szansę na uzyskanie potencjalnego zysku.

Wybór skorelowanych instrumentów

Wybór skorelowanych instrumentów opiera się na analizie dwóch aktywów z oczekiwaną korelacją, np. firm z tej samej branży, w podobnych lokalizacjach, obsługujących tych samych klientów, jak brytyjskie banki, niemieccy producenci aut czy amerykańskie firmy telekomunikacyjne.

Wskazówka: Pamiętaj, aby stale monitorować korelację między dwoma wybranymi instrumentami finansowymi.

Na potrzeby artykułu, przyjrzyjmy się dwóm spółkom: Natwest Group i Lloyds Banking Group. Możemy przypuszczać, że obie spółki będą miały podobne reakcje na niekorzystne zmiany w przepisach finansowych w Wielkiej Brytanii lub na wzrost popytu na usługi bankowe. Aby potwierdzić tę domniemaną korelację, należy sprawdzić rzeczywiste dane.

Następnym krokiem jest obliczenie współczynnika korelacji pomiędzy tymi dwiema spółkami. Współczynnik korelacji można obliczyć za pomocą arkuszy kalkulacyjnych, na przykład Microsoft Excel lub Google Sheets. Jest to stosunkowo prosty sposób, choć istnieje wiele innych miar korelacji, które mogą być bardziej skomplikowane, ale lepiej dostosowane do konkretnych potrzeb.

Przyjrzyjmy się teraz rzeczywistym danym. Poniższa tabela przedstawia korelację cen akcji między wybranymi parami spółek na podstawie rocznych danych cenowych od stycznia 2022 roku do stycznia 2023 roku.

| Firma | Sektor | Korelacja |

|---|---|---|

| Lloyds | Bankowy | 0,70 |

| Barclays | ||

| Sainsbury | Sprzedaży | 0,79 |

| Tesco | ||

| Legal & General | Ubezpieczeniowy | 0,61 |

| Aviva | ||

| HSBC | Bankowy | 0,63 |

| Standard Chartered | ||

| Anglo American | Górniczy | 0,87 |

| Antofagasta | ||

| Barratt Developments | Budowlany | 0,98 |

| Taylor Wimpey | ||

| Haleon | Dóbr konsumenckich | 0,75 |

| Unilever | ||

| HSBC | Bankowy | 0,53 |

| Natwest |

(Dane oparte na skorygowanych cenach zamknięcia)

Wartość 1 oznacza idealną korelację, podczas gdy wartość 0 oznacza brak korelacji. Przedstawione dane dotyczą wszystkich spółek FTSE 100, które zostały sparowane z odpowiednimi partnerami. Wszystkie pary wykazują pewien poziom korelacji, choć niektóre z nich mają silniejsze powiązania niż inne.

Przykładem pary o wysokiej wartości korelacji jest Antofagasta/Anglo American. Przeanalizujmy tę parę, aby przedstawić hipotetyczną strategię handlową.

Wybór skorelowanych instrumentów opiera się na analizie dwóch aktywów z oczekiwaną korelacją, np. firm z tej samej branży, w podobnych lokalizacjach, obsługujących tych samych klientów, jak brytyjskie banki, niemieccy producenci aut czy amerykańskie firmy telekomunikacyjne.

Jeśli obserwujemy, że korelacja utrzymuje się przez dłuższy czas, zwiększa to nasze przekonanie o istniejącym związku między tymi dwoma spółkami. Po dokładnym przeanalizowaniu danych możemy zauważyć, że korelacja między cenami ich akcji w ciągu pięciu lat, od stycznia 2018 roku do stycznia 2023 roku jest jeszcze silniejsza i wynosi 0,91.

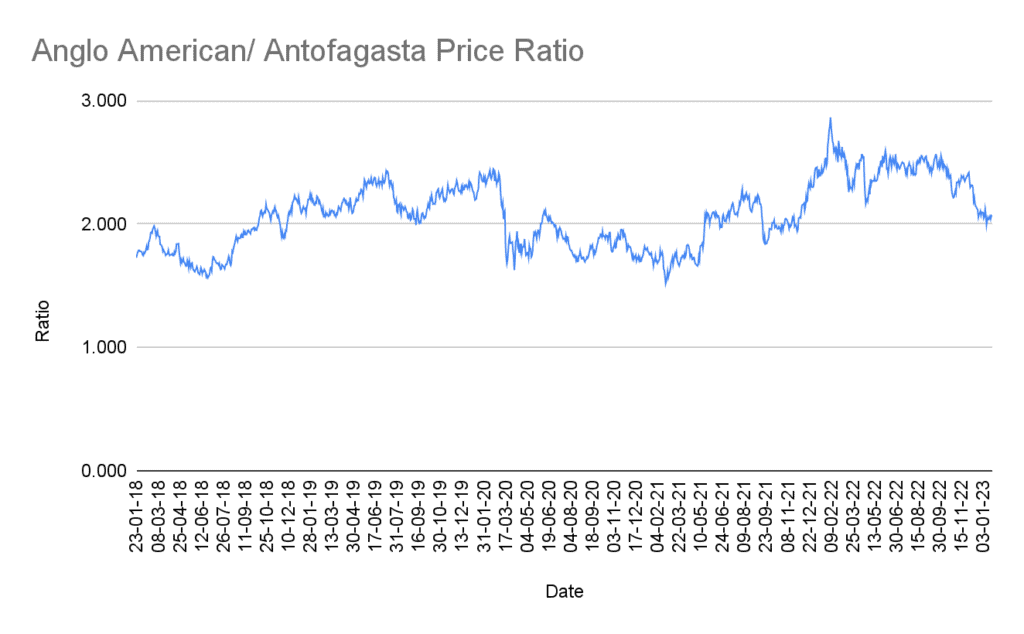

Jednym ze sposobów śledzenia, czy relacja cenowa jest normalna, czy niezgodna z historycznymi standardami, jest analiza stosunku cen między tymi dwoma instrumentami. Poniższy wykres ilustruje zmiany wartości współczynnika korelacji między tymi dwoma spółkami w stosunku do czasu.

Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników

Źródła: Yahoo Finance

Powyższy wykres przedstawia stosunek cen akcji Anglo American do Antofagasta w latach 2018–2023. Na osi pionowej znajduje się wskaźnik cen (Ratio), a na poziomej daty. Wskaźnik oscyluje głównie między 1.000 a 3.000, co pozwala analizować względne zmiany wartości obu firm w czasie.

W obserwowanym okresie wartość wskaźnika podlega wahaniom. Górna granica przedziału wynosi około 2,4 (choć w lutym 2022 roku odnotowano skok do blisko 2,9), a dolna granica wynosi około 1,6. Zauważamy również tendencję do powrotu wskaźnika do średniej wartości, która wynosi około 2,1.

Z wykorzystaniem tej wiedzy możemy sformułować pewne zasady dla naszej hipotetycznej strategii. Jeśli obserwujemy, że wskaźnik rośnie w kierunku górnej granicy zakresu, sprzedajemy akcje Anglo American i kupujemy akcje Antofagasty. Natomiast, gdy wskaźnik spada w stronę dolnej granicy, dokonujemy odwrotnej transakcji.

Dokładnie dlatego kontrakty CFDsą odpowiednie do handlu parami — umożliwiają zarówno zajmowanie krótkich, jak i długich pozycji, co pozwala wykorzystać zarówno wzrosty, jak i spadki cen instrumentów.

Przy handlu parami, które są silnie skorelowane, pamiętaj, aby śledzić też zmienne czynniki rynkowe, które mogą wpływać na tę korelację. Mogą to być raporty ekonomiczne, wydarzenia polityczne, zmiany w regulacjach lub inne czynniki, które są w stanie wpływać na wartość instrumentów.

Określanie wielkości pozycji w handlu parami

Określanie wielkości pozycji w handlu parami polega na dopasowaniu liczby jednostek każdego instrumentu tak, aby zrównoważyć ryzyko i zachować proporcje wynikające z ich cen oraz zmienności. Precyzyjne oszacowanie pozwala na efektywniejsze zarządzanie strategią inwestycyjną.

Ponieważ nasza strategia ma na celu minimalizację ryzyka rynkowego, poszukujemy dwóch pozycji, które wzajemnie się zabezpieczają, dlatego dążymy do równomiernego rozłożenia ekspozycji na obie spółki. Strategia taka jest nazywana hedgingiem.

Przyjmując nasz przykład, załóżmy, że mamy datę 20 maja 2022 roku, a wskaźnik wzrasta z poziomu bliskiego średniej do wartości 2,4. Decydujemy się na zajęcie krótkiej pozycji w spółce Anglo American oraz długiej pozycji w spółce Antofagasta, mając nadzieję, że wskaźnik z czasem spadnie.

Następnego dnia przeprowadzamy transakcję, sprzedając akcje Anglo American po cenie 3 575 £ i kupując akcje Antofagasty po cenie 1 450 £. Załóżmy, że wartość naszej transakcji wynosi 10 000 £.

| Wartości otwierające: |

| Anglo American | Antofagasta | |

|---|---|---|

| Transakcja otwierająca | Sprzedaż 280 akcji | Kupno 690 akcji |

| Cena za akcję | 35,75 £ | 14,50 £ |

| Wartość aktywa | 10 010 £ | 10 005 £ |

Wraz z upływem czasu, wskaźnik zbliża się do swojej pięcioletniej średniej. 23 stycznia podejmujesz decyzję o zamknięciu transakcji, kupując akcje Anglo American po cenie 3 588 £ i akcje Antofagasty po cenie 1 760 £.

| Wartości zamykające: |

| Anglo American | Antofagasta | |

|---|---|---|

| Transakcja zamykająca | Kupno 280 akcji | Sprzedaż 690 akcji |

| Cena zamknięcia | 35,88 £ | 17,60 £ |

| Wartość aktywa | 10 046,40 £ | 12 144 £ |

| Rezultat końcowy | 36,40 £ straty | 2 139 £ zysku |

Zysk z transakcji = £2 139

-£36,40

£2 102,60

Należy pamiętać, że utrzymywanie pozycji wiąże się z kosztami finansowania, które też trzeba wziąć pod uwagę.

Strategie neutralne rynkowo

Istnieje podejście, które minimalizuje ryzyko rynkowe i wykorzystuje różnice w cenach. Strategie te polegają na jednoczesnym posiadaniu kilku pozycji, gdzie ryzyko jednej z nich kompensuje ryzyko drugiej.

Strategia ta identyfikuje dwa (lub więcej) instrumenty, których ruchy cenowe historycznie wykazywały korelację. Następnie czeka się na moment, gdy relacja cen jest nietypowa, aby zrealizować transakcję z założeniem powrotu tej relacji do średniej.

Chociaż te strategie mogą być złożonymi procesami, wykorzystującymi koszyki instrumentów i zaawansowane algorytmy statystyczne, nie muszą takimi być. Handel parami to strategia neutralna rynkowo, która używa tylko dwóch instrumentów.

Założenia handlu parami i ryzyko z nim związane

Handel parami zakłada, że historyczna relacja cen (korelacja) będzie utrzymywać się także w przyszłości. Idzie za tym także hipoteza, że stosunek cen, który odbiega od średniej, wraz z upływem czasu do niej powróci. Jednak istnieje także i ryzyko, że sytuacja na rynku ulegnie zmianie.

Mogą to być na przykład zmiany w regulacjach prawnych, które potencjalnie mogą wpłynąć na wycenę jednej firmy w inny sposób, niż drugiej. Dlatego tak ważne jest stałe monitorowanie wiadomości, które mogą mieć wpływ na interesujące nas spółki.

Im dłużej utrzymujemy pozycję CFD, tym wyższe stają się też koszty finansowania. Koszty te mogą nawet przekroczyć potencjalne zyski, dlatego też warto zwracać uwagę i na ten aspekt.

Podsumowanie

Handel parami to strategia inwestycyjna polegająca na jednoczesnym otwarciu pozycji długiej na jednym aktywie i pozycji krótkiej na drugim aktywie, które są ze sobą silnie powiązane. Dzięki tej strategii, inwestorzy mogą zarabiać niezależnie od tego, czy rynek rośnie czy spada.

Artykuł ten jest czwartą częścią pięcioczęściowego kursu, który ma na celu edukację handlową przekraczającą podstawowe umiejętności. Ostatnia część serii przedstawia anatomię systemu transakcyjnego.

Odwiedź Akademię eToro, aby dowiedzieć się więcej o handlu parami.

Test

Najczęściej zadawane pytania

- Czy handel parami eliminuje wszelkie ryzyko?

-

Nie, handel parami nie eliminuje całego ryzyka związanego z handlem na giełdzie. Choć strategia ta ma na celu ograniczenie ryzyka rynkowego poprzez zabezpieczanie pozycji, inwestorzy wciąż są narażeni na inne rodzaje ryzyka, takie jak ryzyko kontrahenta i ryzyko systemowe.

Aby efektywnie zarządzać ryzykiem, ważne jest uwzględnienie tych czynników i podejmowanie odpowiednich działań ostrożnościowych.

- Czy handel parami możliwy jest tylko przy pomocy akcji?

-

Nie, handel parami nie jest ograniczony tylko do akcji. Ta strategia może być stosowana z dowolnymi dwoma instrumentami, które wykazują pewien poziom korelacji.

Możesz handlować parami z walutami, surowcami, indeksami giełdowymi, akcjami i innymi aktywami finansowymi, które mają potencjał do wykazania wzajemnych relacji cenowych. Dzięki tej strategii inwestor ma możliwość wykorzystania wzajemnych relacji cenowych tych instrumentów w celu generowania zysków.

- Czy mogę korzystać ze strategii handlu parami za pośrednictwem konwencjonalnego maklera giełdowego?

-

Nie, tradycyjni maklerzy giełdowi często nie oferują możliwości handlu parami w sposób bezpośredni. Handel parami wymaga mechanizmu skracania ceny instrumentu, co jest typowe dla dostawców kontraktów różnic kursowych (CFD).

Dlatego zazwyczaj konieczne jest skorzystanie z platformy handlowej, która obsługuje handel parami za pośrednictwem CFD. Nie wszyscy tradycyjni maklerzy mają to w swojej ofercie.

- Jeśli para instrumentów wykazywała korelację w przeszłości, czy oznacza to, że będzie nadal korelować w przyszłości?

-

Nie ma gwarancji, że para instrumentów, która wykazywała korelację w przeszłości, będzie nadal utrzymywać tę korelację w przyszłości. Relacje cenowe między instrumentami mogą się zmieniać w odpowiedzi na zmienne czynniki rynkowe i fundamenty.

Dlatego istotne jest regularne monitorowanie i analiza aktualnych warunków rynkowych, używając w tym celu rozmaitych wykresów oraz narzędzi do analizy technicznej oraz fundamentalnej.

Niniejsze treści mają charakter wyłącznie edukacyjny i nie powinny być traktowane jako porada inwestycyjna, osobista rekomendacja, oferta lub zachęta do kupna bądź sprzedaży jakichkolwiek instrumentów finansowych.

Podczas przygotowywania niniejszego materiału nie uwzględniano konkretnych celów inwestycyjnych ani sytuacji finansowej. Nie został on sporządzony zgodnie z wymogami prawnymi i regulacyjnymi dotyczącymi promowania niezależnych badań. Nie wszystkie instrumenty finansowe i usługi, o których mowa, są oferowane przez eToro, a wszelkie odniesienia do historycznych wyników instrumentów finansowych, indeksów lub konfekcjonowanych produktów inwestycyjnych nie stanowią gwarancji przyszłych wyników i nie należy ich w ten sposób interpretować.

eToro nie gwarantuje oraz nie ponosi odpowiedzialności względem dokładności lub kompletności treści niniejszego przewodnika. Zanim zainwestujesz jakikolwiek kapitał, upewnij się, że rozumiesz ryzyko związane z jego obrotem. Nigdy nie ryzykuj więcej niż jesteś gotów stracić.