Dźwignia i depozyt zabezpieczający to jedne z najbardziej podstawowych pojęć, które powinien poznać każdy początkujący inwestor na rynku walutowym.

Oba mają ogromny wpływ na styl oraz wyniki inwestycji, a ich zrozumienie pozwoli na uniknięcie wielu błędów często popełnianych przez początkujących traderów i w znacznym stopniu wpłynie na podejmowanie bardziej przemyślanych decyzji inwestycyjnych.

Zanim wyjaśnimy czym jest dźwignia i depozyt zabezpieczający dobrze wyjaśnić inne pojęcie, które jest z nimi nierozerwalnie związane – stosunek ryzyka do zysku. Warto go ustalić przed otwarciem każdej inwestycji. Stosunek ten mówi o tym, że im większe ryzyko podejmujesz, tym większe mogą być twoje potencjalne zyski (ale także straty) z danej inwestycji.

Dlaczego to takie ważne? Ponieważ dźwignia to mechanizm, który pozwala Ci otworzyć większą pozycję – zainwestować więcej środków – niż posiadasz na koncie. Korzystanie z dźwigni zwiększa więc ryzyko każdej inwestycji. Potencjalne zyski z każdej inwestycji z dźwignią będą większe, ale to samo dotyczy także ewentualnych strat.

Najprościej ujmując, inwestując przy użyciu dźwigni, pożyczasz pieniądze od swojego brokera, dzięki czemu możesz otworzyć większą pozycję.

Co to jest dźwignia?

Najogólniej rzecz biorąc każda dźwignia pozwala wykorzystać maksymalny potencjał danej rzeczy, a nawet go zwiększyć. Podobnie sytuacja wygląda na rynkach finansowych. Dźwignia w inwestowaniu oznacza wykorzystanie pożyczonych od brokera środków w celu optymalizacji potencjalnych zysków.

Nie należy jednak zapominać, że o ile wykorzystanie najprostszej dźwigni w codziennym życiu, choćby w celu podniesienia ciężkiego przedmiotu lub odkręcenia zapieczonej śruby, nie wiąże się praktycznie z żadnym ryzykiem, to wykorzystanie dźwigni w inwestycjach może spowodować, że w przypadku podjęcia złej decyzji, straty z inwestycji będą większe.

Co to jest depozyt zabezpieczający?

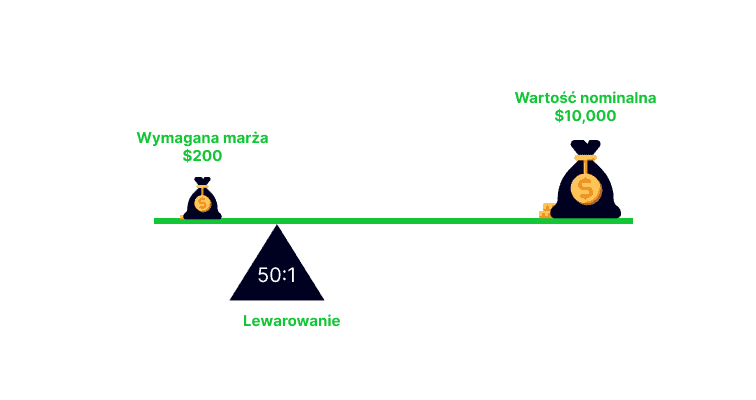

Depozyt zabezpieczający to minimalna kwota pieniędzy na Twoim koncie, która pozwala Ci dokonać danej inwestycji przy pomocy dźwigni. Jeśli inwestujesz bez dźwigni, to sprawa jest prosta. Możesz zakupić dowolną ilość akcji, walut czy innych instrumentów za kwotę swojego depozytu.

Jeśli jednak chcesz w swoich inwestycjach wykorzystać dźwignię, a więc pożyczyć pieniądze od brokera, aby Twoja inwestycja była większa niż ilość środków, którą posiadasz, broker będzie wymagał od Ciebie zabezpieczenia na wypadek, gdyby Twoja inwestycja okazała się nietrafiona.

Często początkujący inwestorzy mylą dźwignię i depozyt zabezpieczający, ale jak widać są to dwa różne pojęcia. Obliczenie wymaganego depozytu zabezpieczającego jest bardziej skomplikowane jeśli inwestujesz w różne instrumenty, np. akcje, obligacje i waluty.

Niektóre z Twoich pozycji mogą przynosić zyski, a inne straty. W takiej sytuacji broker może potraktować część z Twoich inwestycji jako zabezpieczenie innych. Wtedy w celu wyliczenia wymaganego depozytu zabezpieczającego konieczne jest zapoznanie się ze szczegółowymi wytycznymi brokera, które znajdziesz w jego regulaminie.

Na czym polega inwestowanie oparte o dźwignię?

Inwestowanie oparte o dźwignię pozwala na otwarcie większej pozycji poprzez pożyczenie pieniędzy od brokera. To z jakiego poziomu dźwigni skorzystasz zależy od ciebie. Możesz zdecydować się na otwarcie konta u brokera ze stałym poziomem dźwigni lub decydować o poziomie dźwigni podczas realizacji każdej inwestycji.

Jeśli podjąłeś trafną decyzję i Twoja inwestycja jest zyskowna, to niezależnie od tego, czy korzystasz z dźwigni czy nie, gdy zamykasz pozycję, zysk trafia na Twoje konto.

Jeśli jednak Twoja inwestycja zacznie przynosić starty, a skorzystałeś z dźwigni, broker nie pozwoli Ci trzymać takiej pozycji otwartej, jeśli starty będą przewyższać Twój depozyt zabezpieczający.

W takiej sytuacji broker poprosi Cię o wpłacenie dodatkowych środków, aby zabezpieczyć się przed ewentualnymi stratami. (tzw. margin call). W końcu inwestujesz nie tylko swoje środki, ale także pieniądze brokera.

Jeśli nie zdecydujesz się dodatkowo zabezpieczyć swojej inwestycji, broker może skorzystać z polecenia stop-out, a więc zamknąć otwartą przez Ciebie pozycję, aby ograniczyć straty.

Przykłady inwestycji opartych o dźwignię

Przykładowe inwestycje z użyciem dźwigni pomogą Ci jeszcze lepiej zrozumieć zasadę działania takiego rodzaju handlu. Załóżmy, że chcesz zainwestować w akcję Meta (dawnej Facebooka), ponieważ uważasz, że zyskają na wartości. Na inwestycje możesz przeznaczyć $100.

Jeśli akcje Meta wzrosną dwukrotnie, a Ty nie skorzystasz z dźwigni, zamkniesz pozycję przy wartości $200. Ale jeśli Twój broker oferuje dźwignię na przykład na poziomie 1:5, możesz zainwestować $500. W takiej sytuacji dwukrotny wzrost wartości akcji Meta oznaczać będzie, że Twój zysk wyniesie $1000.

Wskazówka: Pamiętaj – im większy poziom dźwigni, tym większe będą potencjalne zyski lub straty z inwestycji.

Poniższa tabela pokazuje, jak działa inwestowanie oparte o dźwignię. W tym przykładzie zakładamy, że dysponujesz kwotą $1000. Określony został Twój potencjalny zysk/strata w zależności od użytej dźwigni i zmian ceny danego instrumentu.

| Twoje środki | Poziom dźwigni | Wartość pozycji | Zmiana ceny | Nowa wartość pozycji | Środki po zmianie ceny |

|---|---|---|---|---|---|

| $1000 | 1:2 | $2000 | 10% | $2200 | $1200 |

| -10% | $1800 | $800 | |||

| $1000 | 1:5 | $5000 | 10% | $5500 | $1500 |

| -10% | $4500 | $500 | |||

| $1000 | 1:10 | $10 000 | 10% | $11 000 | $2000 |

| -10% | $9000 | $0 |

W eToro inwestowanie z użyciem dźwigni odbywa się poprzez kontrakty CFD. Z takiego rodzaju inwestycjami wiążą się opłaty – spread i opłata overnight. Więcej informacji o opłatach pobieranych przez eToro znajdziesz tutaj.

Podsumowanie

Inwestowanie przy użyciu dźwigni nie ma wpływu na Twoje decyzje inwestycyjne i stosunek udanych inwestycji do nietrafionych. Dźwignia może pomóc Ci zwiększyć zysk w przypadku udanej inwestycji, ale też zwiększyć straty, jeśli Twoja decyzja będzie błędna. Pamiętaj, aby korzystać z dźwigni w zgodzie z Twoim stylem inwestowania oraz przyjętą strategią.

Aby dowiedzieć się więcej o inwestycjach na rynkach finansowych zajrzyj do Akademii eToro.

Najczęściej zadawane pytania

- Czym jest ochrona przed ujemnym saldem?

-

Niektórzy brokerzy oferują opcję ochrony przed saldem ujemnym, dzięki której inwestor nie może stracić więcej środków niż wpłacił na swoje konto inwestycyjne. Przykładem narzędzi służących do zapewnienia takiej ochrony są polecenia stop-out oraz margin call.

- Jak uniknąć polecenia margin call?

-

Jeśli nie handlujesz kontraktami CFD, nigdy nie otrzymasz polecania margin call, czyli wezwania do uzupełnienia depozytu zabezpieczającego. Jeśli handlujesz kontraktami CFD, pamiętaj, że nawet transakcje bez dźwigni finansowej mogą spowodować konieczność uzupełnienia depozytu zabezpieczającego. Aby jednak zmniejszyć prawdopodobieństwo otrzymania takiego wezwania, wystarczy obrać strategię inwestycyjną o niskim ryzyku. Można też przygotować się na zmienność rynku, zasilając swoje konto dodatkową gotówką, która może działać jako bufor ochronny przed nagłym spadkiem cen.

- Jak dowiedzieć się, że musisz zwiększyć ilość środków na koncie?

-

W sytuacji, gdy Twoje inwestycje zaczną przynosić straty i zbliżać się do niebezpiecznego minimum środków na koncie, Twój broker powinien wysłać Ci informację o konieczności wpłacenia dodatkowych środków. Aby mieć spokojną głowę, warto regularnie logować się na swoje konto u danego brokera i monitorować stan swoich inwestycji.

Niniejsze treści mają charakter wyłącznie edukacyjny i nie powinny być traktowane jako porada inwestycyjna, osobista rekomendacja, oferta lub zachęta do kupna bądź sprzedaży jakichkolwiek instrumentów finansowych.

Podczas przygotowywania niniejszego materiału nie uwzględniano konkretnych celów inwestycyjnych ani sytuacji finansowej. Nie został on sporządzony zgodnie z wymogami prawnymi i regulacyjnymi dotyczącymi promowania niezależnych badań. Nie wszystkie instrumenty finansowe i usługi, o których mowa, są oferowane przez eToro, a wszelkie odniesienia do historycznych wyników instrumentów finansowych, indeksów lub konfekcjonowanych produktów inwestycyjnych nie stanowią gwarancji przyszłych wyników i nie należy ich w ten sposób interpretować.

eToro nie gwarantuje oraz nie ponosi odpowiedzialności względem dokładności lub kompletności treści niniejszego przewodnika. Zanim zainwestujesz jakikolwiek kapitał, upewnij się, że rozumiesz ryzyko związane z jego obrotem. Nigdy nie ryzykuj więcej niż jesteś gotów stracić.