Rynek Forex przyciąga traderów i inwestorów liczących na zwroty przy technikach handlu. Jednak nie jest to łatwe, głównie z powodu wysokiej zmienności, czyli gwałtownych wahań cen.

Śledząc zachowanie par walutowych takich jak EUR/USD, USD/CHF czy USD/CAD, na pewno zauważyłeś, że ich kurs notuje ciągłe wahania. Zmienność cenowa jest niezwykle charakterystyczna dla rynku Forex, zwiększając jego ryzyko i utrudniając inwestorom osiągnięcie oczekiwanych wyników.

Na szczęście istnieją rozmaite narzędzia i wskaźniki matematyczne, które – odpowiednio wykorzystane – mogą pomóc przewidzieć, jak będzie zmieniał się kurs interesującej Cię waluty. Pokażemy Ci najważniejsze z tych wskaźników i wyjaśnimy, jak ich używać.

Czym jest zmienność na rynku Forex?

Zmienność cenowa na rynku Forex odnosi się do stopnia fluktuacji w kursie par walutowych. Im wyższa zmienność, tym wyższe ryzyko inwestycyjne. To znaczy, że kupując parę o dużych wahaniach ceny, możesz sporo stracić.

Z drugiej strony bardziej stabilne pary walutowe są zwykle mniej ryzykowne dla inwestorów, ale też nie przynoszą wysokich zwrotów. To, jakimi parami zdecydujesz się handlować, zależy od Twojej tolerancji ryzyka.

Doznasz recesji i upadków na giełdzie. Jeśli nie rozumiesz, że to się wydarzy, to znaczy, że nie jesteś gotowy, nie poradzisz sobie dobrze na rynkach.

Peter Lynch

Analizując zmienność cenową na rynku FX, weź pod uwagę, że jej wysokość nie jest stała, lecz zmienia się w czasie. To, jak duże wahania mogą się pojawić w kursie danej pary walutowej, zależy nie tylko od ich wewnętrznej wartości, ale również od wielu czynników zewnętrznych takich jak:

- wyniki gospodarcze państw emitujących te waluty (PKB, inflacja, stopa bezrobocia),

- wydarzenia i wiadomości geopolityczne,

- zmiany w polityce pieniężnej banków centralnych,

- nastroje na rynku.

W zależności od tego, czy te lub inne czynniki wystąpią na skalę lokalną, czy międzynarodową, mogą wpłynąć na zmienność pojedynczych par walutowych lub też całego rynku Forex. Na przykład, pandemia COVID-19 i spowodowany nią kryzys gospodarczy doprowadził do osłabienia kursu złotego, euro i wielu innych walut.

Jakie znaczenie ma zmienność na rynku Forex dla traderów?

Wysokie wahania w cenie par walutowych to dla traderów i inwestorów Forex codzienność. Zmienność tego rynku to jeden z kluczowych czynników, na które warto zwrócić uwagę na etapie określania strategii Forex.

Istnieje kilka różnych strategii handlu na rynku walutowym. Niektóre z nich, takie jak day trading, lepiej nadają się do niewielkich dziennych zmian w kursie. Inne z kolei – np. Swing Trading – mają zastosowanie przy wyższych wahaniach w nieco dłuższym okresie.

Zmienność cenowa jest czymś, czego w żadnym przypadku nie powinieneś ignorować, decydując się zainwestować swój kapitał na rynku Forex. Jeśli nastawisz się na to, że cena Twoich aktywów może zanotować duże wahania, łatwiej Ci będzie zapanować nad emocjami i wytrwać w drodze do zamierzonego celu inwestycyjnego.

Czym jest hedging i jak go użyć do obniżenia ryzyka Forex?

Hedging to jedno z narzędzi, które najczęściej wykorzystuje się na rynku Forex do obniżenia ryzyka spowodowanego zmiennością cenową, jest. Polega na równoczesnym otwarciu dwóch przeciwnych pozycji na tej samej parze walutowej w celu zabezpieczenia się przed niekorzystnymi zmianami jej ceny.

Wskazówka: Nawet najbardziej solidna strategia inwestycyjna może przynieść straty, jeśli nie zostanie odpowiednio dopasowana do stopnia zmienności cenowej danego instrumentu finansowego.

Załóżmy, że interesuje Cię zakup GBP/USD. Hedgowanie tej pary polegałoby na jednoczesnym otwarciu na niej pozycji długiej (zakupowej) i pozycji krótkiej (sprzedażowej) o tej samej wartości.

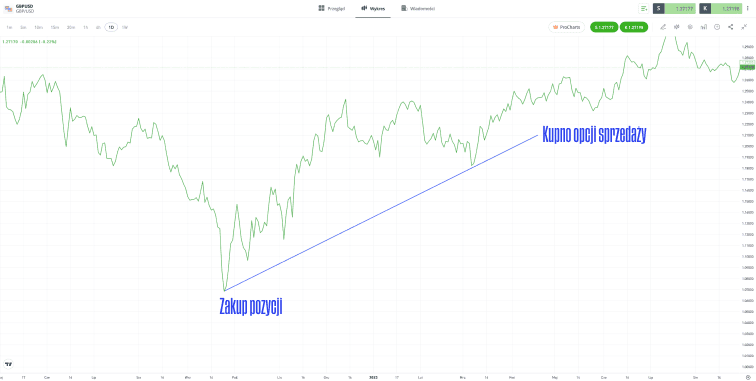

| Wykres poniżej pokazuje zmiany kursu GBP/USD 2024–2025: |

Wyłącznie do celów ilustracyjnych. Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników.

Źródło: eToro

Powyższy obraz przedstawia zmiany kursu GBP/USD między 2024 a 2025 r. Wykres ukazuje tendencje wzrostowe i spadkowe – od wzrostu w połowie 2024 r. do spadku na początku 2025 r. Linie na wykresie pomagają w śledzeniu tych wahań oraz w zrozumieniu dynamiki rynku walutowego.

Dzięki dostępności wykresów cen mamy możliwość analizy punktów zwrotnych w zmianach kursu. Pozwala to na przewidywanie trendów oraz podejmowanie decyzji odnośnie kupna lub sprzedaży walut w przyszłości, co stanowi cenną pomoc dla inwestorów.

Hedging na rynku Forex można również wykonać na podstawie innych aktywów. Na przykład, niektórzy inwestorzy chcąc zabezpieczyć się przed zbytnim spadkiem ceny EUR/AUD, otwierają na nią długą pozycję i jednocześnie zlecają otwarcie krótkiej pozycji na złocie, miedzi lub innym surowcu eksportowym Australii. Waluty fiat i surowce są zwykle odwrotnie skorelowane.

Wskazówka: Oprócz hedgingu pełnego, czyli ustawianego na tej samej parze walutowej, istnieje również opcja hedgingu częściowego (ang. selective hedging), zabezpieczającego tylko jedną z walut w wybranej przez Ciebie parze.

Ważną strategią hedgingową, o której powinieneś pamiętać, są kontrakty opcyjne. Opcje to instrumenty pochodne, które umożliwiają inwestorom kupno lub sprzedaż waluty po określonej cenie (tzw. cena wykonania) w określonym czasie (tzw. termin wygaśnięcia). Dają one prawo, ale nie obowiązek, dokonania danej transakcji walutowej w przyszłości.

Opcje to zatem aktywo „ochronne”, który może pomóc Ci zabezpieczyć się przed niekorzystnymi zmianami cen na rynku Forex.

| Spójrz na wykres poniżej pokazujący możliwości hedgingu opcjami dla pary GBP/USD między 2022–2023: |

Wyłącznie do celów ilustracyjnych. Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników.

Źródło: eToro

Wskaźniki zmienności na rynku Forex

Na rynku Forex zmienność mierzy się wskaźnikami takimi jak ATR (średni rzeczywisty zakres), odchylenie standardowe, VIX (dla ogólnej zmienności rynkowej) oraz wstęgi Bollingera, które pokazują zakres wahań cen. Pomagają one ocenić ryzyko i dostosować strategie handlowe.

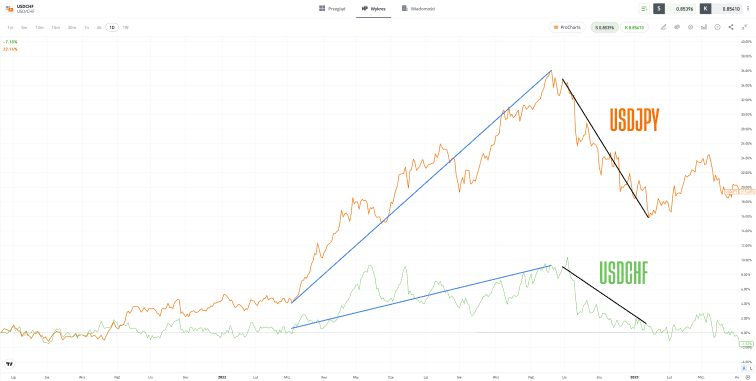

Szybki rzut okiem na wykres Forex dla danej pary walutowej wystarczy, aby poznać, jak bardzo zmienny jest jej kurs. Wysokie szczyty i głębokie dołkisą dowodem dużej zmienności cenowej. Spójrz na historyczne dzienne wahania cenowe USD/JPY i USD/CHF na wykresie poniżej i porównaj ich zmienność.

Wyłącznie do celów ilustracyjnych. Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników.

Źródło: eToro

Jak można zauważyć, para USD/JPY wykazała się znacznie większą zmiennością niż para USD/CHF, której wykres jest relatywnie płaski i pozbawiony aż tak dużych szczytów i dołków.

„Patrz na rynkowe zmiany raczej jak na przyjaciela, a nie wroga – korzystaj z szaleństwa, ale nie bierz w nim udziału”.

Warren Buffet

Co jednak, jeśli chciałbyś porównać zmienność par walutowych z większą dokładnością? Czy istnieją sposoby, aby ją matematycznie obliczyć? Tak, istnieją różne modele obliczania zmienności dostępne dla inwestorów i związane z nimi wskaźniki techniczne, które znajdziesz wśród narzędzi na swojej platformie tradingowej.

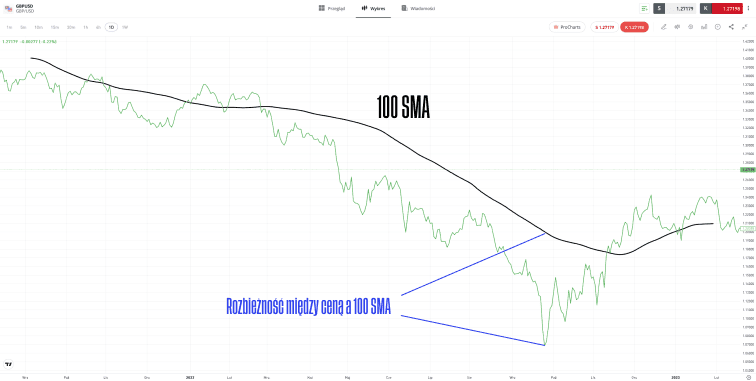

- Średnie kroczące (ang. Moving averages) – są jednym z najpopularniejszych narzędzi analizy technicznej. Średnia krocząca wykorzystuje średnią wartość cen z określonego przedziału czasowego w celu ich wygładzenia liniowego, identyfikacji trendów i poziomów wsparcia/oporu.

- Średnie kroczące dzielą się na zwykłe (SMA) i wykładnicze (EMA). SMA to średnia cen z danego okresu. EMA działa podobnie, ale większą wagę nadaje najnowszym danym. Mnożnik wygładzania EMA oblicza się jako 2 / (1 + N), gdzie N to liczba dni.

Wykres poniżej pokazuje przykładową zwykłą 100-dniową średnią kroczącą dla pary GBP/USD. Spróbuj odnaleźć miejsca, w których średnia krocząca wykazuje duże odchylenia od rzeczywistego kursu. Świadczą one o wysokiej zmienności.

Wyłącznie do celów ilustracyjnych. Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników.

Source: eToro

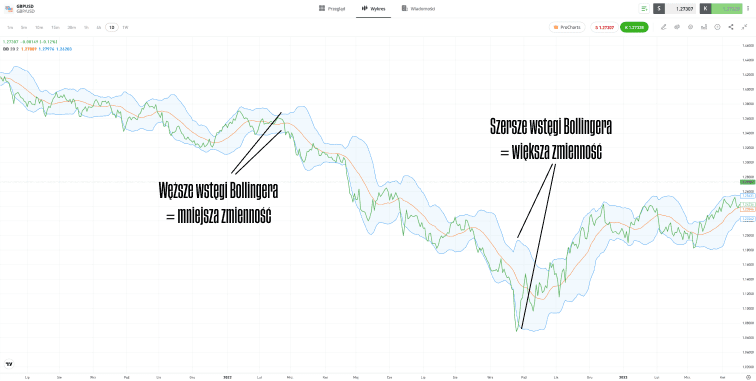

- Wstęga Bollingera (ang. Bollinger Bands) – ten wskaźnik zmienności na rynku Forex składa się z trzech linii wyznaczonych na podstawie średniej kroczącej oraz odchylenia standardowego cen od długoterminowej średniej. Informuje o zakresie cenowym dla danej pary walutowej, wskazując poziom oporu i poziom wsparcia. Szerokość wstęgi odzwierciedla zmienność rynku.

Wykres poniżej pokazuje wstęgę Bollingera (BB Length 20, Standard Deviation 2) dla pary GBP/USD. Spróbuj odnaleźć miejsca, w których wstęga poszerza się i w których zawęża.

Wyłącznie do celów ilustracyjnych. Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników.

Source: eToro

Wskazówka: Możesz wykorzystać wstęgę Bollingera do identyfikacji odpowiednich momentów na kupno lub sprzedaży. Gdy cena przekracza górną linię Bollingera, może to być sygnał do sprzedaży, a gdy przekracza dolną linię – sygnał do kupna.

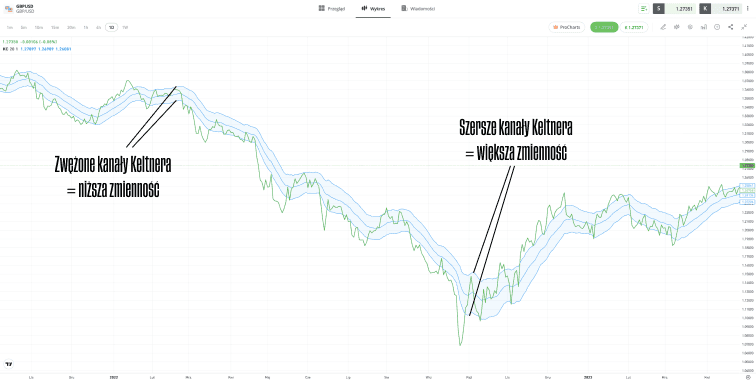

- Kanał Keltnera – ten wskaźnik wyglądem przypomina wstęgę Bollingera, ale jego górna i dolna linia są obliczane nie przy użyciu odchylenia standardowego od EMA, lecz średniego zakresu wahań, czyli różnicy między najwyższą a najniższą ceną w danym okresie. Większe wahania kursu są przedstawione jako szerszy kanał, a bardziej stabilny kurs jako węższy.

Wykres poniżej pokazuje Kanał Keltnera (KC20) dla pary GBP/USD w okresie 2021-2023. Zauważ, że większe góry i dołki na wykresie pokrywają się z większą szerokością kanału.

Wyłącznie do celów ilustracyjnych. Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników.

Źródło: eToro

„Inwestowanie pieniędzy to proces angażowania zasobów w sposób strategiczny, tak by osiągnąć określony cel”

Alan Gotthardt

Jak obliczyć zmienność na rynku Forex

Korzystając tylko ze wskaźników zmienności zdobędziesz jedynie ogólne wyobrażenie o tym, jak bardzo dana para walutowa jest podatna na wahania. Jeśli chcesz poznać jej konkretną zmienność, musisz obliczyć tzw. współczynnik zmienności (ang. variance).

Jak to zrobić? Pokazujemy krok po kroku:

- Oblicz średnią arytmetyczną (x̄) dla kursów z wybranego okresu.

- Odejmij średnią arytmetyczną od każdej wartości.

- Podnieś wyniki do kwadratu (tak, aby ujemne i dodatnie wartości się wzajemnie nie znosiły).

- Dodaj do siebie wszystkie liczby i podziel je przez liczbę danych (w tym przypadku liczbę dni).

- Otrzymany wynik to średnia arytmetyczna zmienności, czyli współczynnik zmienności. Jeśli chcesz poznać jego wartość procentową, pomnóż go przez 100. Im wyższy wskaźnik zmienności otrzymasz, tym większe wahania wykazuje dana para walutowa.

Innym wskaźnikiem pozwalającym Ci mierzyć zmienność Forex jest odchylenie. Wskaźnik odchylenia pomaga zmierzyć, jak bardzo wahają się ceny walut, podczas gdy wskaźnik zmienności pozwala porównać zmienność różnych par walutowych, biorąc pod uwagę ich średnie poziomy cen.

Korzystanie z narzędzi matematycznych takich jak wskaźnik zmienności i odchylenie standardowe ma swoje plusy i minusy. Podsumujemy je w tabeli poniżej:

- Łatwe do opanowania

- Obiektywne

- Nadające się do różnych klas aktywów

- Stanowią matematyczne odzwierciedlenie nastrojów rynkowych

- Nie są samowystarczalne – nie stanowią gotowej strategii

- Nie biorą pod uwagę czynników fundamentalnych

- Mogą wysyłać fałszywe sygnały do kupna lub sprzedaży

- Mają ograniczone zastosowanie na rynkach o niskiej trendowości

Podsumowanie

Decydując się na handel na rynku walutowym Forex, nie unikniesz wahań cenowych, które zwiększają Twoje ryzyko. Aby odpowiednio nim zarządzać, naucz się metod pomagających w jego obniżeniu. Pamiętaj też, że pewien stopień zmienności cenowej może okazać się korzystny dla Twoich zwrotów, pod warunkiem, że nauczysz się ją wykorzystywać.

Inwestowanie w wiedzę i umiejętne stosowanie narzędzi zabezpieczających i wskaźników matematycznych dostępnych na wybranej platformie tradingowej pomoże Ci odkryć świat par walutowych i wykorzystać je do swoich celów inwestycyjnych. Pamiętaj, że im więcej wiesz o rynku Forex, tym łatwiej będzie Ci na nim handlować.

Odwiedź naszą Akademię eToro, aby znaleźć więcej informacji o parach walutowych i rynku Forex.

Najczęściej zadawane pytania

- Czy rynek Forex może mieć zbyt niską zmienność?

-

Traderzy Forex potrzebują pewnej zmienności cen, aby znaleźć punkty wejścia i osiągnąć zysk. Jednak nawet na rynkach o niskiej zmienności można handlować, jeśli zastosuje się odpowiednią strategię.

- Czy wskaźniki zmienności pomagają określić kierunek ceny?

-

Ściśle mówiąc, nie – wskaźniki zmienności nie wskazują, czy cena wzrośnie, czy spadnie. Pokazują jedynie skrajność ruchów cen i ich zmienność w czasie. Osoby chcące określić kierunek rynku powinny raczej skupić się na wskaźnikach momentum.

- Co powoduje zmianę zmienności cen?

-

Czynniki wpływające na cenę decydują także o poziomie zmienności na rynku. Stopy procentowe, inflacja i bezrobocie mogą wpływać na atrakcyjność waluty dla inwestorów. Gdy te zmienne silniej oddziałują na podaż i popyt, zmienność zazwyczaj rośnie.

Niniejsze treści mają charakter wyłącznie edukacyjny i nie powinny być traktowane jako porada inwestycyjna, osobista rekomendacja, oferta lub zachęta do kupna bądź sprzedaży jakichkolwiek instrumentów finansowych.

Podczas przygotowywania niniejszego materiału nie uwzględniano konkretnych celów inwestycyjnych ani sytuacji finansowej. Nie został on sporządzony zgodnie z wymogami prawnymi i regulacyjnymi dotyczącymi promowania niezależnych badań. Nie wszystkie instrumenty finansowe i usługi, o których mowa, są oferowane przez eToro, a wszelkie odniesienia do historycznych wyników instrumentów finansowych, indeksów lub konfekcjonowanych produktów inwestycyjnych nie stanowią gwarancji przyszłych wyników i nie należy ich w ten sposób interpretować.

eToro nie gwarantuje oraz nie ponosi odpowiedzialności względem dokładności lub kompletności treści niniejszego przewodnika. Zanim zainwestujesz jakikolwiek kapitał, upewnij się, że rozumiesz ryzyko związane z jego obrotem. Nigdy nie ryzykuj więcej niż jesteś gotów stracić.