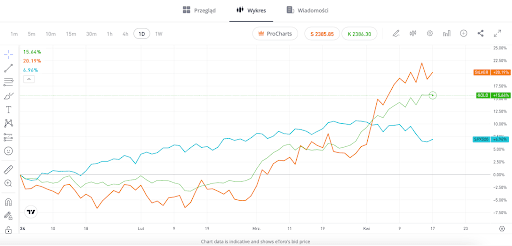

Po ostatnim skokowym wzroście napięcia na Bliskim Wschodzie, złoto osiągnęło rekordowy poziom 2400 dolarów za uncję. Od początku roku, złoto w dolarach zdrożało o 13 proc., a w polskich złotych – nawet o 18 proc. Może rosnąć dalej, ponieważ napięcia geopolityczne pozostają wysokie, zbliża się także obniżka stop procentowych w USA. Złoto może zatem zbliżyć się do psychologicznego poziomu 2500 dolarów za uncję.

W ostatnich dniach, cena złota na globalnym rynku kształtuje się na poziomie 2400 dolarów za uncję (około 31 gramów). Jego cena wzrosła o 13 proc. od początku roku, tym samym ustanawiając nowy rekord wszechczasów. Ceny złota rosły trzy razy szybciej niż ceny innych towarów. Aby kupić standardową sztabkę złota o masie 12 kg, trzeba dysponować oszałamiającą kwotą 900 tys. dolarów. Mamy obecnie do czynienia z sytuacją, gdy jednocześnie rosną ceny złota oraz wzmacnia się dolar amerykański. To powoduje, że cena złota wyrażona w złotym rośnie mocniej od ceny wyrażonej w dolarach. Od początku roku, dolar umocnił się wobec złotego o ponad 4 proc., a to oznacza, że cena złota wyrażona w polskiej walucie wzrosła o prawie 18 proc.

Rajd na złocie jest napędzany przede wszystkim przez rynkowy popyt na bezpieczne aktywa. Obecna sytuacja na Bliskim Wschodzie to kolejne z serii wydarzeń zwiększających napięcie geopolityczne na świecie. Jednocześnie toczy się przecież wojna w Ukrainie oraz liczne mniejsze kryzysy. Mamy także rok, kiedy do głosowania idą przedstawiciele krajów reprezentujących 60 proc. światowego PKB, w tym Amerykanie wybierający prezydenta. To sprawia, że inwestorzy kupują złoto jako „bezpieczną przystań”. Złoto ma długą historię zapewniania ochrony w trudnych czasach i w obliczu rosnącej niepewności geopolitycznej. Korzysta z braku ryzyka kredytowego, negatywnej korelacji z ryzykownymi aktywami i wieloletniej historii.

Źródło: eToro

Złoto korzysta także na spodziewanych obniżkach stóp procentowych w USA, choć – z powodu dobrej sytuacji gospodarczej w USA – prognozowany poziom obniżek stóp się zmniejsza. Obecnie, rynek przewiduje, że pierwsza obniżka nastąpi w czerwcu, a w tym roku stopy spadną dwa razy. Wyniku spadku stóp spada też oprocentowanie konkurencyjnych wobec złota aktywów gotówkowych.

Złoto dla amerykańskich inwestorów stanowi także zabezpieczenie przed inflacją, co także wspiera obecny popyt. Inwestorzy obawiają się, że inflacja w USA może jeszcze przez dłuższy czas utrzymywać się powyżej poziom 2 proc. W tym kontekście, warto pamiętać, że złoto chroni przed inflacją w USA, natomiast dane historyczne z Polski pokazują, że złoto nie chroni przed inflacją w złotym.

Rekordowe ceny złota są wspierane przez zakupy banków centralnych, które w ostatnim roku osiągnęły rekordowy poziom. W 2022 i 2023 roku, banki centralne kupowały na rynku ponad 1000 ton złota rocznie. W minionym roku, Chiny zwiększyły swoje rezerwy o 225 ton złota (do 2235 ton). Drugim najważniejszym kupującym jest Narodowy Bank Polski, który w 2023 roku zwiększył rezerwy złota o 130 ton. Na ten moment, Polska przechowuje w złocie prawie 13 proc. aktywów rezerwowych, a celem NBP jest zwiększenie tego poziomu do 20 proc.

Jednak banki centralne odpowiadają jedynie za około 25 proc. popytu na złoto. Połowa światowego zapotrzebowania na ten metal szlachetny pochodzi z branży jubilerskiej, w której popyt napędzają głównie klienci z Chin oraz Indii. Branża elektroniczna odpowiada za 10 proc. popytu, a reszta trafia do inwestorów w postaci złotych monet i sztabek.

Chociaż złoto ma zdolność utrzymywania swojej wartości w czasie, jego cena może charakteryzować się dużą zmiennością w krótkim okresie. Ponadto, złoto nie generuje stałej stopy zwrotu, jaką znamy na przykład ze stóp procentowych obligacji lub dywidend z akcji. Zamiast tego, może zapewnić pewną dywersyfikację portfela inwestycyjnego. W przeszłości zapewniało zwykle niższe zyski niż giełda i to może być powód, dla którego inwestorzy indywidualni wstrzymują się z inwestycjami w złoto. Najnowsza ankieta eToro Puls Inwestora Indywidualnego z marca pokazuje, że 10 proc. polskich inwestorów planuje w tym roku zwiększyć udział surowców w swoich portfelach inwestycyjnych. To samo planuje 8 proc. globalnych inwestorów.