- Przychody Nvidia w 4 kwartale wyniosły 22,1 mld dolarów, czyli o 265 proc. więcej niż rok wcześniej.

- Boom na sztuczną inteligencję powoduje, że przychody firmy w 2024 roku mogą osiągnąć 100 mld dolarów.

- Sztuczna inteligencja już mocno wpływa na nasza rzeczywistość, zatem w jej wypadku trudno mówić o rynkowej bańce.

Nvidia w środę wieczorem przestawiła świetne wyniki finansowe za 4 kwartał 2023 roku (zakończony 28 stycznia 2024). Firma potwierdziła swoją rolę lidera w grupie spółek technologicznych oraz konia pociągowego, który w ostatnim czasie ciągnął w górę indeks S&P500. Dobre wyniki wskazują, że rozwój firmy oraz rozwiązań związany ze sztuczna inteligencją cały czas przyspiesza. Firma spełniła oczekiwania inwestorów – i tak już wyśrubowane po wzroście notowań akcji spółki od początku roku o połowę.

Firma zanotowała 22,1 mld dolarów kwartalnego przychodu, co stanowi 22 proc. więcej niż w poprzednim kwartale i aż 265 proc. więcej niż w tym samym okresie rok wcześniej. Oczekiwania analityków przewidywały wzrost przychodów do 20,41 mld dolarów. W pierwszym kwartale tego roku firma przewiduje wzrost przychodów do poziomu 24 mld dolarów. EPS czyli wartość zysku na akcję wyniósł 5,16 dolara wobec oczekiwanego przez analityków 4,60 dolarów.

Ogromny popyt na procesory dla sztucznej inteligencji

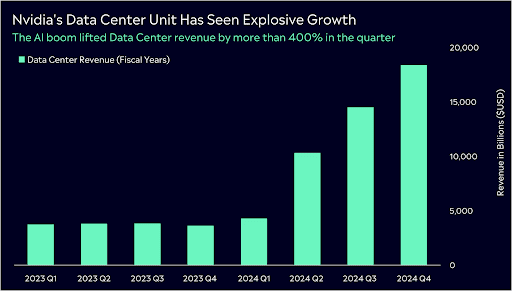

Dział firmy zajmujący się infrastrukturą dla centrów danych zanotował przychód na poziomie 18,4 mld dolarów, co oznacza wzrost o 409 proc. wobec danych sprzed roku. To przychody wynikające m.in. ze sprzedaży procesorów H100, które obecnie stanowią podstawę mocy obliczeniowej dla sztucznej inteligencji. To właśnie te procesory napędzają usługi takie jak ChatGPT czy Copilot Microsoftu.

Dalsze prognozy zysków Nvidia pozostają wysokie, szczególnie w kontekście rozwoju sztucznej inteligencji. Wkrótce rozwiązania oparte o tą technologię mają przedstawić kolejne firmy np. Apple. Wydaje się zatem, że firma jest na dobrej drodze, by w roku 2024 przychody firmy zbliżyły się do 100 mld dolarów.

Źródło: Nvidia

Nvidia vs Cisco: Dlaczego AI nie jest rynkową bańką

W tym kontekście wielu inwestorów zadaje dziś sobie pytanie czy w przypadku Nvidia i akcji AI mamy do czynienia z rynkową bańką? Czyli sytuacją, gdy dochodzi do nieuzasadnionego fundamentami wzrostu cen akcji, tylko w wyniku sentymentu rynkowego.

Spróbujmy bardziej wnikliwie przyjrzeć się tej sprawie. Oczywiście o tym, czy doszło do bańki, czy też nie, najłatwiej jest rozstrzygnąć z perspektywy czasu. Tego komfortu obecnie nie mamy, możemy jednak przyjrzeć się poprzednim bańkom giełdowym z ostatnich 100 lat i na tej podstawie stworzyć listę warunków koniecznych do powstania bańki. Tworząc te kryteria sięgnęliśmy do książki “Boom and Bust: A Global History of Financial Bubbles”, która analizuje historię baniek na giełdach.

Aby doszło do bańki potrzebne są przede wszystkim trzy elementy:

1) Rynkowa popularność i łatwa zbywalność aktywów. Z tym mamy do czynienia w przypadku Nvidii. Firma jest popularna, nadzieje związane ze sztuczną inteligencja są wysokie. Spółka jest 3 największą spółką w S&P500, częścią grupy „Magnificent-7” która odpowiada za prawie 1/3 kapitalizacji tego indeksu.

2) Tani pieniądz na rynku, czyli łatwa dostępność pieniędzy i kredytów. To w obecnej sytuacji nie występuje – stopy procentowe w USA znajdują się na rekordowo wysokim poziomie, a rentowność 10-letnich obligacji USA jest najwyższa od 2008 r.

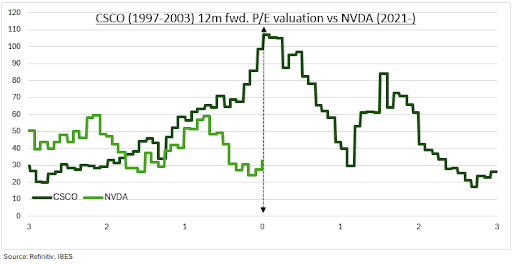

3) Silne spekulacje inwestorów. Z tym także nie mamy tu do czynienia. Wskaźnik przyszłego C/Z (forward P/E) Nvidia znajduje się poniżej 35x, a nastroje inwestorów pozostają przeciętne. Rynek niezrównoważony niezrównoważony i skoncentrowany. Ale nie mamy w tej sytuacji do czynienia z bańka.

Cisco – gigant sprzętu sieciowego, w szczytowym momencie bańki internetowej z roku 2000 miał wskaźnik przyszłego C/Z na poziomie 107x. Oznacza to, że inwestorzy oczekiwali, że wartość firmy zwróci się akcjonariuszom w postaci zysku po 107 latach. Właśnie z Cisco jest na wielu wykresach w sieciach społecznościowych porównywana obecnie Nvidia. Cena akcji Cisco po 24 latach cały czas jest poniżej szczytu swoich notowań z 2000 roku. A to pomimo boomu internetowego, a także siedmiokrotnego wzrostu zysków jaki firma zanotowała w tym okresie.