Zanim podejmiesz decyzję o inwestowaniu na rynkach finansowych, warto spróbować zrozumieć, jakim typem inwestora jesteś. Świadomość swojego profilu inwestycyjnego pomoże Ci podejmować decyzje inwestycyjne zgodnie z Twoimi celami finansowymi. Zapoznaj się z różnicami między inwestowaniem aktywnym a pasywnym oraz zbadaj, w jaki sposób poziom tolerancji ryzyka może wpływać na Twoje inwestycje.

Rynki finansowe mogą nas przytłaczać ze względu na tysiące różnych produktów inwestycyjnych, które zostały stworzone, aby sprostać indywidualnym potrzebom inwestorów.

W związku z tym, dla początkujących inwestorów normalne jest poświęcanie czasu na przeglądanie różnych akcji, obligacji i innych aktywów finansowych, aby stworzyć krótką listę instrumentów, które najlepiej odpowiadają ich osobistym celom inwestycyjnym i stylowi inwestowania.

Najważniejszą cechą inwestora jest temperament, a nie intelekt.

Warren Buffett

Aktywni vs pasywni inwestorzy

Inwestowanie można podzielić na dwie główne kategorie: aktywne i pasywne. Istnieje znaczna różnica między inwestowaniem aktywnym a pasywnym, a wybór odpowiedniego stylu inwestowania jest jedną z kluczowych decyzji, które muszą podjąć nowi inwestorzy – w tym także i ty.

Aktywni inwestorzy w celu identyfikacji potencjalnych okazji handlowych polegają na analizie raportów finansowych, wykresów cenowych i opinii ekspertów.

Z kolei inwestorzy pasywni przyjmują bardziej niezależne podejście, bazując na przekonaniu, że aktywa, takie jak akcje, zazwyczaj generują długoterminowe zwroty przewyższające inflację. Innymi słowy, aktywni inwestorzy wierzą, że mogą przezwyciężyć rynek, podczas gdy inwestorzy pasywni preferują podążanie za rynkiem.

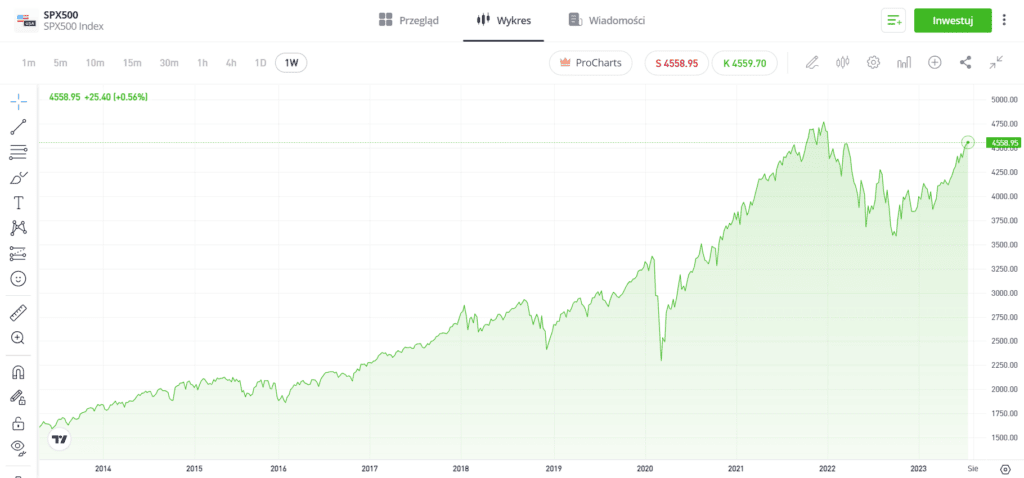

| S&P 500 Index 2014 – 2023 (+125% Return) |

Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników

Źródło: eToro

Wskazówka: Ustalenie, czy aktywne podejście jest tym, czego chcesz i na co masz czas, jest pierwszym krokiem w kierunku stworzenia realistycznego planu inwestycyjnego.

Inne typy inwestorów

Na rynku istnieje wiele różnych podejść inwestycyjnych, dostępnych zarówno dla inwestorów aktywnych, jak i pasywnych. Warto jednak zauważyć, że nie każde podejście będzie odpowiednie dla każdego inwestora. Dlatego istotne jest zrozumienie różnic między poszczególnymi typami inwestowania przed wybraniem jednego z nich.

Inwestowanie w wartość

Inwestorzy inwestujący w wartość wykorzystują narzędzia analizy fundamentalnej, aby zidentyfikować aktywa, takie jak akcje, które ich zdaniem są niedoszacowane przez rynek. Kupowanie “tanich akcji” może potencjalnie generować zysk, jeśli reszta rynku z czasem doceni prawdziwy potencjał takiej niedoszacowanej spółki.

Inwestowanie we wzrost

Większość modeli wyceny akcji wykorzystuje prognozy przyszłych zysków do ustalenia aktualnej ceny akcji. Firmy, które rozszerzają swoją działalność na nowe rynki lub mają wypuścić innowacyjne produkty, mogą potencjalnie przewyższyć oczekiwania, co spowodowałoby wzrost cen akcji.

Inwestowanie w dochód

Posiadanie niektórych instrumentów finansowych może generować regularne dochody dla inwestorów. Na przykład, posiadacze obligacji otrzymują kupony jako odsetki, a niektóre akcje wypłacają dywidendy.

Ten generowany dochód może być reinwestowany lub wykorzystywany do finansowania różnych zobowiązań związanych ze stylem życia inwestora.

Inwestowanie w momentum

Możliwe jest też osiąganie zysków z inwestycji poprzez identyfikację trendów cenowych, zamiast poprzez poleganie na ocenie uczciwości wyceny aktywów. Inwestorzy krótkoterminowi wykorzystują na przykład analizę techniczną do podejmowania decyzji dotyczących kupna lub krótkiej sprzedaży aktywów, mając na celu wykorzystanie krótkoterminowych anomalii cenowych.

Inwestowanie w indeksy

Indeksy to narzędzia, które służą do śledzenia wyników grupy aktywów o podobnych cechach. Przykładem takiego indeksu jest S&P 500, który składa się z 500 największych akcji notowanych na giełdach w USA. Inwestorzy mogą zakupić indeks w celu pasywnego śledzenia wyników całego rynku.

Wskazówka: Indeksy są często wykorzystywane jako benchmarki wyników rynkowych. Aktywny inwestor może próbować pobić zwroty odnotowane przez indeks S&P 500, podczas gdy inwestor pasywny może po prostu kupić indeks.

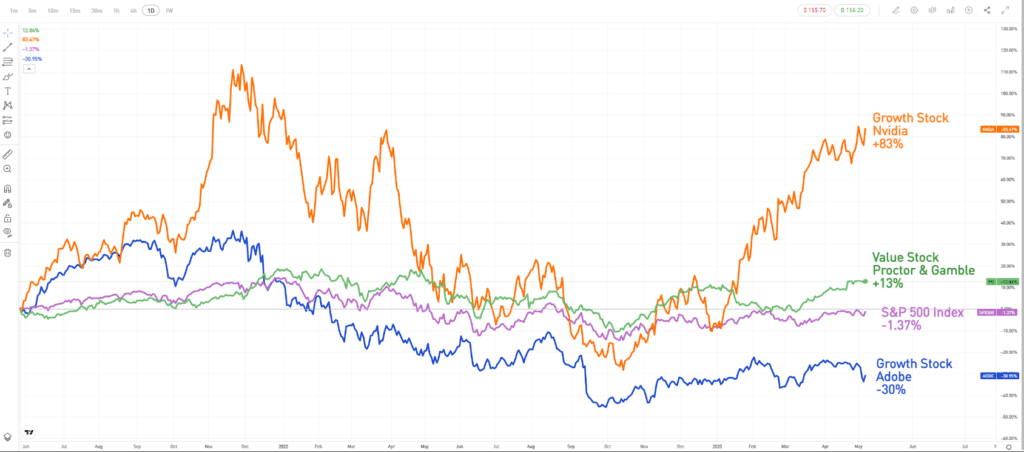

Na poniższym wykresie można zobaczyć względne wyniki czterech różnych aktywów w ciągu 24 miesięcy.

Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników

Źródło: eToro

Tolerancja ryzyka a inwestowanie

Zrozumienie swojego poziomu tolerancji ryzyka od samego początku może znacznie pomóc w utrzymaniu spójności z planem inwestycyjnym.

Ważne jest, aby rozwijać właściwe podejście do inwestowania, bo jeśli twój portfel posiada profil ryzyka, który nie odpowiada twoim preferencjom, każda niepewność rynkowa może prowadzić do inwestowania emocjonalnego.

Inwestorzy konserwatywni

Konserwatywni inwestorzy jako priorytet stawiają sobie ochronę kapitału i skupiają się na inwestycjach o niskim ryzyku, wykorzystując do zarządzania tym ryzykiem dywersyfikację. Takie podejście jest często popularne wśród inwestorów, którzy zbliżają się do wieku emerytalnego, ponieważ mają oni mniejsze możliwości odzyskania krótkoterminowych strat.

Inwestorzy umiarkowani

Umiarkowani inwestorzy przyjmują podejście, które równoważy ryzyko i zwrot. Można to osiągnąć poprzez zbudowanie portfela składającego się z różnych klas aktywów, takich jak obligacje, waluty, towary i akcje.

Inwestorzy agresywni

Inwestorzy zainteresowani znacznym wzrostem swojego kapitału często muszą podjąć większe ryzyko, aby osiągnąć wyższe zwroty. Takie podejście inwestycyjne może obejmować korzystanie z dźwigni finansowej i mniejszej dywersyfikacji. Agresywny portfel inwestycyjny może być również skoncentrowany na klasach aktywów o wyższym ryzyku, takich jak akcje wzrostowe, towary i kryptowaluty.

Wskazówka: Aktywne inwestowanie nie daje gwarancji wygenerowania wysokich zwrotów. Wiąże się to z ryzykiem, a niektóre aktywnie zarządzane portfele będą osiągać gorsze wyniki niż portfele inwestorów pasywnych, śledzących szerszy rynek.

Podsumowanie

Identyfikacja celów inwestycyjnych, określenie tolerancji ryzyka oraz dostępnej ilości czasu na zarządzanie portfelem są kluczowymi elementami skutecznego inwestowania. Po ustaleniu tych czynników można przejść do identyfikacji instrumentów finansowych, które odpowiadają Twojej strategii i akceptowalnemu poziomowi ryzyka.

Odwiedź Akademię eToro, aby dowiedzieć się, jak zbudować portfolio pasujące do Twojego stylu.

Quiz

Najczęściej zadawane pytania

- Jakie aktywa powinien kupować pasywny, a przy tym konserwatywny inwestor?

-

Inwestorzy pasywni i konserwatywni skupiają się głównie na ochronie kapitału. Ich podejście polega na inwestowaniu w instrumenty o niższym ryzyku i dywersyfikacji portfela w celu zarządzania ryzykiem. Przykładem takich instrumentów są fundusze ETF (Exchange Traded Funds) – produkty zbliżone do funduszy inwestycyjnych, które automatycznie zapewniają pewien stopień dywersyfikacji. Fundusze ETF można również kupować i sprzedawać w dowolnym momencie, co daje inwestorom elastyczność w zarządzaniu swoim portfelem.

- Czy powinienem rozważyć zmianę swojego podejścia do ryzyka?

-

Inwestorzy często odczuwają potrzebę dostosowania poziomu ryzyka do oczekiwanego zwrotu w swoim portfelu inwestycyjnym, szczególnie w przypadku zmieniających się warunków rynkowych lub osobistych okoliczności. Niemniej jednak, przewidzenie kryzysu na rynkach lub zmienności cen może być trudne, dlatego inwestorzy często preferują stworzenie portfela, który odzwierciedla ich podstawowe podejście do ryzyka. To z kolei ułatwia trzymanie się długoterminowej strategii, gdy rynki nieuchronnie oscylują między wzrostem a spadkiem.

- Jak mogę mieć pewność, że mój portfel odpowiada moim celom inwestycyjnym?

-

Podczas budowy portfela inwestycyjnego, istotne jest zastanowienie się nad oczekiwanym procentowym zwrotem oraz określenie, jak długo jesteśmy gotowi czekać, aby osiągnąć nasze cele. Ważne jest również zrozumienie konsekwencji nieosiągnięcia tych celów lub ewentualnej utraty części kapitału.

Jeśli nie jesteś pewien, jakie rezultaty można osiągnąć inwestując, warto rozważyć skorzystanie z konta demo, które pozwoli Ci handlować wirtualnymi środkami. Dzięki temu możesz lepiej zrozumieć czego się spodziewać, zanim zainwestujesz rzeczywiste pieniądze.

Niniejsze treści mają charakter wyłącznie informacyjny oraz edukacyjny i nie stanowią usługi doradztwa inwestycyjnego, osobistej rekomendacji, oferty lub namowy do kupna bądź sprzedaży jakichkolwiek instrumentów finansowych.

Podczas przygotowywania niniejszego materiału nie uwzględniono konkretnych celów inwestycyjnych i sytuacji finansowej odbiorcy oraz nie został on sporządzony zgodnie z wymogami prawnymi i regulacyjnymi określającymi zasady promowania niezależnych badań. Wszelkie odniesienia do historycznych lub przyszłych wyników instrumentów finansowych, indeksów lub konfekcjonowanych produktów inwestycyjnych nie stanowią gwarancji przyszłych wyników i nie należy ich w ten sposób interpretować.

eToro nie gwarantuje dokładności lub kompletności treści oraz nie ponosi odpowiedzialności za ich brak w niniejszej publikacji.