Kontynuując nasz wstępny przewodnik po S&P 500, zagłębiamy się w istotę długoterminowego inwestowania i jak potencjalnie można zwiększyć swoje wyniki, korzystając z tego indeksu.

Trend polegający na inwestowaniu w indeksy, ze szczególnym uwzględnieniem indeksu S&P 500, odzwierciedla zmianę w strategiach inwestycyjnych. Metoda ta nadaje priorytet długoterminowym średnim zwrotom przy minimalnym wysiłku, często przewyższając aktywną selekcję akcji.

Potęga długoterminowego inwestowania w indeks S&P500

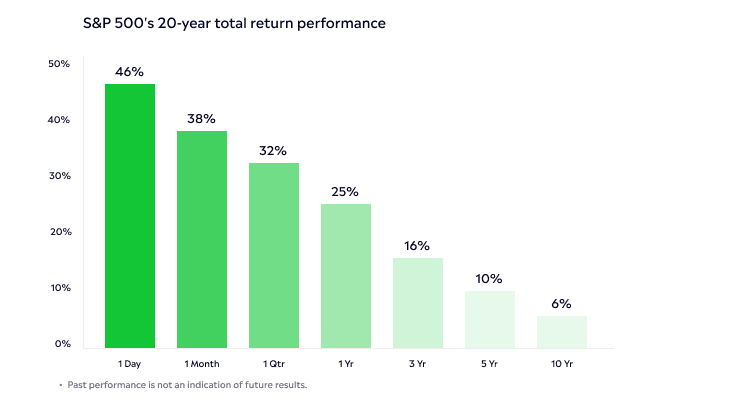

Historyczne wyniki S&P 500 ukazują moc długoterminowego inwestowania. Utrzymując inwestycje w tym indeksie przez długie okresy, inwestorzy mogą zwiększyć swoje szanse na czerpanie korzyści ze stałego wzrostu i odsetek złożonych. Przeanalizujmy pokrótce poniższy wykres.

Od momentu powstania w 1926 r. złożona roczna stopa wzrostu indeksu — z uwzględnieniem dywidend — wyniosła około 9,8% (6% po uwzględnieniu inflacji), a odchylenie standardowe zwrotu w tym samym okresie wyniosło 20,81%.

Podczas gdy indeks spadł w ciągu kilku lat o ponad 30%, odnotował roczne wzrosty w 70% przypadków, z 5% wszystkich dni handlowych skutkujących rekordowymi maksimami.

Porady dla długoterminowego inwestowania w S&P 500

- Cierpliwość może być opłacalna: Długoterminowa inwestycja wymaga cierpliwości. Historia S&P 500 pokazuje, że pomimo krótkoterminowych wahań, utrzymywanie inwestycji na dłuższą metę zwykle skutkuje korzystnymi zwrotami.

- Konsekwencja ważniejsza niż czas: Regularne wpłaty na inwestycje w S&P 500, zamiast prób przewidywania rynku, mogą doprowadzić z czasem do znaczących zysków dzięki dollar-cost averaging.

- Dywersyfikacja w ramach indeksu: Chociaż sam S&P 500 oferuje dywersyfikację warto rozważyć zróżnicowanie swoich inwestycji w ramach indeksu, aby złagodzić ryzyko specyficzne dla sektora, na przykład inwestując w różne fundusze skoncentrowane na sektorach S&P 500, takie jak technologia, opieka zdrowotna i finanse.

Perspektywa Warrena Buffetta

W naszym poprzednim poradniku wspominaliśmy o filozofii Warrena Buffetta dotyczącej długoterminowego inwestowania w indeksy. Jak sam powiedział,

Zrozumienie długoterminowego horyzontu

Długoterminowe inwestowanie w S&P 500 to nie tylko wytrzymywanie wzlotów i upadków; chodzi o zrozumienie i wykorzystanie cyklicznej natury rynków dla trwałych zysków. To podejście jest zgodne z projektem indeksu, aby odzwierciedlać i wykorzystywać szerokie trendy rynkowe na przestrzeni czasu.

Rola S&P 500 w zdywersyfikowanym portfelu

Włączenie S&P 500 do zdywersyfikowanego portfela oferuje silny potencjał długoterminowego wzrostu, ale kluczowe jest uzupełnienie go różnymi innymi typami inwestycji, aby dopasować je do Twoich preferencji ryzyka i celów finansowych, zapewniając wszechstronną strategię inwestycyjną.

Podsumowanie

S&P 500 jest warte rozważenia przez długoterminowych inwestorów, ponieważ oferuje mieszankę stabilności, różnorodności i potencjału wzrostu. Jego osiągnięcia na przestrzeni dziesięcioleci podkreślają korzyści płynące z cierpliwej, konsekwentnej strategii inwestycyjnej.

Jak widać, S&P 500 to więcej niż tylko indeks; to droga do potencjalnie stabilnych długoterminowych celów inwestycyjnych.

Odwiedź Akademię eToro, aby pogłębić swoją wiedzę na temat strategii długoterminowego inwestowania.

Najczęściej zadawane pytania

- Jak różne cykle gospodarcze wpływają na wyniki S&P 500 w dłuższej perspektywie?

-

Cykle gospodarcze, w tym okresy ekspansji i recesji, oraz stopy procentowe mogą znacząco wpłynąć na S&P 500. Historycznie indeks wykazał odporność, odbijając się od spadków, aby osiągnąć wzrost w dłuższej perspektywie, odzwierciedlając ogólną siłę zdywersyfikowanych firm w jego składzie.

Zrozumienie cyklów koniunkturalnych i ich wpływu na ceny giełdowe jest umiejętnością, która może być pomocna w dążeniu do celów i budowaniu niezależności finansowej. Przyczyni się do tego rozpoznanie fazy cyklu, w której w danym momencie znajduje się gospodarka.

- Jak inflacja i zmiany stóp procentowych wpływają na długoterminowe inwestycje w S&P 500?

-

Inflacja i stopy procentowe mogą wpływać na S&P 500; typowo wysoka inflacja lub rosnące stopy procentowe mogą prowadzić do krótkoterminowych spadków.

Jednakże, w dłuższej perspektywie, indeks wykazał zdolność do dostosowania się i kontynuowania swojej trajektorii wzrostu. W związku z tym, wraz ze zmianą stóp procentowych z niskich na wysokie inwestorzy powinni zwrócić uwagę na kilka czynników, które mogą mieć wpływ na podejmowanie decyzji dotyczących zajmowania pozycji na rynku. W tym fakt, że wysokie stopy procentowe spowodują zmianę preferencji rynkowych, a inwestycje w akcje mogą przynieść większe zyski dzięki wyższemu poziomowi podejmowanego aktywnie ryzyka.

- Czy istnieje optymalny czas lub warunki rynkowe do rozpoczęcia długoterminowej inwestycji w S&P 500?

-

Aby znaleźć właściwą odpowiedź, należy dokonać analizy rynku lub skorzystać z analizy ekspertów. Chociaż przewidywanie rynku jest trudne, długoterminowe inwestowanie w mniejszym stopniu zależy od znalezienia idealnego punktu wejścia, a bardziej od konsekwentnego uczestnictwa. Rozpoczęcie inwestowania i kontynuowanie go regularnie, niezależnie od warunków rynkowych, często przynosi najlepsze długoterminowe wyniki.

Indeks SP500 ma tendencję do wzrostów, gdy stopy procentowe pozostają na niskim poziomie. Natomiast okresy destabilizacji rynkowej nie są dobrym czasem na inwestowanie w indeks S&P 500, może on odnotować kilkunastoprocentowe, więc duże spadki, pomimo tego, że uznawany on jest za indeks bezpiecznej przystani.

Niniejsze treści mają charakter wyłącznie edukacyjny i nie powinny być traktowane jako porada inwestycyjna, osobista rekomendacja, oferta lub zachęta do kupna bądź sprzedaży jakichkolwiek instrumentów finansowych.

Podczas przygotowywania niniejszego materiału nie uwzględniano konkretnych celów inwestycyjnych ani sytuacji finansowej. Nie został on sporządzony zgodnie z wymogami prawnymi i regulacyjnymi dotyczącymi promowania niezależnych badań. Nie wszystkie instrumenty finansowe i usługi, o których mowa, są oferowane przez eToro, a wszelkie odniesienia do historycznych wyników instrumentów finansowych, indeksów lub konfekcjonowanych produktów inwestycyjnych nie stanowią gwarancji przyszłych wyników i nie należy ich w ten sposób interpretować.

eToro nie gwarantuje oraz nie ponosi odpowiedzialności względem dokładności lub kompletności treści niniejszego przewodnika. Zanim zainwestujesz jakikolwiek kapitał, upewnij się, że rozumiesz ryzyko związane z jego obrotem. Nigdy nie ryzykuj więcej niż jesteś gotów stracić.