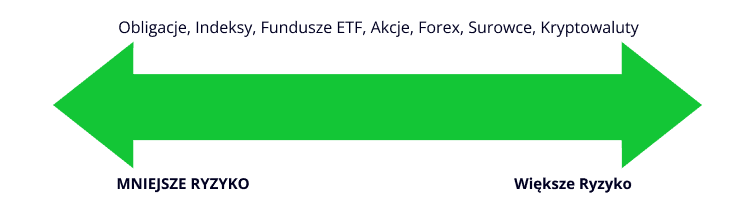

Możliwości inwestycyjnych jest wiele. Najpopularniejsze instrumenty finansowe, jakie możesz kupić to: akcje, obligacje, indeksy, fundusze, surowce, waluty i kryptowaluty. Każde z tych aktywów różni się poziomem ryzyka, potencjałem zysku i wrażliwością na wpływ czynników zewnętrznych.

Zakup różnych klas aktywów pomoże Ci zdywersyfikować swój portfel, jest elementem odpowiedniego zarządzania ryzykiem i może mieć wpływ na sukces inwestycyjny. Nawet jeśli któreś z Twoich aktywów straci na wartości w danym momencie, cena innego może w tym samym czasie wzrosnąć, co ograniczy straty.

W jakie klasy aktywów inwestować?

Aby odpowiednio ulokować swój kapitał inwestycyjny, najpierw musisz poznać dostępne opcje i zrozumieć, czym się od siebie różnią. Tylko posiadając wszystkie niezbędne informacje możesz świadomie wybrać strategię inwestycyjną zgodną z Twoimi celami.

Pamiętaj, że każdy instrument finansowy ma swoje zalety i wady i inaczej reaguje na zmiany rynkowe.

Wskazówka: Regularnie monitoruj swój portfel, aby upewnić się, że jest zgodny z założonymi przez Ciebie celami. Na bieżąco sprawdzaj wyniki Twoich aktywów i naucz się korzystać narzędzi dostępnych na Twojej platformie inwestycyjnej.

Co to dla Ciebie oznacza? Długookresowo dywersyfikacja portfela daje Twoim aktywom czas, by nadrobić ewentualne straty i zwiększyć swoją wartość.

Akcje

Akcje to papiery wartościowe emitowane przez spółkę akcyjną, reprezentujące część jej własności, uważane za jeden z podstawowych elementów zrównoważonego portfela inwestycyjnego Dzięki nim możesz stać się współwłaścicielem takich znanych spółek, jak Apple Inc., Microsoft czy Amazon.

Jeśli dana spółka uzyskuje dobre wyniki lub jest dobrze rokująca, inwestorzy wykupują jej akcje, licząc na ewentualne zyski. Wysoki popyt na akcje powoduje wzrost ich ceny. I odwrotnie, niekorzystne wyniki finansowe spółki powodują wyprzedaż jej akcji i spadek ich ceny.

Handel akcjami wchodzącym na rynek nie wydaje się tak skomplikowany jak w przypadku innych klas aktywów. Dzięki temu są one jednym z najbardziej popularnych instrumentów finansowych, zwłaszcza wśród młodych inwestorów.

Indeksy

Indeksy giełdowe pokazują, jak zachowują się dane grupy spółek w konkretnym okresie. Najstarszym i największym indeksem giełdowym w Polsce jest WIG, który obejmuje wszystkie spółki notowane na Głównym Rynku GPW spełniające bazowe kryteria uczestnictwa w indeksach.

Jeśli natomiast interesują Cię indeksy zagraniczne, na eToro znajdziesz DJ30, który mierzy zachowanie 30 największych spółek notowanych na NASDAQ i na NYSE. Godne zainteresowania są również indeksy europejskie, takie jak niemiecki DAX, francuski CAC40, oraz azjatyckie, takie jak chiński FTSE A50 lub japoński JPN225.

„Nigdy nie polegaj na pojedynczym dochodzie. Inwestuj w siebie z zamiarem stworzenia drugiego źródła, potem trzeciego, potem czwartego”.

Warren E. Buffett

Indeksy są wygodnym rozwiązaniem na uzyskanie dostępu do grupy podobnych akcji bez konieczności wykupywania każdej z nich osobno.

ETF

Fundusze notowane na giełdzie, z angielska nazywane ETF, czyli Exchange-Traded Funds, to kolejna klasa aktywów polecana początkującym inwestorom. Podobnie jak indeksy, tak i ETFy grupują zawarte w nich aktywa według ich kategorii lub według sektora, do którego należą (np. technologie, dobra konsumpcyjne, energia słoneczna, software czy biotechnologia).

Wskazówka: Inwestycja w fundusze pomoże Ci dodać do swojego portfela klasę aktywów, jaka Cię interesuje bez konieczności wyboru konkretnej spółki.

ETFy to dobry sposób, aby zawrzeć w swoim portfelu inwestycyjnym różne kategorie aktywów. Na eToro możesz kupić fundusz EEM ETF składający się z walorów 23 wschodzących rynków czy S&P 500, czyli najpopularniejszy fundusz w USA śledzący wyniki indeksu o tej samej nazwie, w którym skupione jest 500 największych spółek amerykańskich.

Oprócz pomocy w dywersyfikacji portfela zaletą ETFów jest ich wysoka płynność i niski koszt, dzięki czemu są interesującą opcją dla początkujących inwestorów.

Tylko dla celów ilustracyjnych: To, jak dane aktywa zachowywały się w przeszłości, nie jest gwarancją przyszłego trendu.

Źródła: PWC

Surowce

Surowce, czyli produkty wykorzystywane do wytwarzania innych, obejmują surowce naturalne (np. ropa naftowa, miedź czy złoto) i produkty rolnicze (np. pszenicę, kakao czy bawełnę). Cena tego rodzaju aktywów zmienia się w zależności od popytu i podaży.

Konflikty zbrojne (takie jak wojna w Ukrainie), kataklizmy naturalne (takie jak powodzie, susze) i inne wydarzenia geopolityczne mogą wpłynąć na cenę surowców. Jeśli przewidujesz, że coś takiego będzie miało miejsce, rozważ zakup określonej pozycji takiego surowca poprzez swojego brokera.

Waluty

Waluty są instrumentem finansowym, którego cena podlega ciągłym wahaniom ze względu na zmiany kursów. Czasami są to zmiany krótko-, a czasami długookresowe, na podstawie których możliwe jest wyznaczenie pewnego trendu.

Dobrym przykładem są tu waluty krajów uważanych za rynki rosnące, których cena ma duże prawdopodobieństwo wzrostu dzięki napływowi inwestycji i rozwijającej się gospodarce. Podobnie jak w przypadku surowców, cena walut może również ulegać zmianie w wyniku wydarzeń politycznych lub czynników ekonomicznych, np. inflacji, czy wyników handlu zagranicznego danego kraju.

Rynek walutowy znany jest wśród inwestorów jako Forex i dotyczy handlu aktywami walutowymi na podstawie oczekiwań zmian ich wartości.

Kryptowaluty

To wirtualne waluty umożliwiające transakcje peer-to-peer bez angażowania pośredników takich jak banki czy inne instytucje. W przeciwieństwie do walut emitowanych przez rządy, ten system wirtualnych monet i tokenów oparty jest na sieci i tworzy elektroniczny system gotówkowy.

Na pewno słyszałeś o Bitcoinie, najbardziej znanej kryptowalucie, czyli aktywie cyfrowym, którego wymiana zapisywana jest w tzw. blockchainie (łańcuchu bloków). Rynek kryptowalut charakteryzuje się wysoką zmiennością, co zwiększa jego poziom ryzyka.

Duży potencjał zmienności cen czyni z kryptowalut aktywo o wysokim poziomie ryzyka. Niemniej jednak analiza historycznych wartości risk-return ratio pokazuje, że może warto się nimi zainteresować.

+W Polsce obrót kryptowalutami jest legalny i od 2018 roku reguluje go ustawa AML/CFT. Cena kryptowalut jest zmienna i handel nimi nie jest chroniony prawem konsumenckim. Zyski z kryptowalut są opodatkowane według stawki 19%.

Obligacje

Jeśli Twoja tolerancja ryzyka jest niska, dobrą opcją inwestycyjną mogą okazać się obligacje, czyli seryjnie emitowane papiery wartościowe, w których emitent (czyli ten, kto wprowadza je do obiegu) stwierdza, że jest dłużnikiem właściciela obligacji (obligatariusza).

Emitent obligacji zobowiązuje się również,że po upływie określonego czasu wypłaci obligatariuszowi odsetki za pożyczenie mu pieniędzy.

Do najbezpieczniejszych obligacji dostępnych w Polsce należą te, które są emitowane przez Skarb Państwa.

Wskazówka: Dodając do portfela bardziej stabilne klasy aktywów, takie jak obligacje, dywersyfikujesz go i możesz w ten sposób ograniczyć ryzyko.

Obligacje można podzielić ze względu na ich okres przetrzymywania (od kilku miesięcy aż po wieczyste), poziom oprocentowania oraz to, czy są one uzależnione od inflacji. Po tym czasie, odsetki wypłacane są przez Skarb Państwa i mogą zasilić portfel w ramach stałego dochodu.

Obligacje są uważane za jedną z najbezpieczniejszych klas aktywów, ale ich ryzyko nie jest zerowe. Emitent może zbankrutować i nie być w stanie zwrócić Ci pożyczonych pieniędzy, a tym bardziej zapłacić należnych odsetek Wysoko oprocentowane obligacje są najczęściej najbardziej ryzykowne.

Podsumowanie

Warto znać różnice pomiędzy poszczególnymi instrumentami finansowymi, aby zbudować portfel inwestycyjny dopasowany do Twojej strategii i celów inwestycyjnych oraz do Twojej indywidualnej tolerancji ryzyka.

Dywersyfikacja portfela może pomóc w zarządzaniu ryzykiem, przetrzymaniu chwilowych załamań rynku i osiągnięciu założonych celów inwestycyjnychniu.

Odwiedź Akademię eToro po więcej informacji dla początkujących inwestorów na temat różnych klas aktywów.

Quiz

Najczęściej zadawane pytania

- Jak zdywersyfikować swój portfel?

-

W dywersyfikacji portfela inwestycyjnego chodzi o to, aby nabyć aktywa z różnych klas, branży, regionów geograficznych i od różnych emitentów. Pozwoli to zmniejszyć ryzyko potencjalnych strat dla całego portfela. Jeśli część Twoich instrumentów finansowych zacznie odnotowywać straty, jest szansa, że zwrot z innych aktywów je zamortyzuje.

Chcąc zminimalizować ryzyko swojego portfela, upewnij się, że najbardziej ryzykowne aktywa (np. akcje) zajmują w nim jedynie niewielką część.

- Jak długo muszę utrzymywać pozycję w różnych klasach aktywów?

-

Różne klasy aktywów mają różną charakterystykę. Jeśli chcesz inwestować, aby uzyskać krótkoterminowe zyski, instrumenty o niższej zmienności mogą być lepszym wyborem, ponieważ istnieje mniejsze prawdopodobieństwo, że ich wartość spadnie lub wzrośnie znacznie bardziej, niż zakładasz.

Im dłuższy horyzont inwestycyjny, tym szerszy wybór klas aktywów, w które możesz inwestować, zachowując jednocześnie rozsądne podejście.

- Czy jestem gotów na inwestycje?

-

Udane inwestowanie wymaga zrozumienia swoich celów, aktywów i rynków, w które inwestujesz, a także kluczowych terminów związanych z inwestowaniem. Ponadto inwestorzy powinni mieć jasny plan, jak osiągnąć te cele.

Istnieje wiele innych aspektów rynków finansowych, które możesz studiować, aby wzmocnić swoją pozycję, ale jeśli spełniasz te podstawowe zasady, powinieneś być gotowy, aby zacząć inwestować.

Niniejsze treści mają charakter wyłącznie edukacyjny i nie powinny być traktowane jako porada inwestycyjna, osobista rekomendacja, oferta lub zachęta do kupna bądź sprzedaży jakichkolwiek instrumentów finansowych.

Podczas przygotowywania niniejszego materiału nie uwzględniano konkretnych celów inwestycyjnych ani sytuacji finansowej. Nie został on sporządzony zgodnie z wymogami prawnymi i regulacyjnymi dotyczącymi promowania niezależnych badań. Nie wszystkie instrumenty finansowe i usługi, o których mowa, są oferowane przez eToro, a wszelkie odniesienia do historycznych wyników instrumentów finansowych, indeksów lub konfekcjonowanych produktów inwestycyjnych nie stanowią gwarancji przyszłych wyników i nie należy ich w ten sposób interpretować.

eToro nie gwarantuje oraz nie ponosi odpowiedzialności względem dokładności lub kompletności treści niniejszego przewodnika. Zanim zainwestujesz jakikolwiek kapitał, upewnij się, że rozumiesz ryzyko związane z jego obrotem. Nigdy nie ryzykuj więcej niż jesteś gotów stracić.