Wszyscy znamy powody, dla których inwestujemy, ale przekształcenie kapitału w funkcjonujący portfel inwestycyjny wymaga pewnego stopnia umiejętności i gruntownych badań.

Budowanie zdywersyfikowanego portfela jest powszechnie uważane za jedną z najlepszych dróg do osiągnięcia niezależności finansowej, a zachowanie prostoty często może okazać się korzystne. Decyzja o tym, ile gotówki przeznaczyć na różne klasy aktywów, jest jedną z najważniejszych, jakie musi podjąć nowy inwestor.

Dywersyfikacja portfela to coś więcej niż tylko kupowanie wielu różnych instrumentów. Chodzi również o to, w jaki sposób elementy te uzupełniają się wzajemnie i czy ich ruchy cenowe są skorelowane. Podczas dywersyfikacji portfela należy wziąć pod uwagę dwa najważniejsze czynniki: alokację aktywów i samą strukturę portfela.

Wskazówka: Alokacja aktywów powinna być dostosowana do indywidualnych okoliczności. Należy wziąć pod uwagę wiele zmiennych, w tym profil ryzyka i doświadczenie inwestycyjne, a także ogólne cele inwestycyjne i horyzont czasowy.

Czym jest alokacja aktywów?

Alokacja aktywów opisuje sposób, w jaki inwestor wykorzystuje kapitał do zakupu różnych aktywów, takich jak akcje czy obligacje. To procentowa reprezentacja wartości portfela, dostosowana do indywidualnych celów i okoliczności.

Nadmierna lub niedostateczna alokacja w określone aktywa stwarza pewne ryzyko, dlatego tak istotne jest przemyślenie tego procesu dla każdego pojedynczego aktywa.

Choć nie ma jednoznacznie dobrej metody na przeprowadzenie tego procesu, tradycyjny podział 70/30 między akcje i obligacje jest dobrym punktem wyjścia dla nowych inwestorów.

Mimo to, większość portfela inwestycyjnego będzie zawierać aktywa o średnim lub wysokim ryzyku, a wyższa zmienność cen pozycji akcyjnych jest równoważona przez stałe zwroty z obligacji o niższym ryzyku.

Wskazówka: Praktyczną zasadą przy rozważaniu alokacji aktywów jest odjęcie swojego wieku od 100 i wykorzystanie tej liczby jako wskazówki, jaki procent portfela powinny stanowić akcje. Zazwyczaj im jesteś starszy, tym więcej aktywów o niższym ryzyku powinieneś posiadać.

Czym jest dywersyfikacja?

Dywersyfikacja może obejmować włączenie do portfela większej liczby klas aktywów, takich jak akcje, fundusze ETF, indeksy, waluty, towary i kryptowaluty. Inną formą dywersyfikacji jest rozłożenie kapitału na inwestycje w różnych regionach geograficznych lub sektorach gospodarki.

Alokacja kapitału między akcjami i obligacjami na zasadzie 70/30, 60/40 lub 50/50 będzie dobrym rozwiązaniem dla wielu inwestorów, ale wprowadzenie większej liczby klas aktywów pomaga ograniczyć ryzyko i może przynieść szereg innych korzyści.

Wskazówka: Wprowadzenie aktywów o wyższym ryzyku do portfela niekoniecznie musi zwiększać całkowitą ilość jego ryzyka.

Przykładowo, zainwestowanie 2% kapitału w kryptowaluty pomoże Ci uzyskać ekspozycję na aktywa o znacznie wyższym stosunku ryzyka do zwrotu bez nadmiernej ekspozycji.

Kolejną zaletą dywersyfikacji jest to, że niektóre aktywa w portfelu inwestycyjnym mogą mieć niską korelację cenową. Gdy jeden z nich osiąga dobre wyniki, inny może wykazywać straty. Średni zwrot całkowity może ułatwić pozostanie przy długoterminowej strategii i obniża ryzyko zbyt wczesnej sprzedaży nierentownej pozycji.

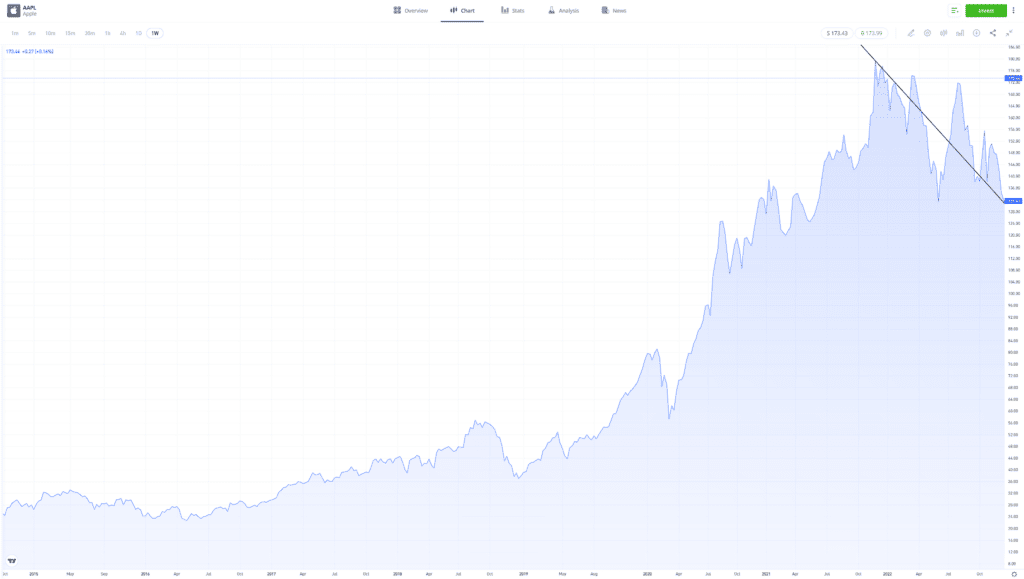

Przykładowo, wyobraźmy sobie portfel składający się tylko z jednego instrumentu: akcji Apple Inc. Chociaż akcje te przyniosły znaczne zyski niektórym inwestorom długoterminowym, wzrost ich wartości nie był liniowy.

W 2022 r. wartość akcji AAPL spadła o ponad 25%. Dla portfela z tym tylko jednym aktywem lub którego akcje AAPL stanowiłyby znaczną część, czyli takiego, który nie byłby zdywersyfikowany, mogłoby to oznaczać znaczną stratę.

Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników

Źródła: eToro

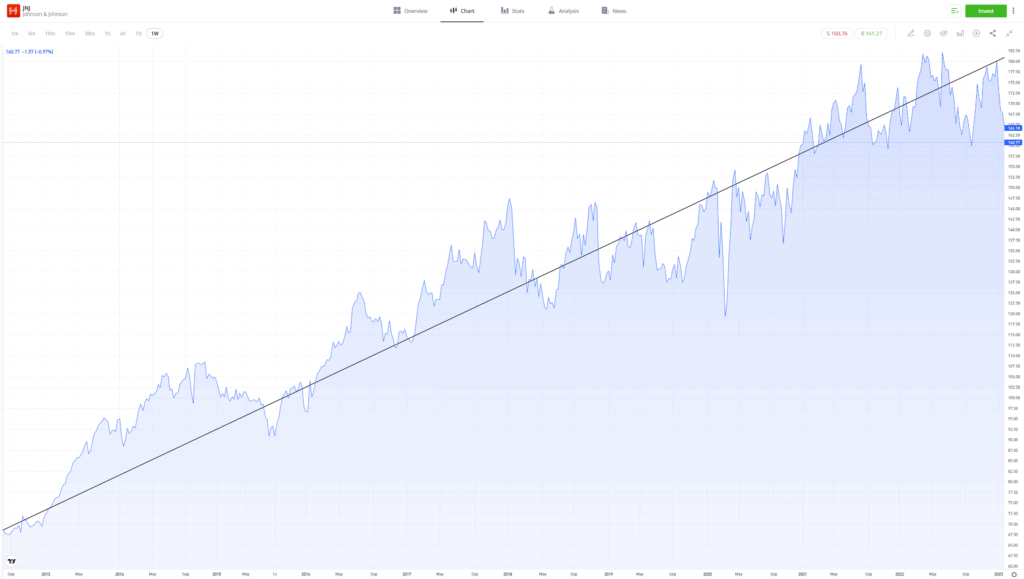

W tym samym roku wartość akcji giganta z sektora opieki zdrowotnej Johnson & Johnson wzrosła o około 5%. Czy spółka z innej branży mogłaby mieć znaczenie dla właściciela portfela z akcjami AAPL?

Jeśli hipotetyczny portfel zostałby podzielony na pół między AAPL (akcje Apple Inc.) i JNJ (akcje Johnson & Johnson), niższa zmienność i uśredniona roczna strata tego portfela mogłyby być łatwiejsze do przyjęcia dla nowego inwestora, zmniejszając szansę podjęcia decyzji inwestycyjnych pod wpływem emocji.

Taki zdywersyfikowany portfel pomaga inwestorom zarządzać ryzykiem i utrzymywać przemyślane podejście do inwestowania, a nie narażać ich na decydowanie emocjonalne.

Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników

Źródła: eToro

Powyższy przykład ilustruje, w jaki sposób dywersyfikacja może złagodzić wyniki, nawet między dwoma stosunkowo podobnymi aktywami. Efekt ten powinien mieć również zastosowanie do portfela utworzonego z szerszego zakresu różnych typów aktywów.

Niektóre aktywa, które naturalnie wydają się być nieskorelowane, mogą w rzeczywistości wykazywać silną korelację. Ważne jest, aby unikać przyjmowania założeń i zamiast tego badać historyczne wyniki cenowe kupowanych instrumentów, nawet pod kątem ich korelacji.

Wskazówka: Copy trading pozwala przyjrzeć się, jakie aktywa kupili doświadczeni traderzy i jak ich portfele skorzystały na dywersyfikacji. Pozwala także korzystać z ich strategii.

Zarządzanie portfelem inwestycyjnym

Z biegiem czasu, na portfel będą miały wpływ nieoczekiwane zdarzenia związane bezpośrednio z szerszym rynkiem i posiadanymi aktywami. Może się okazać, że wraz z upływem czasu ulega zmianie zmienność posiadanych instrumentów, co może wpłynąć na profil ryzyka portfela.

Przykładowo, Amazon Inc. rozwinął swój model biznesowy w kierunku usług hostingu internetowego (AWS). Chociaż nie musi to oznaczać, że inwestycje w akcje AMZN nie przyniosą zwrotu, zmiana ta wpłynęłaby na ocenę ryzyka tej konkretnej pozycji w portfelu.

Rebalansowanie portfela, czyli wyrównywanie jego zawartości, obejmuje realokację aktywów i jest kluczową częścią bieżącego zarządzania portfelem, chociaż inwestorzy powinni unikać pokusy nadmiernej aktywności w dokonywaniu transakcji, czyli tzw. overtradingu.

Zdywersyfikowany portfel pomaga inwestorom zarządzać ryzykiem i utrzymywać przemyślane podejście do inwestowania

Podsumowanie

Sposób strukturyzacji portfela jest kluczowym elementem procesu inwestycyjnego. Świadomość, że niektóre zdarzenia leżą poza naszą kontrolą, jest integralną częścią zarządzania portfelem, ale nadal warto skupić się na czynnikach, na które możemy mieć wpływ.

Odwiedź Akademię eToro, aby dowiedzieć się więcej o tym, jak stworzyć najlepsze portfolio dla siebie.

Quiz

Najczęściej zadawane pytania

- Jakie aktywa należy kupić, aby zdywersyfikować swój portfel?

-

Dywersyfikacja portfela to przede wszystkim kwestia liczby. Ogólnie rzecz biorąc, im większa różnorodność aktywów, w które inwestujemy, tym większa szansa na zmniejszenie ryzyka i uzyskanie bardziej stabilnych zwrotów. Portfel można dywersyfikować pod względem czasu, rodzajów aktywów czy rynków. Skład portfela powinien być tak dobrany, żeby gwarantować rekompensatę spadku jednego aktywa wzrostem drugiego, przy zachowaniu poziomu ryzyka, które akceptuje inwestor. Nawet przy utrzymaniu dobrze zdywersyfikowanego portfela nie zawsze jest możliwe uzyskiwanie samych zysków.

- Czy dywersyfikacja portfela może okazać się złym pomysłem?

-

Dobry plan inwestycyjny zazwyczaj obejmuje ustaloną datę zakończenia, czyli czas, w którym chcesz, aby Twoje inwestycje zostały wykorzystane do realizacji określonego zamierzenia. Jeśli zbliżasz się do wykorzystania inwestycji w celu sfinansowania życiowych celów, takich jak emerytura, przeniesienie aktywów z bardziej ryzykownych na rzecz bezpieczniejszych obligacji zmniejsza prawdopodobieństwo, że nagłe wstrząsy na rynku w ostatniej chwili przed podjęciem środków negatywnie wpłyną na realizację Twojego planu. Z dywersyfikacją portfela wiąże się też zwiększona trudność w zarządzaniu nim niż w przypadku pojedynczych aktywów.

- Czy istnieją proste sposoby na dywersyfikację portfela?

-

Niektóre instrumenty, takie jak indeksy, Smart Portfolios i fundusze ETF, są pojedynczymi produktami, które posiadają koszyk różnych aktywów. Na przykład ETF S&P 500 zawiera niewielkie pozycje w każdej z akcji największych spółek notowanych na giełdach w USA. Chociaż S&P 500 reprezentuje inwestycję w pojedynczą klasę aktywów, ogranicza ryzyko związane z pojedynczymi akcjami.

Niniejsze treści mają charakter wyłącznie edukacyjny i nie powinny być traktowane jako porada inwestycyjna, osobista rekomendacja, oferta lub zachęta do kupna bądź sprzedaży jakichkolwiek instrumentów finansowych.

Podczas przygotowywania niniejszego materiału nie uwzględniano konkretnych celów inwestycyjnych ani sytuacji finansowej. Nie został on sporządzony zgodnie z wymogami prawnymi i regulacyjnymi dotyczącymi promowania niezależnych badań. Nie wszystkie instrumenty finansowe i usługi, o których mowa, są oferowane przez eToro, a wszelkie odniesienia do historycznych wyników instrumentów finansowych, indeksów lub konfekcjonowanych produktów inwestycyjnych nie stanowią gwarancji przyszłych wyników i nie należy ich w ten sposób interpretować.

eToro nie gwarantuje oraz nie ponosi odpowiedzialności względem dokładności lub kompletności treści niniejszego przewodnika. Zanim zainwestujesz jakikolwiek kapitał, upewnij się, że rozumiesz ryzyko związane z jego obrotem. Nigdy nie ryzykuj więcej niż jesteś gotów stracić.