Inwestycje o stałym dochodzie to produkty finansowe, które zapewniają regularne wypłaty, takie jak obligacje. Typy inwestycji o stałym dochodzie to obligacje skarbowe, korporacyjne, komunalne oraz obligacje o zmiennym oprocentowaniu.

Mimo, iż obligacje zapewniają mniejsze zwroty z inwestycji niż, na przykład akcje, to wygląda na to, że ponownie wracają one do łask inwestorów i jest ku temu dobry powód. Podczas gdy zwrot, jaki możesz utrzymać w swoim banku, wynosi około 2,5%-5,25% w skali roku (stan z dnia 25.01.2025), obligacje mogą przynieść Ci dochód na poziomie około 6% lub więcej w przypadku obligacji emitowanych przez skarb państwa.

Wskazówka: Zanim zainwestujesz, poszukaj informacji na temat różnych rodzajów obligacji i wybierz te, które najbardziej odpowiadają Twojej strategii inwestycyjnej.

Czym są inwestycje o stałym dochodzie?

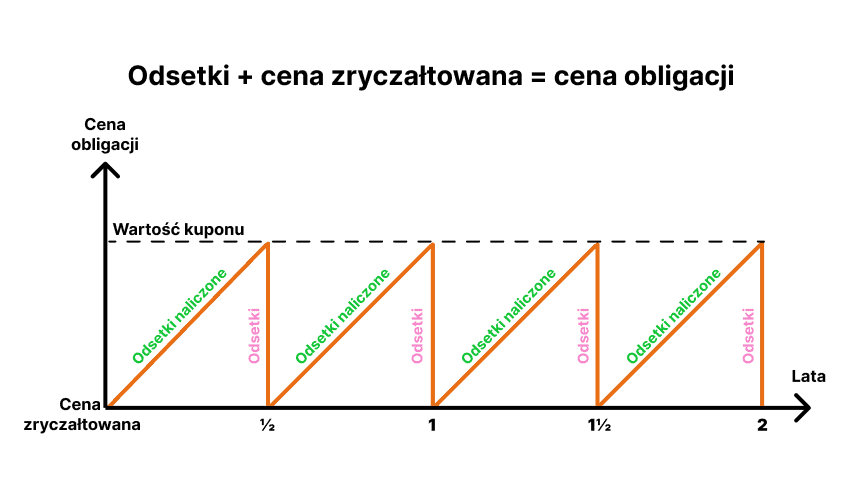

Inwestycje o stałym dochodzie to te, z których odsetki (zwane także stopą kuponową lub stopą procentową) są wypłacane inwestorowi regularnie (przeważnie co miesiąc) aż do terminu zapadalności.

Obligacja to produkt finansowy, który reprezentuje pożyczkę udzieloną przez inwestora emitentowi obligacji (którym może być rząd lub korporacja). W zamian za pożyczone środki, emitent zobowiązuje się do wypłaty inwestorowi odsetek o stałym oprocentowaniu przez określony czas, w którym to terminie obligacja „zapada” i wypłacona jest wartość nominalna.

Stąd też pochodzi nazwa „inwestycja o stałym dochodzie”; bowiem kupując obligacje, oczekujesz stałego dochodu, którego warunki zostały ustalone z góry („stałe”).

Inwestycje o stałym dochodzie mogą uzupełniać portfolio aktywów o wyższym ryzyku, pomagając zachować kapitał i uzyskać przewidywalny zwrot. Na eToro możesz skorzystać z tej klasy aktywów za pośrednictwem funduszy ETF, którymi handel jest prosty, jednocześnie zachowując wszystkie korzyści, jakie płyną z inwestycji w produkty finansowe o stałym dochodzie.

Dlaczego teraz?

W ostatnich latach banki centralne podniosły stopy procentowe, by walczyć z inflacją. Po latach niskich stóp, inwestycje o stałym dochodzie oferują teraz wyższe zwroty (5,75%). Zmiana trendu w kierunku wyższych stóp zwrotu może być pozytywną zmianą dla inwestorów.

Wskazówka: Wraz ze wzrostem stóp procentowych oraz zmiennością rynkową, obligacje mogą być atrakcyjnym wyborem dla inwestorów pragnących obniżyć ryzyko w swoich portfelach.

Stopy procentowe na Polskim rynku podczas oraz bezpośrednio po pandemii Covid-19 utrzymywały się na bardzo niskim poziomie, od 0,5% do 2%. Kupony są wypłacane inwestorom na podstawie stałych stóp procentowych, a zatem i te w ubiegłych latach były niskie.

W połączeniu z wysoką inflacją , która dewaluuje początkową wartość obligacji, obligacje stały się wtedy mniej atrakcyjną opcją dla inwestorów.

Korzyści z funduszy ETF na obligacje

Istnieją dwa główne podejścia do inwestowania w obligacje: inwestowanie w pojedyncze obligacje lub inwestowanie w fundusze ETF (fundusze giełdowe) na obligacje.

Do korzyści należą łatwa dywersyfikacja, niższe koszty transakcyjne oraz możliwość inwestowania w szeroką gamę obligacji w jednym produkcie:

- Inwestowanie w pojedyncze obligacje polega na zakupie określonej obligacji wyemitowanej przez firmę, rząd lub inny podmiot. Zapewnia to inwestorom stałą stopę oprocentowania i określony termin zapadalności. W przypadku utrzymywania obligacji do terminu zapadalności, inwestor otrzyma wartość nominalną obligacji, która stanowi inwestycję początkową, powiększoną o skumulowane płatności odsetkowe.

- Inwestowanie w ETF-y na obligacje polega na kupowaniu udziałów w funduszu, który w swoim koszyku ma wiele obligacji. Fundusze ETF na obligacje oferują korzyści w postaci dywersyfikacji, ponieważ posiadają zróżnicowane obligacje wyemitowane przez różne podmioty.

Fundusze ETF na obligacje oferują również płynność – można je kupować i sprzedawać przez cały okres trwania sesji giełdowej. Zamiast ustalonego okresu inwestycji (do terminu zapadalności), fundusze ETF na obligacje mogą generować zwroty, jednocześnie dając inwestorom możliwość szybkiego i łatwego dostosowania pożądanej ekspozycji na rynek obligacji w dowolnym momencie.

Wybór między inwestowaniem w pojedyncze obligacje a fundusze ETF na obligacje zależy od indywidualnych preferencji, okoliczności, jak i celów inwestycyjnych inwestora. Inwestowanie w pojedyncze obligacje może być odpowiednie dla osób o określonym horyzoncie inwestycyjnym, które poszukują przewidywalnego źródła dochodu.

Wskazówka: Przed podjęciem decyzji, dobrą radą dla inwestorów jest dodatkowa konsultacja z doradcą finansowym i dokładne rozważenie swoich celów inwestycyjnych, potencjalnego ryzyka i innych aspektów związanych z handlem na giełdzie.

Fundusze ETF na obligacje mogą okazać się lepsze dla osób szukających dywersyfikacji oraz płynności podczas inwestowania w produkty finansowe o stałym dochodzie. Dla wielu inwestorów detalicznych inwestowanie w fundusze ETF na obligacje może być przystępniejsze, ponieważ wymagają one znacznie mniejszego minimalnego kapitału niż inwestowanie w pojedyncze obligacje.

Ważne pojęcia

Do pojęć, które należy rozumieć inwestują w obligacje należą rynek obligacji, wartość nominalna, kupon, termin zapadalności, dochód w terminie do wykupu, czas trwania obligacji, opcja call, rating kredytowy oraz ryzyko niedotrzymania warunków.

- Rynek obligacji: Rynek, na którym dokonuje się kupna i sprzedaży obligacji, obejmujący zarówno rynki pierwotne, na których emitowane są nowe obligacje, jak i rynki wtórne, na których przedmiotem obrotu są istniejące obligacje, które nabyć możesz od innego inwestora, a niekoniecznie od emitenta.

- Wartość nominalna: Kwota, którą emitent obligacji zobowiązany jest zwrócić inwestorowi w terminie zapadalności obligacji. Cena wykupu obligacji. Inaczej mówiąc, jest to kwota zaciągniętego zobowiązania przez emitenta, od której potem nalicza się odsetki.

- Kupon: Stała stopa procentowa, jaką emitent obligacji zapłaci inwestorowi, wyrażona jako procent wartości nominalnej.

- Termin zapadalności: Dzień, w którym obligacja wygaśnie, a emitent zwróci inwestorowi jej wartość nominalną.

- Dochód w terminie do wykupu: Miara oczekiwanej rocznej stopy zwrotu z obligacji, jeśli jest ona utrzymywana do terminu zapadalności, a wszystkie płatności odsetkowe są reinwestowane według tej samej stopy.

- Czas trwania obligacji: Średni ważony okres oczekiwania na wpływ środków pieniężnych z obligacji. Miara ta określa wrażliwości obligacji na zmiany stóp procentowych. Obligacje o dłuższym terminie zapadalności są zwykle bardziej wrażliwe na zmiany stóp procentowych niż obligacje o krótszym terminie zapadalności.

- Opcja call: Rezerwa w niektórych obligacjach umożliwiająca emitentowi wykup obligacji przed terminem zapadalności. Może to być korzystne dla emitenta, jeśli stopy procentowe spadły od czasu emisji obligacji, ponieważ może emitować nowe obligacje o niższym oprocentowaniu.

- Rating kredytowy: Klasyfikacja nadawana przez agencje ratingowe w celu oceny zdolności kredytowej emitenta obligacji, która może odzwierciedlać zdolność i prawdopodobieństwo spłaty. Obligacje o wyższym ratingu są zwykle uważane za mniej ryzykowne.

- Ryzyko niedotrzymania warunków: Ryzyko, że emitent obligacji nie będzie w stanie zwrócić inwestorowi ich wartości nominalnej. Zazwyczaj obligacje emitowane przez podmioty o niskim ratingu kredytowym wiążą się z wyższym ryzykiem niewypłacalności.

Różne typy obligacji

Istnieje kilka typów obligacji: obligacje skarbowe (emitowane przez rządy), obligacje korporacyjne (wydawane przez firmy), obligacje komunalne (emitowane przez samorządy), obligacje o zmiennym oprocentowaniu oraz obligacje wysokorynkowe (z wyższym ryzykiem, ale i potencjalnie wyższymi zyskami).

Obligacje skarbowe (bony skarbowe) to krótkoterminowe papiery wartościowe emitowane przez Skarb Państwa. Mają różne okresy zapadalności – 2 lata, 3 lata, 4 lata, i 10 lat. Im krótszy czas trwania obligacji, tym mniejsze ryzyko zmienności.

Obligacje skarbowe, ze względu na podział, różnią się też sposobem oprocentowania. Obligacje 2-letnie są obligacjami ze stałym oprocentowaniem, a ich wartość nominalna wynosi 100 zł. Odsetki wypłacane są co roku.

W przypadku obligacji 4 i 10-letnich, oprocentowanie jest zmienne. Oznacza to, że jest ono oparte na poziomie inflacji w danym roku oraz marży odsetkowej. Marża ta stanowi gwarancję dla kupującego, że odsetki będą zawsze wyższe od inflacji.

Obligacje korporacyjne są emitowane przez firmy, a nie rządy. Mogą zatem wiązać się z ryzykiem kredytowym, w przeciwieństwie do obligacji rządowych, które są uważane za bardzo bezpieczne. Jednakże, oferują one także wyższe zyski. W przypadku obligacji korporacyjnych należy zwrócić uwagę na ratingi obligacji, który ocenia prawdopodobieństwo wypłaty odsetek.

Jak to wygląda w praktyce?

Przykładem zdywersyfikowanej ekspozycji na rynek obligacji jest fundusz ETF Vanguard Total Bond Market. Jest to największy fundusz o stałym oprocentowaniu, zarządzający aktywami wartymi ponad 80 mld USD, inwestujący w obligacje rządowe, korporacyjne i hipoteczne o różnym ryzyku.

Zapewniając ekspozycję na całe uniwersum amerykańskich obligacji o ratingu inwestycyjnym, BND oferuje kompleksowe rozwiązanie inwestycyjne:

- Rentowność do terminu zapadalności na poziomie 4,3%*

- Średni czas trwania 6,6 lat

- Wysoką jakość kredytową, dzięki inwestycjom wyłącznie w obligacje o wysokim ratingu inwestycyjnym

- Bardzo niski wskaźnik kosztów na poziomie 0,03%

- Ponad 10 000 indywidualnych holdingów, zapewniając dobrze zdywersyfikowany portfel

*Stan na 25.01.2025

Według przewidywań ekspertów stopy procentowe miały zacząć intensywnie spadać w 2024 roku, następnie od początku 2025, teraz mówi się już o drugiej połowie bieżącego roku, a nawet o 2026 roku. Kolejne obniżki stóp procentowych nie przełożą się momentalnie na oprocentowanie obligacji, a tym samym prawdopodobnie również na popyt inwestorów.

Amerykański rynek obligacji jest największym rynkiem na świecie, o łącznej wartości ponad 50 bln USD, na którą składają się trzy główne rodzaje obligacji: obligacje skarbowe, obligacje korporacyjne i obligacje zabezpieczone hipoteką (MBS). Na rynku tej wielkości istnieje oczywiście wiele możliwości inwestowania w instrumenty o stałym dochodzie.

Interesują cię akcje konkretnej firmy? Zainwestuj jakieś 10% swojego portfolio właśnie w nią. Spraw, by każdy pomysł się liczył. Dobre pomysły nie powinny odejść w zapomnienie.

Bill Gross

| Kompozycja portfela |

| Dane | BND |

|---|---|

| Liczba obligacji | 11,277 |

| Rentowność do okresu zapadalności | 4.9% |

| Średni kupon | 3.6% |

| Średnia efektywna zapadalność | 8.3 lat |

| Średni czas trwania | 5.9 lat |

| Całkowite aktywa netto funduszu na 31/12/2024 | 342.4 B USD |

| Dywersyfikacja aktywów portfela |

| Emisariusz | % funduszu |

|---|---|

| Zabezpieczone aktywami | 0.60% |

Zabezpieczone hipoteką komercyjną | 1.60% |

| Finanse | 8.70% |

| Zagraniczny | 3.30% |

| Hipoteka rządowa | 19.80% |

| Przemysłowe | 14.90% |

| Inne | 0.60% |

| Skarb Państwa/Agencja | 48.00% |

| Usługi komunalne | 2.50% |

Ryzyko: co powinieneś wiedzieć

Obligacje, jak każda inwestycja, niosą ze sobą ryzyko, które warto rozważyć. Należy uwzględnić ryzyko stopy procentowej, ryzyko inflacji oraz ryzyko opcji call. Oto najważniejsze informacje na temat każdego z tych ryzyk:

- Ryzyko stopy procentowej: Obligacje są wrażliwe na zmiany stóp procentowych, a wraz ze wzrostem stóp procentowych, ceny obligacji zwykle spadają. I odwrotnie. W związku z tym, jeśli posiadasz obligac, a stopy procentowe rosną, wartość Twoich obligacji może spaść.

- Ryzyko inflacji: Inflacja może osłabić siłę nabywczą odsetek o stałym oprocentowaniu otrzymywanych z obligacji, co może spowodować utratę wartości dla inwestora.

- Ryzyko opcji call: Ryzyko to powstaje, gdy emitent zdecyduje się wybrać opcję call lub wykupić obligację przed terminem wykupu. Może to spowodować, że inwestor otrzyma zwrot mniejszy, niż oczekiwany.

Wskazówka: Zaletą inwestowania w fundusze ETF na obligacje jest ekspozycja na wiele instrumentów. Dywersyfikacja minimalizuje wpływ potencjalnej niewypłacalności.

- Ryzyko płynności: Jest to ryzyko, że obligacje mogą nie być łatwo zbywalne lub, że w momencie sprzedaży, na rynku może nie być wystarczającej liczby nabywców. Może to spowodować, że inwestor otrzyma cenę niższą, niż oczekiwano.

- Ryzyko kredytowe: Jest to ryzyko, że emitent obligacji nie wywiąże się ze swoich płatności. Ryzyko kredytowe jest wyższe w przypadku obligacji emitowanych przez spółki o niższym ratingu kredytowym lub w przypadku obligacji emitowanych przez kraje o mniej stabilnych gospodarkach.

Przed zainwestowaniem w obligacje należy wziąć pod uwagę te ryzyka i ich potencjalny wpływ na inwestycję.

| Rating kredytowy | % funduszu |

|---|---|

| Rząd USA | 68.40% |

| AAA | 3.30% |

| AA | 3.10% |

| A | 11.90% |

| BBB | 13.30% |

Podsumowanie

Obligacje to najczęściej handlowana klasa aktywów na świecie, której globalna szacunkowa wartość wynosi około 130 bln USD. Chociaż w ostatnich latach inwestorzy nie byli ku nim przychylnie nastawieni, a to z powodu rekordowo niskiego oprocentowania, jak i wysokiej inflacji, w rzeczywistości taka sytuacja otworzyła nowe możliwości i teraz zainteresowanie obligacjami rośnie.

Fundusze ETF na obligacje mogą stanowić szczególnie atrakcyjną okazję dla inwestorów, ponieważ łączą zalety obligacji jako aktywów zalety funduszu giełdowego, w szczególności dywersyfikację i płynność.

Aby dowiedzieć się więcej o inwestycjach o stałym dochodzie, odwiedź Akademię eToro.

Najczęściej zadawane pytania

- Jakie czynniki mogą wpływać na cenę obligacji?

-

Na cenę obligacji może wpływać kilka różnych czynników. Należą do nich: zmiany stóp procentowych, inflacja i wahania kursów walut. Jeśli jednak inwestor rozumie ryzyko i jest skłonny poczekać do terminu zapadalności, obligacje długoterminowe mogą okazać się korzystnym dodatkiem do portfela inwestycyjnego, szczególnie dlatego, że wiążą się ze stosunkowo niskim ryzykiem inwestycyjnym.

- Jak ocenić, które obligacje wiążą się z wyższym ryzykiem inwestycyjnym?

-

Obligacje otrzymują rating, który jest im przydzielany na podstawie kilku ważnych czynników. Zwykle zaczyna się od oznaczenia AAA, jako obligacji najmniej ryzykownej. Istnieją trzy najbardziej znane agencje, które zajmują się oceną ratingu, ale wszystkie działają według podobnego schematu. Należy pamiętać, że niektóre inwestycje, takie jak obligacje śmieciowe, mają rating Ba1/BB+ lub niższy, co wskazuje na szczególnie wysokie ryzyko inwestycji.

- Czy obligacje są dobrą opcją dla zdywersyfikowanego portfela?

-

Obligacje i bony skarbowe mogą pozwolić na większą dywersyfikację portfela, będąc użytecznym uzupełnieniem inwestycji długoterminowych lub tych o wyższym ryzyku, takich jak np. akcje. Zapewniają sposób na zachowanie kapitału i uzyskanie przewidywalnego zwrotu. Warto jednak pamiętać, że jak każda inwestycja, i ta wiąże się z ryzykiem, więc przed podjęciem ostatecznej decyzji należy sprawdzić wszelkie dostępne na jej temat informacje, aby mądrze inwestować.

Niniejsze treści mają charakter wyłącznie edukacyjny i nie powinny być traktowane jako porada inwestycyjna, osobista rekomendacja, oferta lub zachęta do kupna bądź sprzedaży jakichkolwiek instrumentów finansowych.

Podczas przygotowywania niniejszego materiału nie uwzględniano konkretnych celów inwestycyjnych ani sytuacji finansowej. Nie został on sporządzony zgodnie z wymogami prawnymi i regulacyjnymi dotyczącymi promowania niezależnych badań. Nie wszystkie instrumenty finansowe i usługi, o których mowa, są oferowane przez eToro, a wszelkie odniesienia do historycznych wyników instrumentów finansowych, indeksów lub konfekcjonowanych produktów inwestycyjnych nie stanowią gwarancji przyszłych wyników i nie należy ich w ten sposób interpretować.

eToro nie gwarantuje oraz nie ponosi odpowiedzialności względem dokładności lub kompletności treści niniejszego przewodnika. Zanim zainwestujesz jakikolwiek kapitał, upewnij się, że rozumiesz ryzyko związane z jego obrotem. Nigdy nie ryzykuj więcej niż jesteś gotów stracić.