„Rynek niedźwiedzia” i „rynek byka” to dwa terminy często używane przez inwestorów. Oba związane są z gwałtownymi fluktuacjami cen, i zostały wprowadzone, aby pomóc inwestorom rozróżnić, jaki jest główny trend panujący na rynku. Przyjrzyjmy się zatem, czym charakteryzują się te dwa terminy, i jak można je rozpoznać.

„Rynek niedźwiedzia” i „rynek byka” to terminy, które mają na celu wyjaśnienie trendów panujących na rynku. Rynek byka to okres, w którym cena bazowa rośnie. W przypadku rynku niedźwiedzia, cena bazowa spada.

Czym jest rynek niedźwiedzia?

Rynek niedźwiedzia opisuje okres, w którym aktywa tracą na wartości. Termin ten jest często używany, ale można uznać, że mamy do czynienia z prawdziwym rynkiem niedźwiedzia tylko wtedy, gdy cena spada o ponad 20% w stosunku do poprzedniego maksimum.

Czym jest rynek byka?

Rynek byka, lub inaczej hossa, to sytuacja, w której wartość rynku rośnie przez dłuższy czas. Dwa dobre wskaźniki hossy wymienione są poniżej, ale trzeba też pamiętać, że rynek może być określany jako „byczy”, nawet jeśli nie osiągnie żadnego z tych wskaźników.

- Ceny rosnące o 20% w stosunku do poprzedniego minimum,

- Ceny osiągające najwyższy poziom w historii.

Wskazówka: Rynek byka oraz rynek niedźwiedzia mogą dotyczyć różnych klas aktywów, takich jak: towary, waluty, kryptowaluty i obligacje. Jednak terminy te najczęściej stosuje się w odniesieniu do rynków akcji.

Rynek byka vs rynek niedźwiedzia

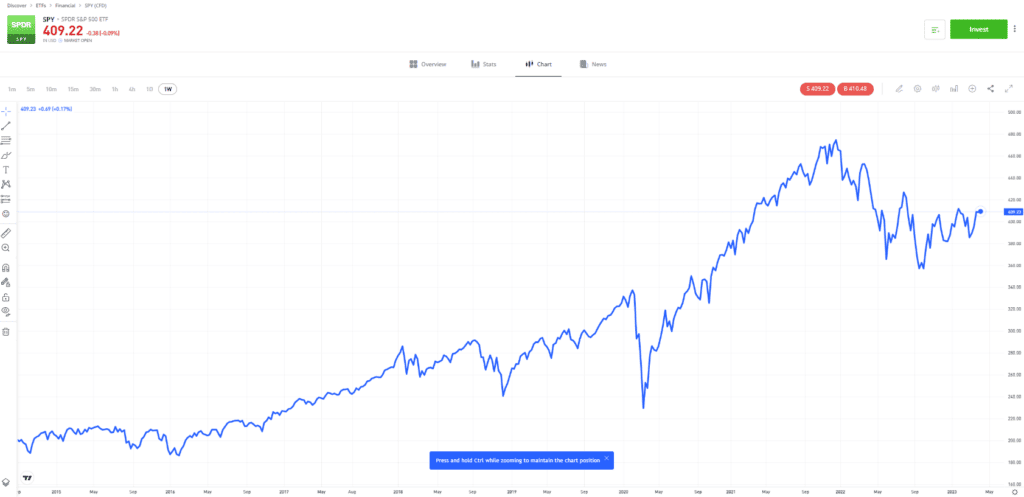

Hossa jest często domyślnym stanem rynków akcji. Historyczne wykresy cen zwykle przedstawiają stopniowe i stabilne zyski na rynkach akcji, przerywane okazjonalnymi, dramatycznymi, ale krótkotrwałymi załamaniami cen.

Rynki działają w cyklach, a chociaż te fluktuacje są naturalną częścią inwestowania, spadki cen mogą wywołać panikę wśród inwestorów. Dlatego ważne jest, aby inwestorzy angażowali tylko tyle kapitału, ile są w stanie stracić.

| SPDR S&P 500 ETF (SPY) – 2014–2023 |

Dla celów ilustracyjnych. Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników

Źródło: eToro

Handel podczas hossy vs handel podczas bessy

W zależności od tego, czy na rynku panuje hossa, czy też bessa, podejście inwestora do handlu będzie się różnić. Natomiast istnieją też cechy wspólne, niezależnie od tego, czy rynek jest byczy, czy też niedźwiedzi. Cechy te to: pozycja początkowa, cele inwestycyjne jak i horyzont czasowy inwestycji.

Inwestor stosujący strategię „kup i trzymaj“, który dąży do inwestowania długoterminowego, np. w celu wcześniejszej emerytury, może postrzegać okresy spadków jako szansę na nabycie niedoszacowanych akcji i skorzystanie z możliwych wzrostów w przyszłości.

Ważne jest jednak aby pamiętać, że ceny aktywów zawsze mogą spadać, a okresy bessy nie gwarantują automatycznie wzrostu. Dlatego też, przed podjęciem inwestycji, zaleca się dokładne zbadanie sytuacji rynkowej.

Podczas hossy, inwestorzy często podejmują decyzje oparte na historii cen wybranych aktywów. Natomiast okresy bessy prowadzą do paniki i krótkoterminowej wyprzedaży aktywów, dlatego należy traktować je inaczej.

Przykładowo, podczas hossy może zaistnieć sytuacja, w której inwestor kupuje akcje spółki technologicznej, której wyniki finansowe są mocne, a prognozy na przyszłość – obiecujące. W trakcie hossy ceny akcji tej spółki mogą stale rosnąć, co pozwala inwestorowi na uzyskanie zysków poprzez sprzedaż akcji po wyższej cenie, niż ta, po której je zakupił.

Natomiast w trakcie bessy, inwestor powinien sprzedać akcje nabytych wcześniej spółek, których perspektywy wzrostu są niepewne, a sektor, w którym działają, znajduje się w niebezpieczeństwie. W trakcie bessy lepiej decydować się na inwestowanie w bardziej stabilne aktywa, takie jak na przykład obligacje rządowe.

Wskazówka: Jeśli rynek spadnie o więcej niż 5%, ale mniej niż 20% w ciągu jednego dnia, często używa się określenia „rynek niedźwiedzia”. Odzwierciedla to panikę na rynku i powszechną wyprzedaż aktywów, ale nie musi oznaczać prawdziwej bessy.

Strategie handlowe na rynku byka vs strategie handlowe na rynku niedźwiedzia

Nie istnieje uniwersalna metoda handlu na rynku byka lub niedźwiedzia, która pasowałaby do wszystkich stylów inwestowania lub gwarantowałaby zyski. Niemniej jednak, istnieje wiele różnych strategii, które inwestorzy mogą wdrożyć i rozważyć w kontekście swojego własnego planu inwestycyjnego.

Strategie momentum

Strategie momentum można najlepiej wyjaśnić za pomocą powiedzenia: „spóźnij się na imprezę i wyjdź z niej jako pierwszy”. Inwestowanie oparte na momentum ma na celu wykorzystanie trwających trendów i może być stosowane zarówno na rynkach byka, jak i niedźwiedzia.

Wykorzystuje ono wskaźniki momentum do określenia kierunku ruchu rynku oraz momentu, w którym rynek może przekroczyć wartość docelową i zbliżać się do odwrócenia trendu.

Strategie trendu

Strategie trendu są często preferowane przez zwolenników analizy technicznej. Inwestorzy analizują wykresy cenowe oraz wcześniejsze dane cenowe, aby zidentyfikować wzorce potwierdzające trendy wzrostowe i spadkowe. Kiedy dostrzegają wystarczającą ilość sygnałów, zajmują pozycję na rynku.

Przełamanie

Niektóre strategie próbują ustalić moment, kiedy nastroje rynkowe i ceny zmieniają kierunek. Na przykład, gdy cena przecina linię trendu spadkowego i „przełamuje się” w górę, może to sugerować, że rynek niedźwiedzi zbliża się do końca.

| Germany 40 Index (GER40) – 2021–2023 |

Dla celów ilustracyjnych. Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników

Źródło: eToro

Skalowanie pozycji w celu ich późniejszego odkupienia

Niektórzy inwestorzy decydują się na wejście na rynek poprzez zakup aktywów, takich jak akcje. W przypadku wystąpienia bessy mogą zdecydować się na wycofanie z niektórych długich pozycji, aby ponownie w nie wejść po niższych cenach. Tego rodzaju działanie nie wymaga aktywnej krótkiej sprzedaży.

Wskazówka: Dywersyfikacja portfela za pomocą funduszy typu ETF (Exchange-Traded Funds) lub indeksów jest skutecznym narzędziem w zabezpieczaniu przed ryzykiem związanym z pojedynczymi akcjami.

Po czym poznać rynek niedźwiedzia?

Rynki niedźwiedzia często są spowodowane utratą zaufania ze strony inwestorów. Istnieje kilka czynników, które mogą stać się katalizatorami takiej zmiany, takich jak wzrost stóp procentowych, wydarzenia geopolityczne lub po prostu hossa, która nadmiernie się rozpędziła.

Wyprzedaż na rynku może się nasilić, szczególnie jeśli wystąpi kryzys płynności. W takich sytuacjach inwestorzy detaliczni i instytucjonalni, którzy korzystali z dźwigni finansowej i zainwestowali pożyczone środki, często są zmuszeni do sprzedaży swoich aktywów w celu uzyskania gotówki. To z kolei może prowadzić do spiralnego spadku cen.

Wskazówka: Różnica między inwestowaniem a handlem polega na tym, ze inwestowanie jest długoterminowe, natomiast handel opiera się na zyskach z krótkoterminowych ruchów na rynku.

Po czym poznać rynek byka?

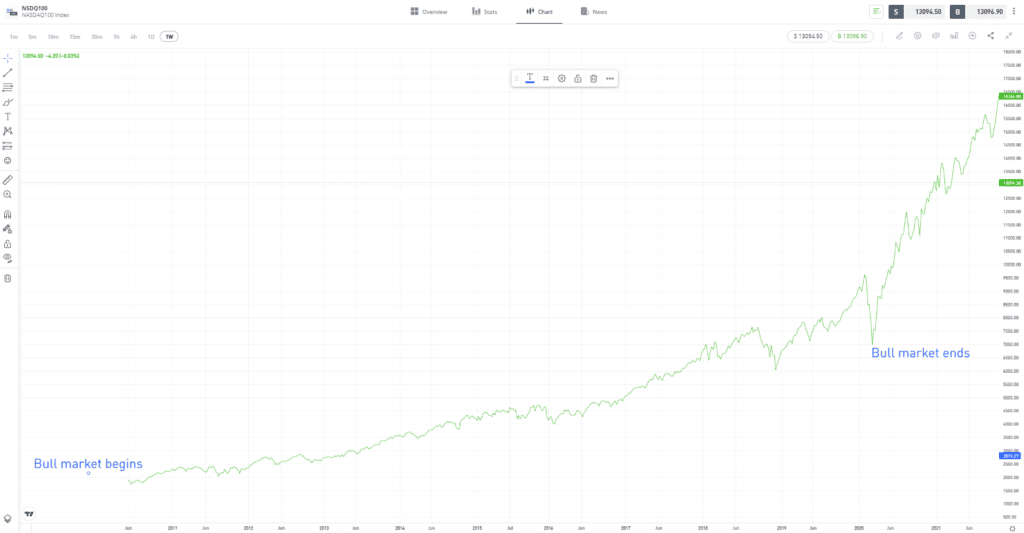

Analiza historycznych wykresów cen akcji wykazuje, że rynki akcji zwykle przebywają w stanie hossy, aniżeli w stanie bessy. Inwestorzy, po dokonaniu inwestycji podczas trwania hossy, starają się przewidzieć potencjalne wyprzedaże i korekty cenowe, po to, aby zidentyfikować ewentualne przejście w bessę. Jednakże chwilowe zmiany kierunku trendu wcale nie oznaczają natychmiastowego przejścia w rynek niedźwiedzia.

Przykładem tego może być wykres NASDAQ z lat 2009-2020, który pokazuje występowanie szczytów i dołków w okresie hossy, jednak nie sygnalizują one zazwyczaj jej zakończenia. W rzeczywistości, hossa na NASDAQ zakończyła się dopiero po spadku cen o ponad 20% w marcu 2020 roku.

| Nasdaq 100 Index (NSDQ) – 2010–2023 |

Dla celów ilustracyjnych. Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników

Źródło: eToro

Cykle, hossy i bessy nigdy nie wyglądają tak samo. Różnią się długością trwania, intensywnością, zapalnikami, efektami końcowymi. Jednak pewne wzory powtarzają się

Howard Marks

Podsumowanie

Ceny aktywów nie poruszają się w sposób jednostajnie liniowy. W rzeczywistości, niektórzy inwestorzy podejmują próby handlu wykorzystując krótkoterminowe odchylenia, czyli handlują przeciwnie do głównego trendu rynkowego.

Zdolność do rozpoznawania, czy rynek jest w fazie wzrostowej, czy też spadkowej, jest ceniona nawet przez najbardziej doświadczonych inwestorów. Na giełdzie utarło się nawet następujące powiedzenie: „trend jest twoim przyjacielem – aż do momentu, kiedy się skończy”.

Odwiedź Akademię eToro, aby dowiedzieć się więcej o rynku byka i rynku niedźwiedzia.

Najczęściej zadawane pytania

- Jak długo trwa rynek byka i rynek niedźwiedzia?

-

Rynki byka i rynki niedźwiedzia mogą trwać przez różny czas. Na przykład krach na Wall Street w 1929 r. był kluczowym wydarzeniem w przeciągającej się bessie, która trwała prawie trzy lata. Z drugiej strony, indeks Nasdaq 100 doświadczył hossy w latach 2009-2020, kiedy to jego wartość wzrosła o 747%. Patrząc na historyczne przykłady, długość hossy oraz bessy zależy w dużej mierze od towarzyszących okoliczności.

- Ile trwała najkrótsza bessa w historii?

-

Ogromny krach na rynkach akcji, wywołany pandemią COVID-19, stanowił wyjątkową sytuację dla inwestorów. Między 20 lutego a 24 marca 2020 roku indeks S&P 500 doświadczył spektakularnego spadku o ponad 30% swojej wartości. Jednak już do 6 kwietnia rynek zareagował dynamicznym odbiciem, odzyskując 20% strat, co szybko spowodowało, że okres ten stał się najkrótszą bessą w historii.

- Czy są momenty, w których rynek nie jest w stanie ani hossy, ani bessy?

-

Występują okresy, w których rynki przejawiają trend boczny, co oznacza brak wyraźnego kierunku ruchu. W takich momentach nie można jednoznacznie stwierdzić, czy rynek jest byczy czy niedźwiedzi. Ceny aktywów mogą ulegać konsolidacji i czekać na dalszy rozwój w tym samym kierunku, lub też może to być sygnał nadchodzącej zmiany kierunku. Trend boczny stanowi swoistą próbę rynku, oczekującego na sygnały i impulsy, które skierują go w jedną lub drugą stronę.

Niniejsze treści mają charakter wyłącznie edukacyjny i nie powinny być traktowane jako porada inwestycyjna, osobista rekomendacja, oferta lub zachęta do kupna bądź sprzedaży jakichkolwiek instrumentów finansowych.

Podczas przygotowywania niniejszego materiału nie uwzględniano konkretnych celów inwestycyjnych ani sytuacji finansowej. Nie został on sporządzony zgodnie z wymogami prawnymi i regulacyjnymi dotyczącymi promowania niezależnych badań. Nie wszystkie instrumenty finansowe i usługi, o których mowa, są oferowane przez eToro, a wszelkie odniesienia do historycznych wyników instrumentów finansowych, indeksów lub konfekcjonowanych produktów inwestycyjnych nie stanowią gwarancji przyszłych wyników i nie należy ich w ten sposób interpretować.

eToro nie gwarantuje oraz nie ponosi odpowiedzialności względem dokładności lub kompletności treści niniejszego przewodnika. Zanim zainwestujesz jakikolwiek kapitał, upewnij się, że rozumiesz ryzyko związane z jego obrotem. Nigdy nie ryzykuj więcej niż jesteś gotów stracić.