Parenhandel is een strategie waarmee beleggers proberen kortetermijnprijsverschillen tussen twee sterk gecorreleerde instrumenten te benutten.

Het basisidee van parenhandel is het identificeren van twee aandelen die doorgaans in hetzelfde patroon bewegen. De strategie houdt in dat je tegelijkertijd een longpositie inneemt in het ene aandeel en een shortpositie in het andere aandeel. Hiermee zet je in op een waardedaling van dat aandeel.

Hoewel parenhandel het marktrisico kan helpen beperken door het balanceren van posities, brengt het specifieke risico’s met zich mee die grondige analyse en zorgvuldige uitvoering vereisen.

Hoe werkt parenhandel?

Parenhandel is een marktneutrale strategie waarbij beleggers inspelen op tijdelijke verstoringen in de koersverhouding tussen twee historisch sterk gecorreleerde effecten. Het doel is te profiteren wanneer deze verhouding terugkeert naar haar normale niveau.

De eerste stap is het selecteren van twee instrumenten die doorgaans in dezelfde richting bewegen.

Als de prijsontwikkelingen plotseling uit elkaar gaan lopen, kan dit wijzen op een tijdelijke afwijking. Een belegger opent dan een longpositie op het zwakkere instrument en een shortpositie op het sterkere, in de verwachting dat de onderlinge verhouding zich herstelt.

Zo blijft het marktrisico beperkt, terwijl er toch winstkansen ontstaan binnen de relatieve beweging van de twee beleggingen.

Hoe kies je gecorreleerde instrumenten?

Het is in dit stadium essentieel om twee instrumenten te analyseren waarvan de koersen tot op zekere hoogte gecorreleerd zijn. Een geschikte aanpak is het selecteren van bedrijven binnen dezelfde sector die vergelijkbare activiteiten uitvoeren en een gedeelde klantbasis hebben.

Als voorbeeld kunnen we Natwest Group en Lloyds Banking Group nemen. Beide bedrijven opereren in de financiële sector en hun prestaties worden beïnvloed door gemeenschappelijke factoren, zoals rentebeleid, economische groei in het VK en regelgeving binnen de bankensector.

Veranderingen in de financiële regelgeving in het VK hebben meestal een vergelijkbare impact op beide banken. Zo kan strengere regelgeving hun prestaties negatief beïnvloeden, terwijl een toename in de vraag naar bankdiensten juist voor beide gunstig is.

Om de mate van correlatie tussen twee instrumenten te controleren, hebben we voor ons voorbeeld gebruikgemaakt van de correlatiecoëfficiënt. Deze waarde hebben voor het gemak berekend met spreadsheetprogramma’s, maar kan ook op andere manieren worden berekend.

Laten we nu enkele praktische voorbeelden bekijken. In de onderstaande tabel worden de correlatiecoëfficiënten van aandelenkoersen getoond tussen verschillende bedrijfsparen, gebaseerd op koersgegevens van januari 2022 tot januari 2023:

| Bedrijven | Sector | Correlatie |

|---|---|---|

| Lloyds | Bankwezen | 0,70 |

| Barclays | ||

| Sainsbury | Detailhandel | 0,79 |

| Tesco | ||

| Legal & General | Verzekeringen | 0,61 |

| Aviva | ||

| HSBC | Bankwezen | 0,63 |

| Standard Chartered | ||

| Anglo American | Mijnbouw | 0,87 |

| Antofagasta | ||

| Barratt Developments | Woningbouw | 0,98 |

| Taylor Wimpey | ||

| Haleon | Consumentengoederen | 0,75 |

| Unilever | ||

| HSBC | Bankwezen | 0,53 |

| Natwest |

(Gegevens op basis van aangepaste slotkoersen)

De correlatiecoëfficiënt is een statistische maatstaf die de sterkte en richting van de relatie tussen twee variabelen weergeeft. Een waarde van 1 geeft een perfecte positieve correlatie aan. 0 geeft aan dat er geen verband is.

In het onderstaande voorbeeld zijn FTSE 100-aandelen gekoppeld aan vergelijkbare aandelen. Alle paren vertonen een bepaalde mate van correlatie.

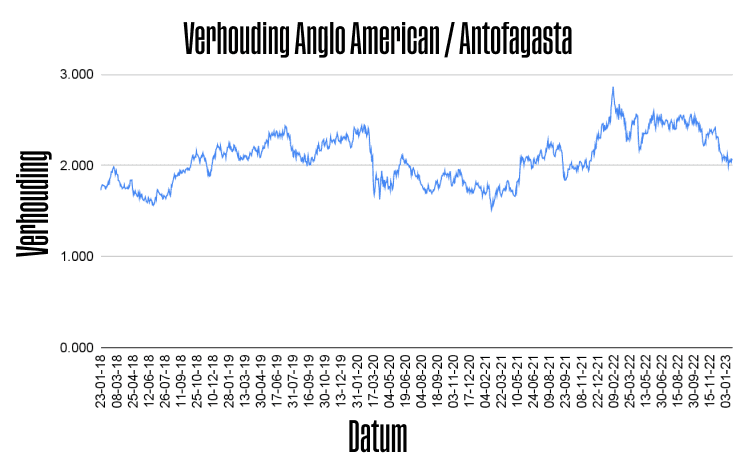

Een voorbeeld van een paar met een hoge correlatie is Antofagasta/Anglo American. Om een hypothetische strategie te demonstreren, richten we ons op dit paar. Hoe langer de correlatie standhoudt, hoe groter het vertrouwen in de relatie.

Door historische gegevens te analyseren, zien we dat de correlatie tussen deze twee bedrijven over een periode van vijf jaar (januari 2018 tot januari 2023) consistent blijft, met een correlatiecoëfficiënt van meer dan 0,91. Dit duidt op een sterke en stabiele relatie tussen hun aandelenkoersen.

Tip: Het doel van parenhandel is om posities te sluiten wanneer de koersverhouding terugkeert naar een normale waarde.

Om te bepalen of de koersverhouding volgens historische maatstaven normaal is, moet deze verhouding tussen de twee instrumenten zorgvuldig worden geanalyseerd.

De onderstaande grafiek toont de historische relatie tussen de koersen van Antofagasta- en Anglo American-aandelen. Dat geeft inzicht in het gedrag van hun koersverhoudingen door de tijd:

For illustration purposes only. Past performance is not an indication of future results.

Bron: Yahoo Finance

Tussen januari 2018 en januari 2023 schommelde de verhouding tussen de koersen van Anglo American en Antofagasta tussen 1,6 en 2,9. Als we goed naar de grafiek hierboven kijken, ligt het gemiddelde bereik tussen 1,6 en 2,4.

Deze informatie helpt beleggers om benchmarks vast te stellen voor hun in- en uitstappunten.

Hoe bepaal ik de positiegrootte van een parentransactie?

Bij een parentransactie is het belangrijk om posities goed af te stemmen en risico’s te beperken door middel van hedging, zodat long- en shortposities in balans zijn. Dit draagt bij aan effectief risicobeheer en vermindert de invloed van marktschommelingen.

Laten we teruggaan naar het bovengenoemde voorbeeld en een specifiek moment kiezen om onze strategie te illustreren. Stel dat we ons richten op een situatie waarin de koersverhouding dicht bij de ondergrens van het bereik ligt, bijvoorbeeld op 22 maart 2021.

Op basis van onze analyse verwachten we dat de koers van Anglo American zal dalen en besluiten we aandelen te verkopen (shortpositie). Tegelijkertijd nemen we een longpositie in op Antofagasta, in de verwachting dat de koers hiervan zal stijgen.

De transactie wordt de volgende dag uitgevoerd, waarbij de verkoopprijs van Anglo American-aandelen £ 35,75 bedraagt, en de aankoopprijs van Antofagasta-aandelen £ 14,50. Voor elke transactie wijzen we een bedrag van £ 10.000 toe.

| Anglo American | Antofagasta | |

| Openingstransactie | Verkoop 280 aandelen | Koop 690 aandelen |

| Aandelenkoers | £ 35,75 | £ 14,50 |

| Beleggingswaarde | £ 10.010 | £ 10.005 |

Na verloop van tijd keert de ratio terug naar het gemiddelde over vijf jaar. Op 23 januari besluit je om je transactie te sluiten en Anglo American te kopen op £ 35,88 en Antofagasta te verkopen op £ 17,60.

| Anglo American | Antofagasta | |

| Slottransactie | Koop 280 aandelen | Verkoop 690 aandelen |

| Slotkoers | £ 35,88 | £ 17,60 |

| Beleggingswaarde | £ 10.046,40 | £ 12.144 |

| Resultaat | £ 36,40 verlies | £ 2139 winst |

Totale winst = £ 2139 – £ 36,40 = £ 2102,60

Tip: Houd er rekening mee dat je mogelijk financieringskosten moet betalen voor het aanhouden van de posities.

Marktneutrale strategieën

Een marktneutrale strategie is een beleggingsaanpak waarmee je rendement genereert dat onafhankelijk is van de algemene marktomstandigheden. Deze strategie benut relatieve koersbewegingen tussen effecten, terwijl de marktpositie neutraal blijft.

De neutrale strategie heeft als doel het algemene marktrisico te vermijden en tegelijkertijd te profiteren van zowel stijgende als dalende activakoersen. Beleggers kunnen deze strategie toepassen op verschillende manieren, zoals:

- Long- en shortposities innemen in aandelenparen met vergelijkbare marktblootstelling.

- Derivaten gebruiken om zich in te dekken tegen marktrisico en andere specifieke risicofactoren.

Tip: Marktneutrale beleggingsstrategieën kunnen een waardevol diversificatiemiddel zijn, omdat ze minder afhankelijk zijn van de brede markttrend.

Een marktneutrale strategie kan helpen om rendement te behalen, terwijl het risico van brede marktbewegingen beperkt blijft.

Veronderstellingen en risico’s van parenhandel

Parenhandel is gebaseerd op de aanname dat de prestaties van een aandeel in het verleden een sterke indicatie zijn voor toekomstige prestaties. Dit principe gaat ervan uit dat de koersverschillen tussen twee beleggingen terugkeren naar het gemiddelde.

Parenhandel kent ook risico’s. Een van de grootste uitdagingen is een afname in correlatie tussen beleggingen door factoren zoals marktveranderingen of specifieke gebeurtenissen binnen een sector. Als de correlatie verzwakt, kan de efficiëntie van parenhandel flink dalen.

Dit kan beleggers dwingen om hun strategie aan te passen of hun posities vroegtijdig te sluiten.

Tip: Gebruik hulpmiddelen zoals statistische analyses, grafieken en technische indicatoren om de correlatie tussen beleggingen nauwkeurig te beoordelen.

Een ander risico is dat bij langere aanhouding van CFD-posities de financieringskosten kunnen oplopen. Deze kosten kunnen uiteindelijk zwaarder wegen dan de verwachte winst. Zo komt het rendement van de strategie in gevaar.

Het is daarom belangrijk om niet alleen de correlatie, maar ook de duur van posities en bijbehorende kosten zorgvuldig te beheren.

Conclusie

Parenhandel is een marktneutrale strategie waarbij beleggers inspelen op koersverschillen tussen twee gecorreleerde beleggingen. Door tegelijk long en short te gaan, kunnen ze profiteren van afwijkingen terwijl het marktrisico beperkt blijft.

Door historische gegevens te analyseren en correlatiecoëfficiënten te berekenen, kunnen beleggers bepalen hoe sterk twee instrumenten met elkaar samenhangen. Deze inzichten helpen bij het maken van weloverwogen handelsbeslissingen en het optimaliseren van strategieën.

Dit artikel maakt deel uit van een vijfdelige cursus over handelsstrategieën. In het laatste deel, De anatomie van een handelssysteem, leer je stap voor stap hoe je een effectief handelssysteem opbouwt.

Sluit je aan bij eToro Academy om meer te leren over parenhandel en andere handelsvaardigheden.

Veelgestelde vragen

- Klopt het dat parenhandel alle risico’s uitsluit?

-

Parenhandel sluit niet alle risico’s uit. Hoewel het bedoeld is om bepaalde marktrisico’s te beperken door twee gecorreleerde beleggingen te verhandelen, zijn er nog steeds andere risico’s waaraan de belegger wordt blootgesteld.

Deze omvatten onverwachte veranderingen in correlatie, marktvolatiliteit, uitvoeringsrisico’s en liquiditeitsproblemen. Bovendien wordt parenhandel beïnvloed door economische gebeurtenissen en systeemfactoren.

- Kan ik alleen aandelenparen verhandelen?

-

Nee, parenhandel kan worden toegepast op vele soorten financiële instrumenten, niet alleen aandelen. Hoewel aandelen typisch worden gebruikt bij parenhandel, kan de strategie ook worden toegepast op andere beleggingscategorieën, zoals grondstoffen, valuta, ETF’s (exchange-traded funds) en futures.

- Kan ik via een traditionele effectenmakelaar aan parenhandel doen?

-

Ja, je kunt via een traditionele effectenmakelaar aan parenhandel doen. Parenhandel houdt in dat je long- en shortposities inneemt op twee gecorreleerde beleggingen, waarbij je meestal de ene koopt en de andere verkoopt.

Een klassieke effectenmakelaar kan deze transacties faciliteren en toegang bieden tot de benodigde markten en tools.

- Als twee instrumenten in het verleden gecorreleerd zijn, betekent dat dan dat ze in de toekomst zullen blijven correleren?

-

Hoewel de correlatie van een paar instrumenten in het verleden inzicht kan geven in hun relatie in de loop van de tijd, is het geen garantie dat ze in de toekomst zullen blijven correleren.

Correlaties tussen beleggingen kunnen veranderen door factoren zoals marktomstandigheden, economische gebeurtenissen, sectortrends en ontwikkelingen binnen een bedrijf. Daarom bieden resultaten uit het verleden geen garantie voor toekomstige correlaties.

Quiz

Deze informatie is uitsluitend bedoeld voor educatieve doeleinden en mag niet worden beschouwd als beleggingsadvies, persoonlijke aanbeveling, of een aanbod van, of verzoek tot, het kopen of verkopen van financiële instrumenten.

Dit materiaal is opgesteld zonder rekening te houden met specifieke beleggingsdoelstellingen of financiële situaties, en is niet opgesteld in overeenstemming met de wettelijke en reglementaire vereisten ter bevordering van onafhankelijk onderzoek.

Niet alle financiële instrumenten en diensten waarnaar wordt verwezen worden aangeboden door eToro, en verwijzingen naar in het verleden behaalde prestaties van een financieel instrument, index of verpakt beleggingsproduct zijn geen, en mogen niet worden beschouwd als een betrouwbare indicator voor toekomstige resultaten. De beschikbaarheid van alle bovengenoemde producten en diensten kan per jurisdictie en land verschillen.

eToro biedt geen garanties en aanvaardt geen aansprakelijkheid over de juistheid of volledigheid van de inhoud van deze gids. Zorg ervoor dat u de risico’s van handelen begrijpt voordat u kapitaal inlegt. Riskeer nooit meer dan u bereid bent te verliezen.