Het is mogelijk niet voor de beginnende belegger weggelegd, maar zodra je je er goed in hebt verdiept, kan beleggen met hefbomen en marge aanzienlijke voordelen bieden. Ontdek wat handelen met hefboomwerking is en hoe marge wordt gebruikt, en bekijk enkele voorbeelden van het gebruik van hefboomwerking om nieuwe kansen handelskansen te creëren.

Hefboomwerking en margehandel kunnen goede opties zijn voor diegenen die het risico-rendement van hun beleggingen willen verhogen. Beide processen verwijzen naar de mogelijkheid om een grote handelspositie te openen met een klein kapitaal.

Voor beide begrippen geldt dat de belegger geld leent van de makelaar om zo de omvang van een positie te vergroten. Met behulp van deze lening kan hij of zij met een relatief kleine investering toch een groot rendement behalen.

Tip: Studies tonen aan dat als gevolg van cognitieve vooringenomenheid, mensen winsten en verliezen anders benaderen, wat hun besluitvorming verstoort.

Wat is hefboomwerking?

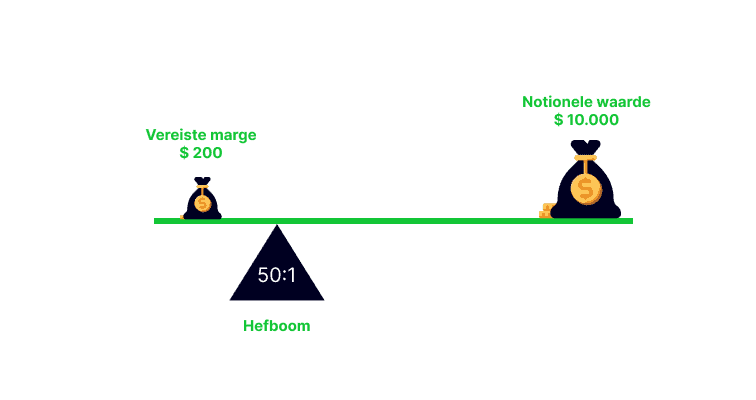

Hefboomwerking houdt in dat je met een kleine inleg toch een groot resultaat kunt bereiken. Dit doe je door een deel van de investering te lenen bij een broker. Deze vult het door jouw geïnvesteerde bedrag aan tot het gewenste resultaat. Bij een hefboom van 1:5 betekent dit dat je zelf maar een vijfde deel hoeft in te leggen.

Maximale hefboompercentages variëren tussen verschillende activagroepen. Hoe hoger de prijsvolatiliteit van een markt, hoe lager de hefboomwerking die wordt aangeboden.

Tip: Financiële toezichthouders, zoals de AFM en De Nederlandse Bank, stellen limieten aan aangeboden hefboomwerkingspercentages op de markten die zij overzien.

Wat is marge?

De twee termen worden vaak door elkaar gebruikt, maar verschillen wel degelijk van elkaar. Waar de hefboom de factor is waarmee je je inzet vergoot, is de marge de grootte van het benodigde kapitaal om met een hefboom te kunnen traden. Marge is als het ware een soort onderpand dat voor jou bepaalt hoeveel je kunt inleggen.

Het onderpand wordt niet alleen berekend op het geld dat je wilt investeren, maar ook aan de hand van andere beleggingen die je aanhoudt bij de broker. Op het eToro-platform hangt het niveau van hefboomwerking voor CFD’s af van de onderliggende waarde, regelgeving en volatiliteit.

De volgende maximale hefboombedragen worden bepaald door de European Securities and Markets Authority en de Australian Securities and Investments Commission, en zijn van toepassing op alle particuliere klanten bij eToro:

- x30 voor de meest gangbare valutaparen (zoals EUR/USD);

- x20 voor minder gangbare valutaparen (zoals EUR/NZD), goud en belangrijke indices;

- x10 voor grondstoffen anders dan goud en minder gangbare aandelenindices;

- x5 voor CFD-aandelen (effecten) en ETF’s;

- x2 voor CFD-cryptovaluta.

Hoe werkt handelen met hefboomwerking?

Handelen met hefboomwerking stelt beleggers in staat om de grootte van de investering met een bepaalde factor te verhogen door middel van het aangaan van een lening met de broker. De hoeveelheid hefboomwerking op een transactie wordt bepaald op het moment dat je de transactie uitvoert.

Tip: Je kunt je account instellen om te handelen op standaard hefboomniveaus of een makelaar gebruiken waarmee je de hoeveelheid hefboomwerking per transactie kunt aanpassen.

Bij een winstgevende transactie (de prijs gaat omhoog) is de cyclus hetzelfde als bij een gewone transactie. Pas bij verkoop van de aandelen wordt de winst bijgeschreven.

Dit kan anders zijn bij een verliesgevende transactie (wanneer de prijs zakt). In dat geval is het namelijk mogelijk voor de makelaar om de positie te sluiten om te voorkomen dat je een te grote positie aanhoudt die je jezelf niet kunt veroorloven.

Tip: Houd in gedachten dat de grootte van de positie wordt bepaald door de storting die de belegger heeft gedaan, ook wel de marge genoemd.

Als je een verliesgevende positie wilt behouden, kan de makelaar de belegger vragen om de marge te verhogen door bij te storten. Dit heet ook wel een margestorting.

Stort je geen extra geld? Dan heeft de makelaar het recht om de positie te verkleinen om daarmee de risicoblootstelling aan de positie te verminderen. Dit noemen ze ook wel een stop-out.

Tip: Ga je beleggen met een hefboom? Zorg er dan voor dat je alleen belegt met geld dat je kan missen. Een stop-loss kan ervoor zorgen dat je eventuele verliezen kunt beperken.

Voorbeelden van handelen met hefboomwerking

Om het concept van hefboomhandel volledig te begrijpen, is het de moeite waard om enkele voorbeelden te bekijken. Stel je voor dat je er zeker van bent dat de aandelenkoers van ASML zal stijgen. Je hebt € 100 om te handelen, maar je wilt je potentiële rendement verhogen.

Als je makelaar een hefboomwerking van 1:5 biedt, kun je een positie van maximaal € 500 beheren, met een marge van € 100. Als de koers van Google in waarde zou verdubbelen, zou je positie € 1000 waard zijn in plaats van € 200. Als de prijs met 10% zou dalen, zou de totale verloren waarde van de transactie € 50 zijn in plaats van € 10.

Als de maximale aangeboden hefboomwerking 1:10 was, zou een storting in contanten van € 100 je in staat kunnen stellen een blootstelling van € 1000 aan te gaan.

Een ander voorbeeld: als je € 1000 beschikbaar had en geïnteresseerd was in het verhandelen van Shell-aandelen met behulp van hefboomwerking, toont de volgende tabel de potentiële omvang van je positie, afhankelijk van de gebruikte hefboomratio.

| Beschikbaar kapitaal | Hefboom | Grootte positie | Verandering prijs | Nieuwe positie | Kapitaal na prijsverandering |

|---|---|---|---|---|---|

| € 1,000 | 1:2 | € 2,000 | 10% -10% | € 2,200 € 1,800 | € 1,200 € 800 |

| € 1,000 | 1:5 | € 5,000 | 10% -10% | € 5,500 € 4,500 | € 1,500 € 500 |

| € 1,000 | 1:10 | € 10,000 | 10% -10% | € 11,000 € 9,000 | € 2,000 € 0 |

Aangezien je in feite leent van de makelaar om een grotere positie in te nemen, zijn er financieringskosten waarmee je rekening moet houden. Dit zijn rentekosten die dagelijks van je accountworden afgeschreven. Hoe groter de positie, hoe hoger de vergoeding.

Op het eToro-platform hangt het niveau van hefboomwerking voor CFD’s af van de onderliggende waarde, regelgeving en volatiliteit.

Handelen met een hefboomwerking op eToro gebeurt via CFD’s. De kosten die eraan verbonden zijn, zijn spreads en overnight fees. Meer gedetailleerde informatie hierover vind je hier.

Conclusie

Van handelen met een hefboom word je niet direct een betere belegger. De win-verliesratio blijft hetzelfde. Het belangrijkste verschil is echter dat zowel de winst als het verlies wordt vergroot, hoewel het onmogelijk is om meer te verliezen dan je investeert.

Hefboomhandel vereist een zorgvuldige planning en heeft een hoog risico-rendementspotentieel dat niet geschikt is voor alle handelsstijlen.

Leer meer over hefboomwerking en andere aspecten van handelen door te oefenen met een eToro demo-account.

FAQ

- Wat is bescherming tegen een negatief saldo?

-

Bescherming tegen een negatief saldo is een protocol voor klantbescherming dat door sommige makelaars wordt aangeboden. Het zorgt ervoor dat handelaren niet meer kunnen verliezen dan het geld dat ze op hun effectenrekening hebben gestort. Het verklaart ook waarom makelaars margestortingen en stop-outs gebruiken om het risico van verliezen op transacties met hefboomwerking te minimaliseren.

- Hoe kun je een margestorting voorkomen?

-

Als je niet in CFD’s handelt, zul je nooit te maken krijgen met een margestorting. Als je wel in CFD’s handelt, houd er dan rekening mee dat zelfs transacties zonder hefboomwerking nog steeds een margestorting kunnen uitlokken. Om de kans op een margestorting te verkleinen, kun je echter kiezen voor een beleggingsstrategie met een laag risico. Als alternatief kun je je voorbereiden op marktvolatiliteit door je account te financieren met extra geld dat als buffer kan dienen tegen een plotselinge prijsdaling.

- Hoe weet je of je account zich in een margestorting bevindt?

-

Je kunt je margeniveaus controleren door toegang te krijgen tot je effectenrekening. Je makelaar zal je waarschijnlijk een bericht sturen als je account een situatie nadert waarin een margestorting kan plaatsvinden. Het is belangrijk dat je deze berichten niet negeert.

Deze informatie is uitsluitend bedoeld voor educatieve doeleinden en mag niet worden beschouwd als beleggingsadvies, persoonlijke aanbeveling, of een aanbod van, of verzoek tot, het kopen of verkopen van financiële instrumenten.

Dit materiaal is opgesteld zonder rekening te houden met specifieke beleggingsdoelstellingen of financiële situaties, en is niet opgesteld in overeenstemming met de wettelijke en reglementaire vereisten ter bevordering van onafhankelijk onderzoek. Niet alle financiële instrumenten en diensten waarnaar wordt verwezen worden aangeboden door eToro, en verwijzingen naar in het verleden behaalde prestaties van een financieel instrument, index of verpakt beleggingsproduct zijn geen, en mogen niet worden beschouwd als een betrouwbare indicator voor toekomstige resultaten.

eToro biedt geen garanties en aanvaardt geen aansprakelijkheid over de juistheid of volledigheid van de inhoud van deze gids. Zorg ervoor dat u de risico’s van handelen begrijpt voordat u kapitaal inlegt. Riskeer nooit meer dan u bereid bent te verliezen.