Beleggen in milieu, maatschappij en goed bestuur (ESG) klinkt als een eenvoudig concept: beleg in bedrijven met duurzame praktijken in de hoop dat u een goed rendement behaalt.

In werkelijkheid heeft ESG echter een soort identiteitscrisis. Is het een manier om ethisch te beleggen? Een filter voor goed gerunde bedrijven? Een cheatcode voor een bovengemiddeld portfoliorendement?

Dit jaar wordt het antwoord duidelijk: geen van beide. Er zijn beschuldigingen van greenwashing en publieke discussies over de subjectiviteit van ESG-richtlijnen. In het vorige kwartaal hadden in de VS gevestigde ESG-fondsen te maken met de eerste uitstroom in meer dan vijf jaar. Volgens de prestatiecijfers blijven ESG-gerichte aandelen dit jaar voor het eerst sinds 2017 achter bij de S&P 500*.

Prestaties in het verleden zijn geen indicatie voor toekomstige resultaten.

ESG is niet nutteloos. Maar dit jaar heeft ons geleerd dat we er allemaal een beetje anders over moeten denken.

Een risicomaatstaf

Als u een hands-on belegger bent, kan uw strategie zijn om bedrijven te vinden die beter werken dan de andere. Dat is oké; we zijn hier allemaal voor financieel succes.

Maar soms richten we ons te veel op rendement en negeren we het risico. Bearmarkets zoals de markt waar we nu in zitten, maken dit overduidelijk.

Er zijn twee soorten risico’s waarmee rekening gehouden moet worden. Het ene is systematisch risico, oftewel risicofactoren die de hele markt kunnen beïnvloeden: economie, monetair beleid, onbekende politieke crises, enz. Het andere is niet-systematisch risico, oftewel risicofactoren die een specifieke onderneming of sector beïnvloeden. Beide zijn belangrijk om te overwegen en ze kunnen op verschillende manieren worden beheerd.

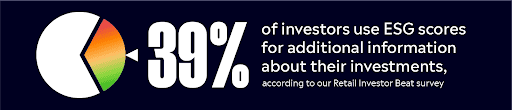

ESG-scores en -ratings kunnen ons helpen het niet-systematische risico op een niet-traditionele manier te meten, buiten de cijfers die u op een balans of winst- en verliesrekening ziet. Denk aan ESG als kwantificering van het niet-kwantificeerbare, bijvoorbeeld hoe duurzaam het energiebeleid van een bedrijf is of hoe divers het leiderschapsteam is. Volgens onze Retail Investor Beat-enquête gebruikt ongeveer 39% van beleggers ESG-scores voor aanvullende informatie over hun investeringen.

Een ESG-score zal u niet helpen in te schatten hoeveel geld een bedrijf kan opbrengen, maar kan u wel inzicht geven in verouderde bedrijfspraktijken, onhoudbare arbeidsomstandigheden en een onevenwichtige machtsdynamiek in de C-suite. Na verloop van tijd kunnen deze problemen de operationele kosten opdrijven en het vertrouwen in het management aantasten. En in een wereld waarin informatie zich met de snelheid van het licht verplaatst, kan een kleine misstap uitmonden in een kostbare PR-crisis.

Het is ook belangrijk om te zien hoeveel van uw beleggingen met dezelfde ESG-gerelateerde risicofactoren te maken hebben. Is uw portfolio te veel gericht op traditionele energie, of bevat hij voldoende klimaatvriendelijke bedrijven? Zijn deze bedrijven actief in derdewereldlanden met beperkte mensenrechten? ESG-scores kunnen u helpen te meten hoe gevoelig uw geld is voor onvoorspelbare schokken zoals grondstoffencrises of geopolitieke spanningen.

Het gevoel controle te hebben

We willen allemaal controle over ons geld hebben; hoe we het verdienen, hoe we het uitgeven, waar we het in investeren. Maar wanneer u in een bedrijf investeert, handelt u op vertrouwen, ongeacht hoeveel u weet over de bedrijfsplannen of aandelenprestaties. Tegenwoordig vormen grote, veelzijdige bedrijven de norm op de aandelenmarkt . Kijk maar naar Amazon: een online retailer die zich onlangs heeft gewaagd aan kruidenierswinkels, smart home-technologie en streaming content. Bedrijven ontwikkelen zich in de loop der tijd, en u moet inzicht hebben in wat u krijgt.

Vroeger kon u jaarrekeningen doorspitten om de ins en outs van een bedrijf te weten te komen, maar dat vergde tijd en expertise. Er zijn duizenden op de beurs verhandelde fondsen op de markt die blootstelling bieden aan verschillende thema’s – memes, de metaverse, zelfs coole stock tickers – of u een kijkje kunnen geven in wat de basislijnen van uw favoriete namen zijn.

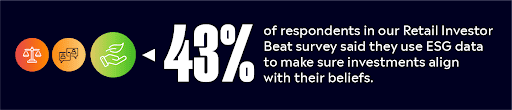

Ook hier zijn ESG-gegevens handig zijn. ESG-gegevens schetsen mogelijk niet een volledig beeld van een bedrijf, maar ze kunnen u wel meer informatie geven over waar de tijd en het geld van het bedrijf in worden gestopt, zodat u meer duidelijkheid heeft over waar u in investeert. Wilt u liever niet investeren in een bedrijf dat aan fracking doet? U hoeft daar niet in te investeren, en u kunt die beslissing gemakkelijker maken met ESG-gegevens die aangeven welke bedrijfspraktijken er steeds vaker kritiek krijgen. Dat is een functie die beleggers ook willen — zo’n 43% van de respondenten in onze Retail Investor Beat-enquête zei dat ze ESG-gegevens gebruiken om er zeker van te zijn dat investeringen in overeenstemming zijn met hun overtuigingen.

Wees echter voorzichtig. Hoewel daar niets mis mee is, moet u een en ander goed onderzoeken voordat u een bedrijf al dan niet als “ethisch” bestempelt. ESG-normen kunnen slechts een fractie van het verhaal vertellen, en de totaalscore kan een weerspiegeling zijn van een bedrijf dat zich sterk op één letter richt.

Een vuistregel

Het is een moeilijk jaar geweest voor ESG. En hoewel het concept goede bedoelingen heeft, moet u toch kritisch kijken naar wat u ziet. ESG-gegevens kunnen een krachtig instrument zijn om risico’s te evalueren en te bepalen waar u in belegt.

Hier is een eenvoudige vuistregel: Als u ESG gebruikt om te zien waar uw geld naartoe gaat, bent u waarschijnlijk op de goede weg. Als u ESG gebruikt als een manier om de wereld te redden, moet u misschien eens naar de realiteit kijken.

*Gegevens afkomstig van Bloomberg. Kan op verzoek beschikbaar worden gesteld.

79% van de accounts van particuliere beleggers verliest geld bij de handel in CFD’s bij deze aanbieder.U moet overwegen of u het zich kunt veroorloven het hoge risico te nemen uw geld te verliezen.

Dit bericht is alleen bedoeld ter algemene informatie en educatie en moet niet worden opgevat als advies met betrekking tot een financieel product, een persoonlijke aanbeveling, of een aanbod tot, of een uitnodiging tot, het kopen of verkopen van een financieel product. Het is opgesteld zonder rekening te houden met uw doelstellingen, financiële situatie of behoeften. Verwijzingen naar in het verleden behaalde prestaties of indicaties voor de toekomst moeten niet worden opgevat als een betrouwbare indicator voor toekomstige resultaten. eToro geeft geen verklaring en aanvaardt geen aansprakelijkheid met betrekking tot de juistheid of volledigheid van de inhoud van deze publicatie.