Fed +0,25%, ECB +0,50%

Naast een stortvloed aan kwartaalcijfers kwamen vorige week ook de centrale bankiers weer

prominent voor het voetlicht. In de VS verhoogde de Federal Reserve de rente met 0,25% naar 4,5%. In Europa volgde een dag later de Europese Centrale Bank met een verhoging van 0,50% naar 2,5%. Beide rentestappen waren kleiner dan de vorige. Beide overheidsinstellingen zeiden in een toelichting dat er dit jaar nog meer rentestappen in het verschiet liggen. Toch reageerden de beurzen bijna euforisch. De lange rentes daalden, in tegenstelling tot wat we misschien zouden verwachten, waardoor de aandelenmarkten konden stijgen. Is de omslag van het sentiment gerechtvaardigd of zijn beleggers te optimistisch?

Klassieke economische cyclus

De financiële markten doorlopen een klassieke economische cyclus. Een periode van hoge groei (door de jarenlange lage rentes én extra stimulus door overheden) wordt afgesloten met schaarste. Eerst waren er niet voldoende grondstoffen, waardoor de productieprijzen opliepen. Daardoor ontstond inflatie, die later in de cyclus werd doorgegeven aan de dienstensector. De lonen stegen (en stijgen) met als gevolg hogere kosten voor bedrijven. Op het moment dat die niet meer kunnen worden doorbelast aan de consumenten, omdat het leidt tot vraaguitval, gaat de conjunctuurcyclus over naar een periode van dalende winsten en economische krimp. Een korte rente (2 jaar) die hoger is dan de lange marktrente (10 jaar) is historisch gezien een sterke indicator van een op handen zijnde recessie.

Reden tot optimisme

In 2022 werd lange tijd gedacht dat een recessie onvermijdelijk zou zijn, in ieder geval in Europa. Door de ban van Russische energieproducten heeft met name Europa, dat onvoldoende eigen productie heeft, te kampen met torenhoge energieprijzen. Uit angst voor een koude winter werd aardgas ingekocht tegen elk aannemelijk bod. Overheden vonden prijsplafonds noodzakelijk om een depressief sentiment te vermijden.

Het kan verkeren. De winter dit jaar is zeldzaam mild. Het aanvullen van de gasvoorraad is daardoor een minder grote en dure klus. Daarnaast gooide, vrij onverwacht, China het land in een mum van tijd weer helemaal ‘open’, na drie jaar een streng en belemmerend ‘zero-covid’-beleid te hebben gevoerd. Voor China wordt in 2023 een economische groei van minstens 3% verwacht, waar de hele wereldeconomie van mee kan profiteren. Het IMF verhoogde vorige week voor het eerst sinds lange tijd de groeiverwachting. In Nederland zien we in de cijfers van het CBS dat sinds oktober 2022 zowel het producentenvertrouwen als het consumentenvertrouwen is gestegen.

De beurs als vroege indicator

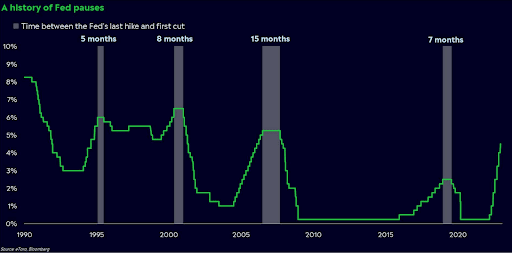

De aandelenbeurs kan in de economische cyclus gezien worden als een vroege indicator. Een aanzienlijk deel van alle beleggers handelt opportunistisch en wil niets liever dan kopen op de bodem van de economische groei. Dalende lange rentes geven hun het teken dat de bodem nabij is. Zij weten ook dat het, na een periode van renteverhogingen door de Federal Reserve, historisch gezien gemiddeld zo’n negen maanden duurt voordat het beleid weer wordt versoepeld (zie grafiek). Centrale bankiers zelf zijn veel voorzichtiger en willen zeker zijn dat de inflatie onder controle komt. Door speculatieve beleggers die alvast de gok wagen uit angst om straks te laat te zijn, was er in januari daardoor sprake van een heuse ‘fear of missing out’-rally. De AEX Index steeg bijvoorbeeld met maar liefst 8%.

Toch is voorzichtigheid geboden. Een rendement van 8% per maand zou betekenen een rendement van 100% op jaarbasis. Dat is nog nooit voorgekomen. Het economisch herstel zal gaan met vallen en opstaan. Er liggen nog genoeg gevaren op de loer, niet in de laatste plaats de mogelijkheid van een escalerend conflict tussen Rusland en Oekraïne. Beleggers doen er daarom verstandig aan om te blijven spreiden. Gespreid beleggen betekent niet alleen investeren in groeiaandelen van bijvoorbeeld Big Tech bedrijven1 , maar ook in minder populaire, maar meer recessiebestendige waarde-aandelen die bewezen hebben om eerdere periodes van economische krimp goed te kunnen doorstaan.

Bron: eToro, Bloomberg

[1] Amazon, Apple, Microsoft, Meta en Alphabet staan in de top tien meest aangehouden aandelen onder eToro gebruikers in Nederland.

eToro wordt in Europa gereguleerd door de CySEC (Cyprus Securities and Exchange Commission), in Groot-Brittannië door de Financial Conduct Authority en in Australië door de Australian Securities and Investments Commission.

eToro (Europe) Ltd is geregistreerd bij De Nederlandsche Bank NV (DNB), zodat het cryptodiensten kan leveren in Nederland. eToro (Europe) Ltd valt niet onder het prudentieel toezicht van DNB of het gedragstoezicht van de AFM. Dit betekent dat er voor cryptodiensten geen toezicht is op financiële eisen of bedrijfsrisico’s en er geen sprake is van specifieke financiële consumentenbescherming.

Deze mededeling is uitsluitend bedoeld voor informatieve en educatieve doeleinden en mag niet worden opgevat als beleggingsadvies, een persoonlijke aanbeveling, of een aanbod van, of een verzoek tot, het kopen of verkopen van financiële instrumenten. Dit materiaal is opgesteld zonder rekening te houden met de beleggingsdoelstellingen of de financiële situatie van een bepaalde ontvanger, en is niet opgesteld in overeenstemming met de wettelijke en reglementaire vereisten ter bevordering van onafhankelijk onderzoek. Verwijzingen naar prestaties in het verleden of in de toekomst van een financieel instrument, index of een verpakt beleggingsproduct zijn geen betrouwbare indicator voor toekomstige resultaten en mogen niet als zodanig worden opgevat. eToro doet geen toezeggingen en aanvaardt geen aansprakelijkheid met betrekking tot de juistheid of volledigheid van de inhoud van deze publicatie