Na de grote dalingen van de portfolio’s van dit jaar als gevolg van de zwakte op de wereldwijde aandelenmarkten, zijn veel beleggers op zoek naar activa die bescherming kunnen bieden tegen de turbulentie op de aandelenmarkten. En met de inflatie op het hoogste punt sinds decennia en de snel stijgende rente, zijn beleggers ook op zoek naar activa die enige bescherming kunnen bieden tegen de negatieve gevolgen van deze trends.

Een van de soorten activa die aan deze vereisten lijkt te voldoen, zijn real estate investment trusts (REIT’s). Dit zijn beursgenoteerde beleggingsmaatschappijen die vastgoedportfolio’s bezitten of financieren. Ze worden vaak over het hoofd gezien door beleggers. REIT’s bieden beleggers veel voordelen, zoals hoge dividenden, bescherming tegen inflatie, een relatief lage correlatie met de bredere aandelenmarkt en lage transactiekosten. Gezien deze kenmerken kunnen zij een goed instrument zijn voor diversificatie in de huidige omgeving waar voor laag risico word gekozen.

Meer informatie over eToro’s RealEstateTrusts Smart Portfolio vind je hier.

Hoe werken REIT’s?

Real estate investment trusts zijn in wezen investeringsmaatschappijen die inkomsten genererende vastgoedactiva bezitten, exploiteren of financieren. Zij zijn vergelijkbaar met gewone beleggingsfondsen in die zin dat zij kapitaal van vele beleggers samenbrengen zodat de beleggingsbeheerders van de entiteit grotere beleggingen kunnen doen.

REIT’s kunnen een geweldige manier zijn voor kleinere beleggers om zich op de vastgoedmarkt te begeven. Ze zijn genoteerd op de beurs, net als aandelen, waardoor ze zeer liquide zijn (in tegenstelling tot fysiek vastgoed, waarvan het maanden kan duren om het te kopen of te verkopen). Bovendien zijn de transactiekosten zeer laag. Met deze vastgoedbeleggingen hoef je je geen zorgen te maken over het betalen van duizenden aan zegelrecht en makelaarskosten zoals je zou doen met fysiek vastgoed.

REIT’s zijn meestal gespecialiseerd in één gebied van de vastgoedmarkt. Enkele van de voornaamste vastgoedsectoren waarin ze beleggen zijn:

- Appartementen

- Kantoorgebouwen

- Winkelcentra

- Hotels

- Gezondheidszorg

- Magazijnen voor online winkelen

- Opslagruimtes

- Datacenters

Om als REIT in aanmerking te komen, moeten ondernemingen gewoonlijk aan bepaalde criteria voldoen. In de VS bijvoorbeeld moet een onderneming het grootste deel van haar activa en inkomsten uit beleggingen in onroerend goed halen en jaarlijks minstens 90% van haar belastbare inkomsten in de vorm van dividenden aan de aandeelhouders uitkeren. Evenzo moet een REIT in het Verenigd Koninkrijk 90% van de winst uit haar activiteiten op het gebied van de verhuur van onroerend goed aan haar aandeelhouders uitkeren.

Waarom REIT’s een goede belegging kunnen zijn in 2022

In het huidige klimaat kunnen real estate investment trusts mogelijk een waardevolle rol spelen in beleggersportfolio’s

Een groot voordeel van REIT’s is dat ze niet perfect synchroon met de aandelenmarkt lopen. En zij houden vaak beter stand dan de bredere markt tijdens perioden van beursturbulentie, omdat hun inkomstenstromen vrij robuust zijn. Op lange termijn leveren REIT’s echter nog steeds rendementen op die vergelijkbaar zijn met die op de aandelenmarkt. REIT’s hebben het als geheel vaak beter gedaan dan aandelen op de lange termijn. Tussen 1972 en 2019, bijvoorbeeld, genereerde de FTSE NAREIT Index een rendement van 13,3% per jaar. Dat was hoger dan het rendement van de S&P 500-index, die een rendement van 12,1% per jaar behaalde.

Een ander belangrijk voordeel van real estate investment trusts is dat ze op gezette tijden dividenden uitkeren. En de opbrengsten kunnen aantrekkelijk zijn. Op dit moment hebben veel REIT’s een rendement van 4% of meer. Dat betekent dat het voor individuele beleggers mogelijk is om inkomsten te verwerven uit de vastgoedmarkt, zonder zelf vastgoed te hoeven kopen of beheren. In het huidige klimaat, waarin kapitaalwinst moeilijk te realiseren is, zijn regelmatige dividenden hun gewicht in goud waard.

Bovendien kunnen REIT’s bescherming bieden tegen inflatie. Wanneer de inflatie hoog is, kunnen verhuurders van onroerend goed hun huren verhogen om de stijgende kosten te dekken (langetermijnhuurcontracten zijn vaak gekoppeld aan de inflatie). Dit ondersteunt de dividendgroei. Ondertussen stijgt de waarde van onroerend goed vaak wanneer de prijzen stijgen. Dit komt doordat hogere prijzen voor arbeid, materialen en grond de bouw economisch minder rendabel maken, waardoor het aanbod daalt.

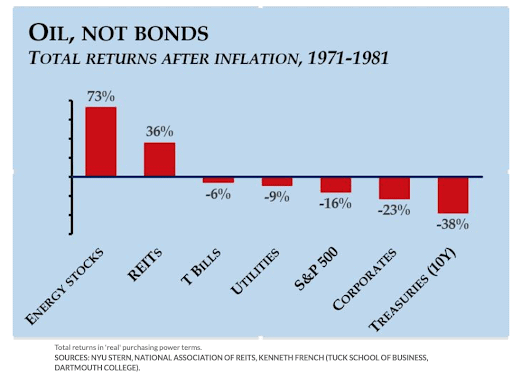

Het is vermeldenswaard dat in de jaren zeventig, toen de inflatie torenhoog was, real estate investment trusts het zeer goed deden. In feite waren zij de op één na best presterende activa na energie-aandelen.

In het verleden behaalde resultaten vormen geen indicatie voor toekomstige resultaten.

Het voorbehoud hierbij is dat, hoewel de REIT’s in de loop van het decennium goed hebben gepresteerd, zij niet in rechte lijn zijn gestegen. Zo kenden de activaprijzen enige zwakte tijdens de OPEC-gerelateerde recessie van 1972 tot 1974.

Wat de stijgende rentevoeten betreft, zouden REIT’s tot op zekere hoogte beschermd moeten zijn, omdat veel van hen vastrentende schulden met langere looptijden hebben. Verhogingen van de korte rente zullen dus geen grote invloed hebben op hun kapitaalkosten.

Alles bij elkaar genomen, zien REIT-aandelen er op dit moment zeer aantrekkelijk uit. Niet alleen kunnen zij potentieel zorgen voor zowel portfoliodiversificatie als dividendinkomsten, zij kunnen ook potentieel beschermen tegen inflatie en stijgende rentevoeten.

Hoe kun je beleggen in Reit’s?

Om het gemakkelijk te maken voor beleggers om in vastgoed beleggingsfondsen te beleggen, heeft eToro het RealEstateTrusts Smart Portfolio gecreëerd. Dit is een compleet gespreide beleggingsportfolio die uitsluitend gericht is op REIT aandelen.

Via dit Smart Portfolio kun je beleggen in een reeks toonaangevende REIT’s die woningen, kantoren, magazijnen, gezondheidszorg en opslag beheren.

Meer informatie over eToro’s RealEstateTrusts Smart Portfolio vind je hier.

Copy Trading is geen beleggingsadvies. De waarde van uw beleggingen kan stijgen of dalen. Uw kapitaal loopt risico.