Geschreven door eToro’s marktanalist Jean-Paul van Oudheusden

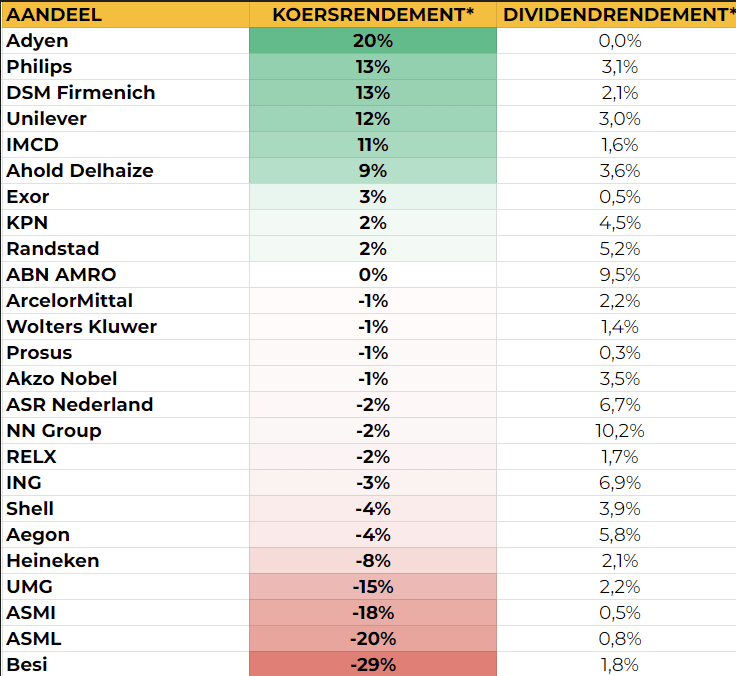

Nu nagenoeg alle bedrijfscijfers over het tweede kwartaal van 2024 zijn gepubliceerd is het tijd om de balans op te maken. De rotatie van technologie-aandelen naar de bredere markt, waar ik over sprak in onze Beleggingsvooruitzichten voor het 3e kwartaal, heeft zich voorgedaan. In de periode van 8 juli tot en met 28 augustus 2024, grofweg de start van het cijferseizoen tot het einde, hebben de aandelen van Philips, DSM en Unilever ruimschoots beter gepresteerd dan die van ASMI, ASML en Besi (zie tabel). Het resultaat van het koersrendement wordt nog eens versterkt als daar het verwachte dividendrendement bij op wordt geteld.

In de afgelopen anderhalf jaar zijn de koersen van technologie-aandelen hard opgelopen. Nu zowel in Europa als in de VS het startschot voor renteverlagingen is gegeven, kiezen beleggers ervoor om een deel van hun winst op technologie-aandelen te verzilveren en opnieuw te beleggen in waarde-aandelen die zijn achtergebleven. De uitzondering in het overzicht is Adyen, dat zich opnieuw verder omhoog heeft gewerkt naar de koersval van een jaar geleden.

Historisch gezien kiezen beleggers vaker voor aandelen met een relatief hoog dividendrendement op het moment dat de rente gaat dalen. De rendementsverschillen in de observatieperiode komen voor sommige beleggers als een verrassing, door de grote aandacht voor NVIDIA en Nederlandse chipbedrijven in de dagelijkse beursberichten. Het aloude adagium van gespreid beleggen heeft in de afgelopen twee maanden zijn waarde weer bewezen. In het verleden behaalde rendementen geven geen enkele garantie voor de toekomst.

Tabel. Koers- en dividendrendement voor AEX-aandelen

Bron: Google Finance. Koersrendement tussen 8 juli en 28 augustus 2024. Dividendrendement is bij benadering op basis van het verwachte dividend op jaarbasis in de komende periode.

In het verleden behaalde rendementen geven geen garantie voor de toekomst.