In dit artikel kijken we naar groei- en waardeaandelen, de belangrijkste verschillen tussen beide en hoe de strategieën elkaar kunnen overlappen om beleggers te helpen een sterke portefeuille op te bouwen.

Wanneer beleggers praten over strategieën, zijn er vaak twee fundamentele beleggingsstijlen die steeds weer genoemd worden: groei- en waardebeleggen. De twee stijlen worden vaak tegen elkaar uitgespeeld, maar beleggingsportefeuilles hebben ruimte voor beide.

Het vinden van de juiste balans tussen groei- en waardeaandelen, afhankelijk van je algehele beleggingsdoelen, zou moeten leiden tot een betere portefeuillediversificatie.

Wat zijn groei- en waardeaandelen?

Een groeiaandeel is een aandeel van een bedrijf waarvan beleggers geloven dat het beter dan gemiddelde rendementen zal opleveren, of in ieder geval beter dan verwacht.

Aan de andere kant verwijzen waardeaandelen naar bedrijven waarvan beleggers geloven dat ze momenteel ondergewaardeerd zijn op de markt. Dit zijn de belangrijkste verschillen tussen groei- en waardeaandelen.

Een van de gouden regels van beleggen is om de activa die je koopt te begrijpen, dus het is de moeite waard om precies te leren wat elk type aandeel biedt.

Wat zijn groeiaandelen?

Groeiaandelen zijn doorgaans aandelen van nieuwere of kleinere bedrijven, met winstvoorspellingen die naar verwachting beter zullen presteren dan de algehele markt. Groeiaandelen kunnen vaak worden gevonden in specifieke sectoren, zoals fintech, robotica of ruimteverkenning.

Deze bedrijven herinvesteren meestal hun winst, vaak via overnames of uitbreidingsprojecten, in plaats van dividend uit te keren aan aandeelhouders. Als gevolg hiervan houdt een beleggingsstrategie in groeiaandelen in dat je gelooft in de vooruitzichten van een bedrijf en je richt op het rendement van je kapitaal.

Er zijn risico’s verbonden aan het beleggen in groeiaandelen. Zo kan de koers van een aandeel dalen als de voorspelde uitbreiding van het marktaandeel niet wordt gerealiseerd.

Tip: Beleggen in zowel groei- als waardeaandelen houdt bepaalde risico’s in, maar het risico-rendement van groeiaandelen is doorgaans hoger.

Wat zijn waardeaandelen?

Een waardeaandeel is een aandeel dat lijkt te worden verhandeld tegen een lagere prijs dan zijn intrinsieke waarde. Waardebeleggers screenen de markt op aandelen en bedrijven die de markt mogelijk onderschat.

Tip: Een waardebelegger volgt doorgaans niet de menigte en heeft de neiging om langetermijnposities te houden in bedrijven waarvan hij of zij gelooft dat ze waardevol zijn.

De markt reageert soms op nieuws op een manier die niet overeenkomt met het langetermijnperspectief van een aandeel. Als de marktreactie de aandelenkoers naar beneden haalt, zal een waardebelegger het aandeel kopen terwijl het zich op het lagere prijspunt bevindt.

| Groeiaandelen | Waardeaandelen |

|---|---|

| Presteren beter dan de markt | Zijn ondergewaardeerd |

| Laag of geen dividendrendement | Hoog dividendrendement |

| Bovengemiddelde koers-winstverhouding | Ondergemiddelde koers-winstverhouding |

| Groeiaandelen hebben vaak een hoge volatiliteit | Groeit of waardeert misschien niet zoals verwacht |

Hoe vind je een groei- of waardeaandeel?

Beleggingsstrategieën voor groei en waarde hebben elk een sterke aanhang, met veel beleggers die de ene techniek boven de andere verkiezen. Afhankelijk van je gekozen selectiecriteria voor aandelen, zul je echter zien dat beide soorten beleggingen kunnen worden opgenomen in je portfolio.

Beleggers in groeiaandelen kunnen hun aandacht richten op kleinere bedrijven die aanvoelen als start-ups. Dat gezegd hebbende, techgiganten zoals Apple en Microsoft zijn top gerangschikte holdings in het Vanguard Growth ETF vanwege hun pijplijn van nieuwe, innovatieve producten.

Beleggers in waardeaandelen vinden vaak meer mogelijkheden bij het analyseren van grotere bedrijven. Deze bedrijven hebben misschien beperkte groeivooruitzichten, maar zouden goede bedrijven kunnen zijn die een tijdelijke dip in hun aandelenkoers ervaren.

Bij het zoeken naar groei- en waardeaandelen zijn er een paar belangrijke factoren om op te letten. Zo kan een nutsbedrijf meer groeigericht worden na een verandering van managementteam, terwijl een techbedrijf kan kiezen om zijn bedrijfsmodel te consolideren en terug te schroeven op uitbreidingsprogramma’s.

De overlapping tussen groei- en waardeaandelen komt neer op twee belangrijke factoren:

- Alle aandelen bieden enige mate van groeipotentieel

- Alle aandelen kunnen potentieel worden beschouwd als ‘verkeerd geprijsd’

Wanneer de balans tussen deze twee kenmerken gelijk is, kunnen twee analisten beargumenteren dat hetzelfde aandeel in verschillende categorieën valt.

Tip: Een groeiaandeel kan na verloop van tijd een waardeaandeel worden, en vice versa.

Groei of waarde: welke strategie is het beste?

Groei en waarde zijn beleggingsstrategieën die elkaar kunnen aanvullen en diversiteit kunnen toevoegen aan een portfolio; het ene is niet per se beter dan de andere. Je eigen beleggingsstrategie zal bepalen welk type aandelen het beste bij je doelen passen.

Een waardeaandeel zal doorgaans minder volatiel zijn dan een groeiaandeel. Echter, beleggen in groeiende bedrijven zou een belegger kunnen helpen om blootstelling te krijgen aan groeiende economieën en trends.

Een simpele regel bepaalt mijn aankopen: Wees angstig wanneer anderen hebberig zijn, en wees hebberig wanneer anderen angstig zijn

Warren Buffett

Elk type aandeel zal anders presteren in bepaalde marktomstandigheden, en veranderingen in die omstandigheden zijn moeilijk te voorspellen. Het zou dus de moeite waard kunnen zijn om ze beide in je portfolio te hebben.

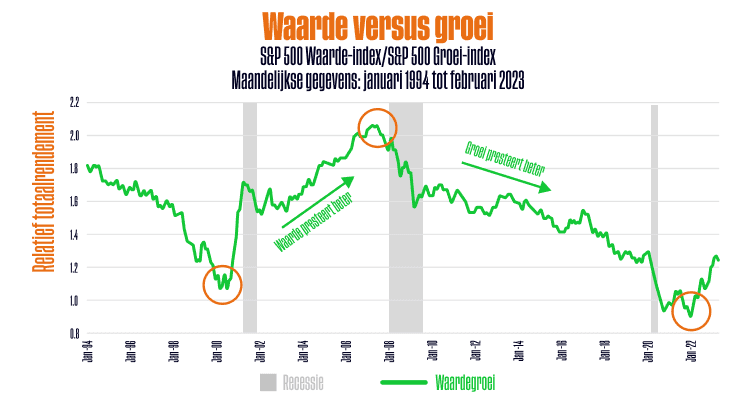

Bijvoorbeeld, als je de SPX500 Value en Growth Indexen vergelijkt, presteerden waardeaandelen beter tussen 2000 en 2007, terwijl groeiaandelen sterkere rendementen genereerden tussen 2007 en 2022.

Tip: Een goed gediversifieerde portefeuille bestaat vaak uit zowel groei- als waardeaandelen, omdat ze alternatieve manieren bieden om te navigeren door factoren die buiten de controle van een belegger liggen.

Groeiaandelen worden bijvoorbeeld vaak geïmplementeerd in een strategie met een kortere termijn, terwijl waardeaandelen meestal worden geprefereerd door beleggers met een langetermijnbeleggingsplan.

In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

Bron: Western Southern

De keuze tussen waarde- en groeiaandelen kan grotendeels afhangen van de doelstellingen van een individuele belegger, maar beleggen in beide soorten aandelen kan vaak zinvol zijn.

Conclusie

Het is belangrijk om de activa en activaklassen die je koopt te begrijpen, en groei- en waardebeleggingsstrategieën laten zien dat niet alle aandelen hetzelfde zijn.

Elke handelaar heeft zijn eigen voorkeursbenadering, maar als je het verschil tussen groei- en waardeaandelen omarmt en overweegt om in beide te beleggen, kun je risico’s beheren en het rendement optimaliseren.

Bezoek de eToro Academy om meer te leren over waarde- en groeibeleggen.

FAQ’s

- Is waarde- of groeibeleggen moeilijker te leren?

-

Waardebeleggers die proberen de eerlijke waarde van een aandeel te bepalen focussen meestal op onderzoeksrapporten, evenals een de balans, de winst- en verliesrekening en de beleggersupdates van een bedrijf. Deze gedetailleerde analyse kan moeilijk te leren zijn en tijdrovend om te voltooien.

Groeibeleggers zijn meer geïnteresseerd in het identificeren van de nieuwste trends, wat meer continu beheer vereist.

- Welke hulpmiddelen kan ik gebruiken om groei- en waardeaandelen te vinden?

-

Beleggers kunnen verschillende technieken gebruiken om groei- en waardeaandelen te vinden, zoals technische en fundamentele analyse. Effectenmakelaars bieden een breed scala aan hulpmiddelen en informatie over aandelen om je te helpen bepalen of een aandeel voldoet aan de criteria voor je beleggingsstrategie.

- Welke andere strategieën zou ik kunnen gebruiken om aandelen te verhandelen?

-

Er zijn veel andere beleggingsstrategieën beschikbaar, zoals momentumbeleggen, inkomensbeleggen, impactbeleggen en ethisch beleggen. Het definiëren van je beleggingsdoelen zal je helpen te beslissen welke strategie (of combinatie van strategieën) het beste voor jou werkt.

Deze informatie is uitsluitend bedoeld voor educatieve doeleinden en mag niet worden beschouwd als beleggingsadvies, persoonlijke aanbeveling, of een aanbod van, of verzoek tot, het kopen of verkopen van financiële instrumenten.

Dit materiaal is opgesteld zonder rekening te houden met specifieke beleggingsdoelstellingen of financiële situaties, en is niet opgesteld in overeenstemming met de wettelijke en reglementaire vereisten ter bevordering van onafhankelijk onderzoek. Niet alle financiële instrumenten en diensten waarnaar wordt verwezen worden aangeboden door eToro, en verwijzingen naar in het verleden behaalde prestaties van een financieel instrument, index of verpakt beleggingsproduct zijn geen, en mogen niet worden beschouwd als een betrouwbare indicator voor toekomstige resultaten.

eToro biedt geen garanties en aanvaardt geen aansprakelijkheid over de juistheid of volledigheid van de inhoud van deze gids. Zorg ervoor dat u de risico’s van handelen begrijpt voordat u kapitaal inlegt. Riskeer nooit meer dan u bereid bent te verliezen.