Het nut van beleggen is bekend, maar voor het omzetten van je kapitaal in een goed functionerende beleggingsportefeuille heb je een zekere mate van vaardigheid en een flinke dosis onderzoek nodig.

Het opbouwen van een gediversifieerde portefeuille wordt algemeen beschouwd als een van de beste manieren om financiële onafhankelijkheid te bereiken, en het kan vaak voordelig uitpakken als je het eenvoudig houdt. Hoeveel geld je wilt toewijzen aan verschillende activaklassen is een van de belangrijkste overwegingen die een nieuwe belegger kan maken.

Een portefeuille diversifiëren is meer dan alleen maar veel verschillende instrumenten kopen. Het gaat er ook om hoe die verschillende activa elkaar aanvullen en of hun prijsbewegingen al dan niet gecorreleerd zijn.

Houd bij het diversifiëren van je portefeuille rekening met twee van de belangrijkste factoren: vermogensverdeling en portefeuillestructuur.

Tip: Vermogensverdeling moet worden afgestemd op de omstandigheden van een individu. Enkele variabelen om rekening mee te houden, zijn je risicoprofiel, beleggingservaring, algemene beleggingsdoelen en tijdshorizon

Wat is vermogensverdeling?

Vermogensverdeling beschrijft hoe het kapitaal van een belegger wordt gebruikt om verschillende activa te kopen, zoals aandelen en obligaties.

Dit wordt vaak weergegeven als een percentage van de totale waarde van je beleggingsportefeuille, waarbij de exacte verdeling afhangt van je individuele omstandigheden en beleggingsdoelen.

Tip: Een vuistregel bij het overwegen van vermogensverdeling is om je leeftijd van 100 af te trekken en dat getal te gebruiken als richtlijn voor het percentage van je portefeuille dat in aandelen moet zitten. Meestal geldt: hoe ouder je bent, hoe meer activa met een lager risico je zult bezitten.

Zolang je de potentiële risico’s van over- of onderallocatie in bepaalde activa begrijpt, is er niet per se een goede of foute manier om dit proces aan te pakken. Maar een 70/30-verdeling tussen aandelen en obligaties is traditioneel een goede startpositie voor nieuwe beleggers.

Het merendeel van je beleggingsportefeuille zal echter bestaan uit activa met een gemiddeld tot hoog risico, waarbij de hogere prijsvolatiliteit van aandelenposities wordt gecompenseerd door vaste rendementen van obligaties met een lager risico.

Wat is diversificatie?

Een ander voordeel van diversificatie is dat je kunt verwachten dat sommige activa in je beleggingsportefeuille een lage prijscorrelatie hebben. Als het ene activum goed presteert, kan een ander verlies vertonen.

Diversificatie kan inhouden dat je een groter aantal activaklassen, zoals aandelen, ETF’s, indexen, valuta’s, grondstoffen en crypto-activa, in je portefeuille opneemt.

Een andere vorm van diversificatie is je vermogen spreiden over beleggingen in verschillende geografische regio’s of economische sectoren.

Tip: Door bijvoorbeeld 2% van je kapitaal in crypto-activa te investeren, krijg je blootstelling aan een activum met een veel hoger risico-rendement, zonder overmatig blootgesteld te zijn.

Het verdelen van kapitaal tussen aandelen en obligaties op een 70/30-, 60/40- of 50/50-basis kan voor veel beleggers een goede keuze zijn. Het introduceren van meer activaklassen helpt echter om risico’s te beperken en kan verschillende andere voordelen hebben.

Stel je bijvoorbeeld een portefeuille voor die bestaat uit slechts één instrument: Apple-aandelen. Hoewel dit aandeel voor sommige langetermijnbeleggers aanzienlijke rendementen heeft geboekt, is de waardestijging niet in een rechte lijn verlopen; in 2022 daalde het zelfs met meer dan 25% in waarde.

In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

Bron: eToro

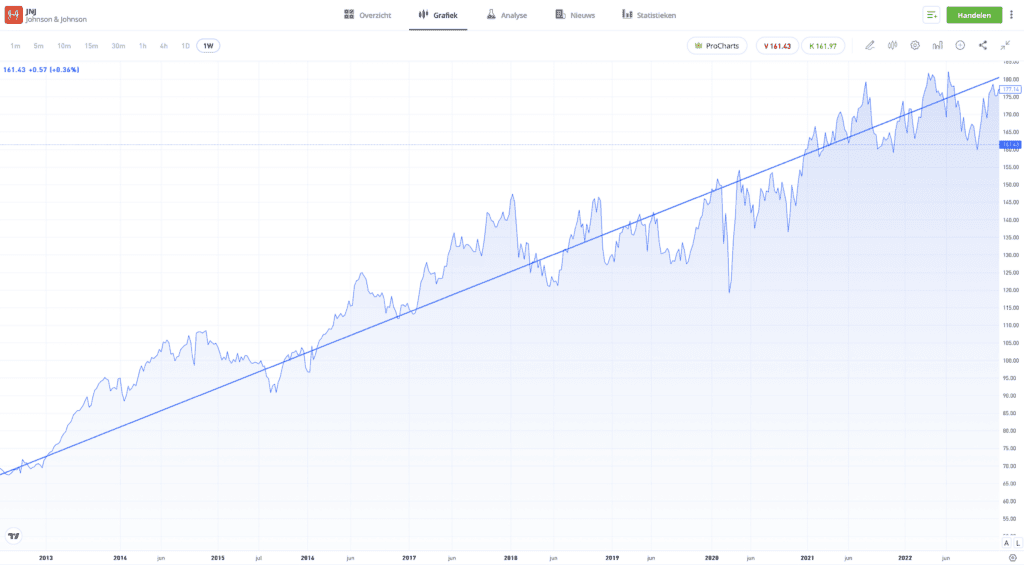

In datzelfde jaar stegen de aandelen van Johnson & Johnson met ongeveer 5% in waarde.

Als de hypothetische portefeuille 50/50 was verdeeld tussen Apple en Johnson and Johnson, zou een nieuwe belegger makkelijker hebben kunnen omgaan met de lagere volatiliteit en het gemiddelde jaarlijkse verlies. Hierdoor zou de kans kleiner zijn geweest dat deze emotionele beleggingsbeslissingen zou nemen.

Dit is hoe een gediversifieerde portefeuille beleggers helpt om risico’s te beheren en een weloverwogen benadering van beleggen aan te houden.

In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

Bron: eToro

Het bovenstaande voorbeeld illustreert hoe diversificatie prestaties kan afvlakken, zelfs tussen twee relatief vergelijkbare activa. Dit effect zou ook moeten gelden voor een portefeuille die is samengesteld uit meerdere soorten activa, maar dan in grotere mate.

Een gediversifieerde portefeuille helpt beleggers om risico’s te beheren en een weloverwogen benadering van beleggen aan te houden.

Sommige activa die van nature ongecorreleerd lijken, kunnen in feite een sterke correlatie hebben. Het is belangrijk om geen aannames te maken en in plaats daarvan het historische prijsverloop van de instrumenten die je koopt te onderzoeken.

Het beheren van je portefeuille

In de loop van de tijd zal je portefeuille beïnvloed worden door onverwachte gebeurtenissen die rechtstreeks te maken hebben met de bredere markt en de activa die je aanhoudt.

Tip: Met CopyTrader kun je kijken welke activa ervaren handelaren hebben gekocht en hoe hun portefeuilles hebben geprofiteerd van diversificatie.

Het kan zijn dat de volatiliteit van de instrumenten die je aanhoudt na verloop van tijd verandert, waardoor ook het risicoprofiel van je portefeuille kan wijzigen.

Zo heeft Amazon zijn bedrijfsmodel uitgebreid naar webhostingdiensten (AWS). Hoewel Amazon hierdoor niet per se een slecht aandeel is geworden, zou deze verandering de risicoscore van die specifieke positie in je portefeuille beïnvloeden.

Het herbalanceren van je portefeuille, waarbij activa opnieuw worden toegewezen, is een cruciaal onderdeel van doorlopend portefeuillebeheer. Hierbij moeten beleggers wel de verleiding weerstaan om ‘te veel te handelen’.

Conclusie

De manier waarop je je portefeuille opbouwt, is een belangrijk onderdeel van het beleggingsproces. Het bewustzijn dat je geen invloed hebt op sommige gebeurtenissen maakt deel uit van portefeuillebeheer, maar het is nog steeds de moeite waard om goed na te denken over de factoren die je wél kunt beïnvloeden.

Bezoek de eToro Academy om te leren hoe je de beste portefeuille voor jou kunt samenstellen.

Quiz

FAQ’s

- Welke activa moet ik kopen om mijn portefeuille te diversifiëren?

-

Een portefeuille diversifiëren draait vooral om getallen. Over het algemeen geldt: hoe meer verschillende activa waarin je belegt, hoe groter de kans dat je profiteert van een lager risico en een soepeler rendement.

- Kan het ooit een slecht idee zijn om een portefeuille te diversifiëren?

-

Een goed beleggingsplan heeft meestal een einddatum; dat is het moment waarop je je beleggingen wilt laten aflopen.

Als je op het punt staat om je belegging te gebruiken om een levensdoel te financieren, zoals je pensioen, kun je de kans dat een marktschok je plan op het laatste moment negatief beïnvloedt verlagen door uit risicovollere activa te stappen en kapitaal toe te wijzen aan obligaties.

- Zijn er gemakkelijke manieren om mijn portefeuille te diversifiëren?

-

Sommige instrumenten, zoals indexen, Smart Portfolio’s en ETF’s, zijn enkelvoudige producten die een combinatie van verschillende activa bevatten.

Zo bevat het ETF in de S&P 500-aandelenindex kleine posities in elk van de aandelen van de grootste bedrijven die genoteerd zijn op Amerikaanse beurzen. Hoewel de S&P 500 een belegging in één activaklasse vertegenwoordigt, beperkt het het risico van één aandeel.

Deze informatie is uitsluitend bedoeld voor educatieve doeleinden en mag niet worden beschouwd als beleggingsadvies, persoonlijke aanbeveling, of een aanbod van, of verzoek tot, het kopen of verkopen van financiële instrumenten.

Dit materiaal is opgesteld zonder rekening te houden met specifieke beleggingsdoelstellingen of financiële situaties, en is niet opgesteld in overeenstemming met de wettelijke en reglementaire vereisten ter bevordering van onafhankelijk onderzoek. Niet alle financiële instrumenten en diensten waarnaar wordt verwezen worden aangeboden door eToro, en verwijzingen naar in het verleden behaalde prestaties van een financieel instrument, index of verpakt beleggingsproduct zijn geen, en mogen niet worden beschouwd als een betrouwbare indicator voor toekomstige resultaten.

eToro biedt geen garanties en aanvaardt geen aansprakelijkheid over de juistheid of volledigheid van de inhoud van deze gids. Zorg ervoor dat u de risico’s van handelen begrijpt voordat u kapitaal inlegt. Riskeer nooit meer dan u bereid bent te verliezen.