Handelen in energiegrondstoffen kan portefeuillediversificatie mogelijk maken, terwijl een rendement kan worden gegenereerd via een van de belangrijkste componenten van de wereldeconomie. Leer hoe energiehandel werkt en ontdek welke factoren de prijzen beïnvloeden.

De macro-economische factoren die de prijzen van energiegrondstoffen bepalen, zijn over het algemeen intuïtief. De wereldwijde vraag naar brandstoffen wordt beïnvloed door economische cycli, die gemakkelijk te volgen zijn via nieuwsberichten.

Het betreden van de markt voor energiegrondstoffen is relatief eenvoudig, en de meeste effectenmakelaars bieden beleggers de kans activa te kopen of verkopen die gekoppeld zijn aan olie-, aardgas-, aardolie-, kool- en nucleaire sectoren.

Wat zijn energiegrondstoffen?

Energiegrondstoffen omvatten producten zoals olie, aardolie en kolen. Ze worden gebruikt om goederen te vervoeren, woningen en kantoren te verwarmen en elektriciteit te produceren.

Als subsector binnen de bredere grondstoffenmarkt spelen ze een cruciale rol in de dagelijkse economische activiteiten.

Olie- en aardoliegrondstoffen

Omdat aardolie wordt geproduceerd uit ruwe olie, zijn de prijsdynamieken van beide grondstoffen nauw met elkaar verbonden.

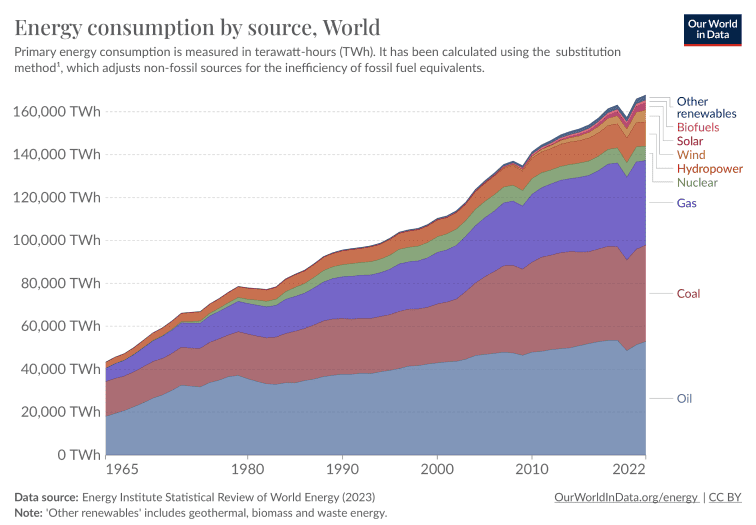

Het wereldwijde jaarlijkse verbruik van oliegrondstoffen is ruim boven de 4,39 miljard metrische ton, en ondanks de opkomst van hernieuwbare energie, blijft de productie van olie toenemen. Momenteel vertegenwoordigt olie ongeveer 30% van het wereldwijde energieverbruik.

Tip: Olie onderscheidt zich van andere energiegrondstoffen doordat het ook wordt gebruikt voor de productie van goederen zoals plastics en meststoffen.

Aardgasgrondstoffen

Aardgas is ‘s werelds derde meest gebruikte energiebron. Als een van de ‘schonere’ fossiele brandstoffen wordt de prijs ervan nauwlettend gevolgd door beleggers, vooral vanwege de huidige overgang van op koolstof gebaseerde bronnen naar hernieuwbare energiebronnen.

Steenkoolgrondstoffen

Steenkool wordt voornamelijk gebruikt voor de opwekking van elektriciteit, maar speelt ook een belangrijke rol in de productie van cement, staal en ijzererts. China neemt meer dan 50% van het wereldwijde steenkoolverbruik voor zijn rekening, gevolgd door India met ongeveer 12%.

Steenkool wordt momenteel in grote mate wereldwijd gebruikt. Vanwege de grote koolstofvoetafdruk die ermee gepaard gaat, draagt het echter bij aan de opwarming van de aarde. Hierdoor zal naar verwachting het gebruik van steenkool in de toekomst afnemen.

Tip: Op dit moment zijn niet-hernieuwbare fossiele brandstoffen verantwoordelijk voor 85% van het jaarlijkse wereldwijde energieverbruik.

Grondstoffen voor kernenergie

Kernenergie roept uiteenlopende meningen op. Het biedt aan de ene kant een koolstofvrije methode om een betrouwbaar basisniveau van stroom te genereren, naast hernieuwbare bronnen.

Hoewel hernieuwbare energieproductie sterk afhankelijk is van weersomstandigheden, kan de radioactieve aard van kernenergie het echter uitdagend maken om nieuwe energiebronnen te ontwikkelen.

In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

Bron: Our World in Data

Manieren om te beleggen en handelen in energiegrondstoffen

Energiehandel omvat het kopen en verkopen van financiële instrumenten die de prijzen van energiegrondstoffen op internationale beurzen weerspiegelen. Sommige van deze instrumenten hebben een directere correlatie met de onderliggende grondstof dan andere.

Energiefutures & CFD’s

Futureshandel bepaalt de waarde van olie, gas, aardolie en kolen. Deze grondstoffen worden verhandeld op wereldwijde energiebeurzen, zoals de Chicago Mercantile Exchange (CME).

Het kopen van energiefutures biedt een manier om deel te nemen aan de energiemarkt, maar de complexiteit ervan kan het voor beginners uitdagend maken.

Aan de andere kant vertegenwoordigen energie-CFD’s een contractuele overeenkomst tussen jou en een effectenmakelaar, wat het een gebruiksvriendelijkere manier maakt om te handelen. Bovendien volgen de meeste energie-CFD’s de prijs van energiefutures van de onderliggende markten.

Tip: Uranium kan niet worden verhandeld als future. Beleggers kunnen echter wel blootstelling krijgen aan de nucleaire energiesector via uraniumaandelen.

Energie-ETF’s

Exchange-traded funds (ETF’s) zijn passieve beleggingsinstrumenten die de prijs van een groep activa volgen. Sommige ETF’s volgen de futuresprijs van een grondstof, terwijl anderen, zoals het Energy Select Sector SPDR Fund (XLE), bestaan uit een mandje van aandelen in energiebedrijven.

Tip: Beleggen in een energie-ETF kan beleggers snel gediversifieerde blootstelling bieden aan de sector van energiegrondstoffen.

Energie-aandelen

Energie-aandelen bieden een handige en relatief goedkope manier van beleggen. Door aandelen te kopen in bedrijven die energiegrondstoffen ontginnen of verwerken, krijgt men een indirecte blootstelling aan de energiemarkt.Hoewel de correlatie met de onderliggende energieprijzen minder direct kan zijn dan bij het kopen van futures of CFD’s, zijn andere kenmerken van aandelen, zoals dividenduitkeringen, vaak aantrekkelijk voor beleggers.

Zijn energiegrondstoffen een goede belegging?

Hoewel het op het eerste gezicht eenvoudig lijkt, kan het nauwkeurig voorspellen van prijsbewegingen uitdagend zijn. Het vereist een consistente strategie, diepgaand begrip van hoe grondstoffenmarkten werken en een zorgvuldige afweging van factoren die de prijzen van grondstoffen beïnvloeden.

Risico’s van handelen in energiegrondstoffen

Hoewel alle vormen van beleggen risico’s met zich meebrengen, staan markten voor energiegrondstoffen bekend om hun hoger risicoprofiel in vergelijking met veel andere activaklassen, waaronder obligaties en blue-chip aandelen.

Markten voor energiegrondstoffen vertonen ook relatief hoge prijsvolatiliteit wat inhoudt dat de prijzen binnen korte periodes sterk kunnen schommelen. Deze volatiliteit kan leiden tot emotioneel beleggen en het voortijdig sluiten van posities die uiteindelijk winstgevend hadden kunnen zijn.

Energietoevoer en -prijzen worden ook sterk beïnvloed door geopolitieke gebeurtenissen, die overigens moeilijk te voorspellen zijn.

Landen die fungeren als netto-exporteurs van energiegrondstoffen werken over het algemeen samen om hun rendement te optimaliseren, terwijl netto-importeurs beleid implementeren dat gericht is op het waarborgen van energiezekerheid.

Het is essentieel om bij het nastreven van financiële vrijheid een effectieve handelspsychologie te ontwikkelen die rekening houdt met deze risico’s.

Alternatieve energiebeleggingen

Succesvol beleggen vereist het vermogen om markttrends te herkennen, waaronder de verschuiving naar hernieuwbare energie. Hoewel deze overgang een potentieel risico vormt voor beleggers in traditionele energiebronnen, biedt het ook kansen voor nieuwkomers in de sector.

ETF’s, zoals het iShares Global Clean Energy ETF, kunnen een handige en kosteneffectieve manier bieden om te beleggen in grondstoffen en tegelijkertijd bij te dragen aan een maatschappelijke transitie.

Conclusie

De energiemarkt bevindt zich momenteel in een overgangsperiode, wat waarschijnlijk zal leiden tot een verdere toename van prijsvolatiliteit. Afhankelijk van je risicoprofiel en beleggingshorizon kan deze volatiliteit zowel een risico als een kans zijn.

Voor wie overweegt te handelen in energiegrondstoffen is een dieper inzicht in de marktdynamiek en vooruitzichten van elke energiegrondstof essentieel om beleggingsdoelen te kunnen bereiken.

Bezoek de eToro Academy om meer te weten te komen over energiegrondstoffen.

Quiz

FAQ’s

- Wat betekenen hogere prijzen van energiegrondstoffen voor aandelenkoersen?

-

Verhoogde energiekosten kunnen de winstmarges van bedrijven onder druk zetten, vooral als zij niet in staat zijn om deze kosten door te berekenen aan consumenten via hogere prijzen. Dit kan op zijn beurt invloed hebben op de waarderingen van aandelenkoersen.

Stijgende brandstofprijzen kunnen ook leiden tot een stijging van de Consumptieprijsindex (CPI), die wordt gebruikt om inflatie in de bredere economie te meten. Als een stijgende CPI resulteert in verhoogde rentetarieven door centrale banken, kan dit ook schadelijk zijn voor de waardering van aandelen.

Over het algemeen zijn hogere rentetarieven gecorreleerd met een verminderde totale vraag in de economie.

- Wat is energiezekerheid en hoe wordt het beheerd?

-

Het Internationale Energie Agentschap (IEA) definieert energiezekerheid als “de continue beschikbaarheid van energiebronnen tegen een betaalbare prijs”. Het IEA is een onafhankelijke intergouvernementele organisatie, bestaande uit 31 lidstaten, die beleidsaanbevelingen, analyses en gegevens verstrekt over de wereldwijde energiesector.

Op nationaal niveau hebben landen instanties opgericht, zoals het Amerikaanse Department of Energy, om direct in te grijpen in markten en beleid te beïnvloeden om een betrouwbare energievoorziening te waarborgen.

- Wat is het verschil tussen de ‘spotprijs’ en de ‘futuresprijs’?

-

De spotprijs verwijst naar de prijs voor directe betaling en levering van een grondstof, zoals olie. Daarentegen is de futuresprijs de overeengekomen prijs voor levering en betaling op een toekomstige datum.

Deze mededeling is uitsluitend bedoeld voor informatieve en educatieve doeleinden, en mag niet worden beschouwd als beleggingsadvies, persoonlijke aanbeveling, of een aanbod van of verzoek tot het kopen of verkopen van financiële instrumenten.

Dit materiaal is opgesteld zonder rekening te houden met de beleggingsdoelstellingen of financiële situatie van een specifieke ontvanger, en is niet opgesteld in overeenstemming met de wettelijke en reglementaire vereisten ter bevordering van onafhankelijk onderzoek. Verwijzingen naar prestaties in het verleden of in de toekomst van een financieel instrument, index of een verpakt beleggingsproduct zijn geen betrouwbare indicator voor toekomstige resultaten en mogen niet als zodanig worden opgevat.

eToro geeft geen verklaring of garantie en aanvaardt geen aansprakelijkheid met betrekking tot de juistheid of volledigheid van de inhoud van deze publicatie.