Innhold

Store aktører i finansverdenen

Hvordan fungerer aksjemarkedet?

Risiko og feil å unngå når du investerer

Hvordan velger du den beste megleren for deg?

Hvordan kan jeg holde meg oppdatert på nyheter i aksjemarkedet?

De senere årene har stadig flere fått øynene opp for aksjehandel. Det er dog mange som ikke helt er klar over hvordan de kommer i gang og hva aksjer og aksjemarkedet egentlig er. Hvordan fungerer aksjemarkedet, hva er aksjemarkedet egentlig og hvor starter du når du vil investere i aksjer? Dette er viktige spørsmål enhver ny investor bør stille seg, og i denne artikkelen tar vi for oss aksjemarkedet for dummies og gir deg en grundig veiledning i hvordan du kommer i gang.

Hva er en børs?

Aksjemarkedet går gjerne under definisjonen børs, et begrep du med stor sannsynlighet har hørt om tidligere. Så hva er børs, og hvorfor er børsen så viktig for investorer?

En børs er helt enkelt en organisert markedsplass, der investorer – både kjøpere og selgere – kan investere i verdipapirer, slik som aksjer og obligasjoner, og andre varer. Det er helt enkelt gjennom børsene aksjehandlene foregår. Det skal imidlertid nevnes at de aller fleste benytter seg av meglere, som eToro, ved investeringer, de handler ikke direkte gjennom børsene. Det er allikevel børsene og de tilgjengelige verdipapirene her som ligger til grunn for investeringene som gjøres.

I dag finnes det flere børser på verdensbasis, og også i Norge har vi en egen børs – Oslo Børs – med over 250 norske selskaper i skrivende stund. Det er dog i utlandet de største børsene er å finne, og hovedsakelig i USA, som har hele 13 forskjellige børser. New York Stock Exchange er den største i verden, og deretter følger NASDAQ, som en god nummer to.

Alle kan investere i børsnoterte selskap, både nybegynnere innen trading så vel som profesjonelle investorer. Det er mange måter å gjøre det på, men de fleste benytter seg av meglere eller plattformer, slik som eToro.

Hva er aksjemarkedets rolle?

Aksjemarkedet har flere roller i samfunnet, men det er hovedsakelig tre aspekter å fokusere på. Det gagner økonomien, det gagner selskapene og det gagner de som har lyst til å investere.

Næringslivet og det offentlige

Næringslivet og offentligheten har et unikt samspill. Næringslivet sikrer arbeidsplasser, utvikler produkter og tjenester og bidrar til stabil økonomi i form av skatter og avgifter. Det offentlige på sin side stiller med rettferdige vilkår, og legger til rette for at bedriftene kan utvikle konseptene sine.

Det er dette unike samspillet som speiler seg i børsene. Alle som investerer i aksjer eller indekser, investerer i en liten del av det aktuelle selskapet eller markedet. Med andre ord kjøper de eierandeler. De inkluderte selskapene får på sin side mer kapital til å drive bedriften sin fremover og å utvikle konseptene sine, og du kan – om du investerer rett – få avkastning på investeringene dine og være med selskapene på deres videre reise mot vekst.

Det økonomiske aspektet

I dag er børsene en integrert del av samfunnet og er med på å styre både nasjonal økonomi og verdensøkonomien for øvrig. I Norge, for eksempel, vil oljeprisen og svingningene i markedsprisen på oljen gi en indikator på hvordan landet som helhet ligger an økonomisk, rett og slett fordi oljen er en så stor del av økonomien vår og flere av de større norske selskapene driver med olje, som Equinor.

Et organisert aksjemarked kan dessuten bidra til større etterspørsel etter selskaper, større konkurranse selskapene imellom, bedre arbeidsvilkår, flere arbeidsplasser og en potensiell økonomisk vekst. Helt enkelt er det nesten utenkelig å leve i en børsfri verden i dag, slik samfunnene er bygget opp.

Store aktører i finansverdenen

Selv om aksjemarkedene i dag er en integrert del av samfunnet, er det mange aktører med i bildet for å få dem til å fungere så bra som de gjør. Hovedsakelig er det seks aktører, eller ledd om du vil, som bidrar til flyten i børsene verden over, og som ny investor bør du sette deg inn i alle aktørenes rolle for å bedre forstå hvordan aksjemarkedet fungerer.

Utstedere

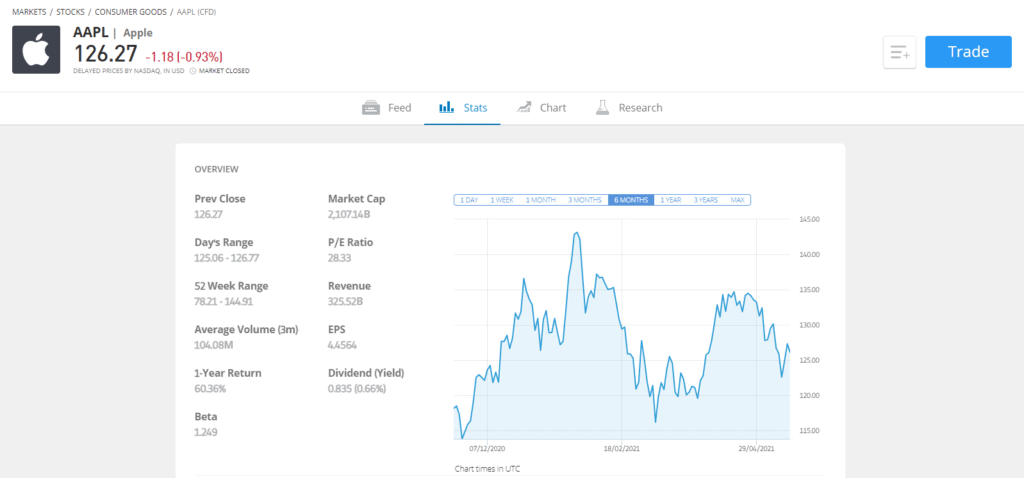

Det første leddet som sørger for at børsene går rundt, er de såkalte utstederne, altså de som gjør aksjer tilgjengelig for investorer. Dette er myndighetsorganer eller aller helst selskapene selv, og typiske eksempler på store utstedere er Netflix og Apple.

Investorer

Aksjemarkedet ville ikke gått rundt uten mennesker som kjøper og selger de tilgjengelige aksjene. Derfor er investorene selv viktige for børsene. Investorene er deg og meg – rett og slett alle som ønsker å investere i verdipapirer slik som aksjer og obligasjoner. Det gjør de via plattformer som eToro og via meglere.

Mellommenn

De såkalte mellommennene bidrar til å gjøre aksjehandler mulig. De kan være børsene selv, meglere eller plattformer som tilbyr kjøp og salg av aksjer og indekser. Disse mellommennene gjør prosessen enklere og forståelig for alle involverte – både selskapene selv og de som ønsker å investere.

Uavhengige offentlige myndigheter

Det er viktig at regler følges og at presise rammeverk eksisterer når kapital investeres. Her kommer de offentlige uavhengige myndighetene inn i bildet. De passer på at alle investeringer og at alle parter holder seg til reglene, og i Norge er Finanstilsynet et slikt organ.

Sentrale institusjoner

Sentrale institusjoner har en viktig rolle i aksjemarkedet og på børsene. Hvilke organer som er innblandet avhenger av hvilke børser det er snakk om, men her i landet er Norges Bank en viktig bidragsyter. På andre, internasjonale børser kan andre aktører være involvert, slik som Deloitte og Ey.

Ratingbyråer

Et ratingbyrå gir en vurdering av selskapene, noe som kan påvirke aksjeverdien på markedet. Dette er et godt hjelpemiddel for investorer, da du får et innblikk i kredittverdigheten til selskapene du vurderer å investere kapital i. De tre største ratingbyråene på verdensbasis er Standard & Poor’s, Moody’s, og Fitch Ratings, som gir verdifull informasjon til deg som vurderer å investere.

Hvordan fungerer aksjemarkedet?

Vi har vært inne på hva aksjemarkedet er, hva som er hensikten bak børsene og hvem som får børsene til å gå rundt. Allikevel er det mer å sette seg inn i før du investerer i aksjemarkedet, og det kanskje viktigste spørsmålet å få svar på, er hvordan aksjemarkedet faktisk fungerer. Så hvordan fungerer aksjer?

Når selskapene selv har utstedt de aksjene de vil selge på børs, står investorer fritt til å investere i disse. De kan kjøpe eierandeler, altså aksjer, og selge dem eller lukke plasseringen om de ikke lenger ønsker aksjene. Dermed fungerer investorene både som kjøpere og selgere av aksjer og indekser.

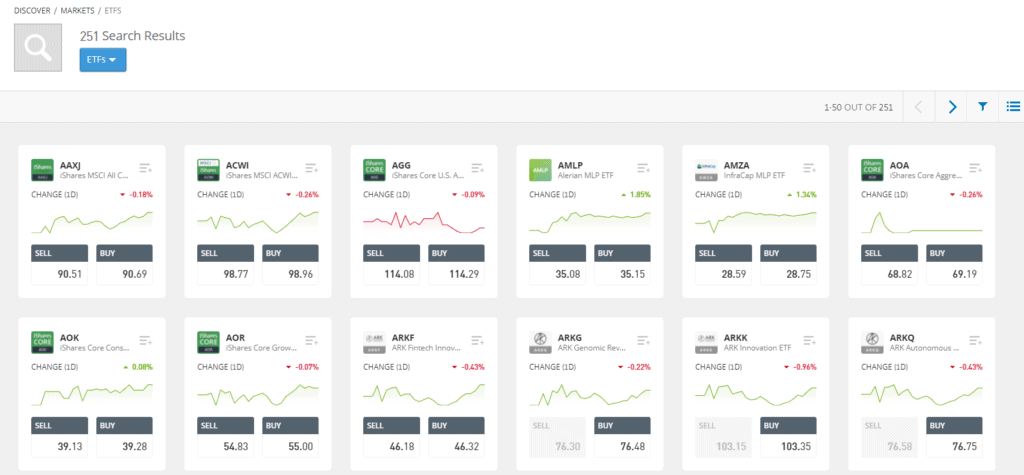

Alle kjøp og salg går gjennom tredjeparter, såkalte meglere, som gjennomfører de aktuelle investeringene på dine vegne. eToro fungerer som en slik megler, og via plattformen vår kan du plassere CFD-handler og investere i aksjer og indekser, investere i ETF-er, kryptoaktiva, valuta, råvarer og mer.

Nedenfor finner du noen viktige ord det kan være verdt å merke seg om du vurderer å investere i aksjemarkedet.

Valuta: En valuta definerer ethverts lands offisielle myntenhet, og valutaer er også viktig i aksjemarkedet – faktisk blant de største finansielle markedene i verden. De vanligste valutaene inkluderer EUR (euro) og USD (amerikanske dollar) og GBP (britiske pund). Her til lands er det NOK (norske kroner) som er gjeldende. Når du gjennomfører valutahandler, spekulerer du i endringer mellom ulike valutaer og håper på den måten å få avkastninger på investeringene du gjør.

Andeler: Andeler er et annet ord for aksjer og indikerer at du kjøper en eierandel av et selskap. Selskapene selv utsteder aksjer som investorer kan kjøpe og investere i, og hvorvidt ordet aksje eller andel brukes, vil variere. Derfor kan det lønne seg å gjøre seg kjent med begge begrepene, selv om aksjer nok er det vanligste, så unngår du misforståelser.

UCIT/ETF: UCIT eller ETF er det samme, og det eneste som skiller begrepene fra hverandre, er hvor i verden de brukes. Normalt brukes ETF i USA og UCIT i Europa. På godt norsk kalles det imidlertid bare et børsnotert fond. Et børsnotert fond er helt enkelt en samling verdipapirer, som aksjer, råvarer og obligasjoner, som handles på børs, akkurat slik du handler enkeltaksjer eller indekser.

Indekser: Indekser måler verdiutviklingen til et spesifikt utvalg av aksjer og selskaper. Investerer du i en indeks, investerer du altså ikke i ett konkret selskap, men sprer investeringen din over flere selskaper innad i det aktuelle markedet. Indeksene kan basere seg på ulike sektorer eller geobaserte forhold, blant annet teknologimarkedet eller helsesektoren. Den største indeksen på verdensbasis er S&P 500, en indeks over de 500 største selskapene i USA, mens det i Norge er OBX-indeksen som er den største.

CFD: CFD-er er en måte å investere på, der du får stor fleksibilitet og effektive løsninger. Ved CFD-investeringer investerer du ikke selv i aksjene eller indeksene, men får de samme mulighetene for å spekulere i markedene og derav få avkastning. Heller enn å selv investere, inngår du en kontrakt med en tredjepart, slik som eToro, som investerer for deg. Når du vil trekke investeringen din, er det du og eToro som gjør opp for differansen dere imellom.

Futures: Futures er en kontrakt vedrørende kjøp og salg av verdipapirer i fremtiden. Prisen er satt på forhånd. I kontrakten som signeres, er det fastsatt hvilke verdipapirer det skal investeres i, når handelen skal finne sted og hvor mye kapital som skal investeres. Slike handler foregår over børs.

Obligasjoner: Når du kjøper aksjer, kjøper du eierandeler i det spesifikke selskapet. Kjøper du obligasjoner, låner du heller ut pengene dine til selskapene du investerer i, altså oppretter dere et slags gjeldsbrev. Obligasjoner kommer gjerne med lavere risiko enn tradisjonelle aksjeinvesteringer, men det betyr ikke at de er helt risikofrie. På samme måte som at risikoen er lavere, er dog også muligheten for avkastning lavere enn ved aksjeinvesteringer.

Eksotiske derivater: Derivater er mer komplekse verdipapirer, og eksotiske derivater er en undergruppe blant derivatene. De brukes i både aksjehandel og valutahandel, og det som gjør de spesielle er at de er avledet av ett eller et flertalls underliggende verdipapirer. På den måten er gevinsten satt, og fortjenesten kan alt være bestemt avhengig av hvordan aksjekursen er på tidspunktet der plasseringen lukkes.

Risiko og feil å unngå når du investerer

Stadig flere velger å investere, men det er viktig å huske at investeringer aldri kommer helt uten risiko. Ved å sette deg godt inn i hvilke risikoer som finnes – og å forsøke å styre unna dem – kan du imidlertid minimere eventuelle tap og få større sannsynlighet for avkastning på investeringene dine.

Volatilitet

Volatilitet er et viktig begrep å merke seg i investeringssammenheng. Volatiliteten indikerer nemlig svingningene i aksjemarkedet, og svingningene er det mange av. Høy volatilitet indikerer at aksjens verdi opplever store svingninger, mens lav volatilitet indikerer at verdien holder seg stabil. Flere faktorer påvirker aksjenes volatilitet, inkludert store hendelser innad i selskap eller finansverden, geopolitiske hendelser og kunngjøringer.

Gjør derfor alltid grundige undersøkelser av selskapenes historikk, se på statistikk og følg aktivt med i nyhetsbildet. Da får du med deg alt som potensielt kan gi større volatilitet og økt risiko.

Valutarisiko

Valutakurser svinger også, og den virkelige risikoen oppstår når to ulike valutaer opplever endringer i verdien dem imellom. Har et selskap base i flere land, med flere valutaer, kan slike svingninger i valutakursene også påvirke aksjekursene deres.

Varerisiko

Alle varer og sektorer kommer med risikoer. For eksempel vil det alltid være usikkert hvor mye olje vi finner på norsk sokkel i fremtiden, noe som kan påvirke aksjekursen hos oljeselskapene. Dette gjelder dog for alle typer varer: både kornprodukter, elektrisitet, teknologi og alt annet det investeres i.

Renterisiko

Renter er et relevant begrep i lånsammenheng, men rentenes verdi kan også påvirke aksjekurser og markeder for øvrig. Et eksempel er at et selskap du investerer i har lån. Justeres renta opp, vil lånebeløpet bli større. Det kan gjøre selskapet mer ustabilt, økonomisk, og kan gi aksjene deres høyere volatilitet, altså større svingninger.

Transaksjonsrisiko

Fra du investerer til du stenger plasseringen din, vil aksjene du investerer i garantert oppleve svingninger. Hvor stor denne svingningen er, og hvordan det påvirker investeringen din, varierer imidlertid. Dette er transaksjonsrisikoen – altså de endringene som kan forekomme fra du kjøper en aksje til du selger den igjen. Dette er spesielt kritisk ved valutahandel, der ulike valutaer er i spill. Valutaer endres nemlig opp mot hverandre stadig vekk, og på samme måte som det kan gi stor avkastning, kan det også gi store tap.

Hva er din investorprofil?

Å investere er enkelt, men før du setter i gang er det mye du bør tenke gjennom for å bedre lykkes med investeringene dine. Det kanskje viktigste du kan gjøre er å kartlegge din egen investorprofil. Hvilken type investor ønsker du å være, og hva er ditt endelige mål?

En investors mål er i aller høyeste grad å sitte igjen med avkastning. Men det er flere måter å greie det på. Det finnes flere typer investorprofiler, og det finnes ingen fasit på hvordan du best går frem. Nedenfor finner du mer informasjon om de vanligste måtene å investere på i dag.

Den konservative investoren

Investorer med en langsiktig tidshorisont, har som mål å sitte igjen med en solid avkastning etter lang tid, gjerne etter 20 til 30 år. De har is i magen, og lar seg ikke skremme av enkelte år med nedgang. Tanken er at de på sikt, ved å følge strategien de har satt seg, vil sitte igjen med en større avkastning når tidshorisonten er over. Derfor velger de mer stabile markeder uten for høy volatilitet.

Den moderate investoren

Den moderate investoren tar større risikoer, og kan plassere kapitalen sin i markeder med større volatilitet. Målet deres er å finne den hårfine balansegangen mellom risiko og fornuft, og på den måten sitte igjen med en avkastning til slutt.

Den aggressive investoren

Den aggressive investoren satser gjerne i markedene med høy volatilitet i håp om at strategiske investeringer til riktig tid, skal gi dem stor avkastning. De er villig til å tape mer på veien mot de store avkastningene, og kjenner gjerne aksjemarkedet godt.

Uansett hvilken type investor du identifiserer deg med, er det viktig å ha et sunt forhold til egen økonomi. Ikke invester mer enn du har råd til å tape. Husk at markeder svinger, vær realistisk i valgene du tar og sett mål som det faktisk er mulig å nå.

Hvordan velger du den beste megleren for deg?

Før du investerer, er det viktig å velge rett megler og plattform basert på strategien din. Men hvordan finne den beste aksjeplattform?

Uavhengig av behov, bør du alltid velge en plattform med gode guider og informasjon lett tilgjengelig, slik at det blir enklere for deg å komme i gang. De bør også ha nyttige hjelpesider og vennlig, profesjonell kundeservice. En seriøs megler gir deg tilgang til informasjon om markedene, kommer med nyhetsoppdateringer så du kan holde deg oppdatert på det som skjer i finansverden og i aksjemarkedene og tilbyr hjelpemidler og funksjoner for å forbedre brukeropplevelsen din.

Et slikt nyttig verktøy er CopyTraderTM på eToro. Funksjonen lar deg kopiere andre suksessfulle investorers investeringer. På den måten får du et unikt innblikk i andre investorers måte å tenke på, og selve kjøpsprosessen effektiviseres. Du velger helt enkelt hvilken investor du vil kopiere, og når vedkommende gjør investeringer, vil kapitalen du har gjort tilgjengelig for denne funksjonen fordeles proporsjonalt på de aksjer eller i de indekser vedkommende investerer i.

Hvordan kan jeg holde meg oppdatert på nyheter i aksjemarkedet?

For å gjøre gunstige investeringer, er det vesentlig å følge med på alt som skjer i aksjemarkedet og i finansverden generelt. I dag finnes det heldigvis mange måter å gjøre dette på, og finansnyheter er gjerne samlet på ett og samme sted, så det blir lettere for deg å finne informasjonen du søker. Ved å alltid følge med, er det lettere å forutse eventuelle svingninger i markedene eller annet som kan påvirke måten du bør investere kapitalen din på.

Hvordan starte med aksjer?

Vi har nå sett nærmere på aksjemarkedet og hvordan det fungerer, men mange lurer også på hvordan de egentlig starter å investere i aksjer for nybegynnere. Selve handelen er veldig enkel, men før du kommer så langt, er det visse tips til aksjehandel du bør ta med deg i ermet for å sikre at du gjør så relevante og gode investeringer som mulig.

Ha en variert portefølje

Det kanskje viktigste du kan gjøre om du vil starte med aksjer, er å investere på tvers av markeder og selskaper. Å investere all kapitalen din på ett og samme sted er nemlig svært risikabelt, og kan gi store tap om aktuelt selskap eller sektor opplever en negativ utvikling. Ved å investere i aksjer på flere forskjellige områder, skaper du en balanse, slik at enkelte av selskapene du investerer i kan oppleve nedgangstider uten at det påvirker deg i for stor grad.

Ta i bruk en strategi

Du bør aldri investere etter magefølelsen, men utvikle en strategi og holde deg til den. Sett deg et realistisk mål og en tidshorisont, og gjør grundige analyser av hvilke selskap og markeder det lønner seg å investere i.

Følg med på finansnyhetene

Alt som foregår innad i finansverden påvirker aksjekursene, og derfor må du følge aktivt med på alle annonseringer og kunngjøringer fra selskapene selv, så vel som samfunnsrelaterte hendelser som kan ha en innvirkning på aksjemarkedene. Følg med på eToros oppdateringer, og les økonominyheter på daglig basis, så er du sikker på å ikke gå glipp av noe.

Bruk Take Profit og Stop Loss-funksjoner

Take Profit-funksjonen gjør at plasseringen din lukkes når en viss avkastning er nådd, og Stop Loss-funksjonen gjør at plasseringen lukkes ved en viss tapsgrense. Med andre ord kan du ved å bruke disse funksjonene finne den perfekte balansegang mellom eventuelle tap og avkastning, slik at du hindrer større tap enn du selv går med på.

Gjør deg kjent med investeringer på eToro

På eToro kan du opprette en såkalt demokonto, der investorer kan gjøre investeringer med virtuelle penger. Med andre ord kan du gjøre deg kjent med aksjemarkeder og selskaper, hvordan du best går frem når du investerer og utvikle en god investeringsstrategi – før du faktisk investerer egne penger.

Konklusjon

Begreper som børs og aksjemarked kan virke overveldende for ferske investorer, men vi håper denne artikkelen har gitt deg mer klarhet i aksjemarkedet for nybegynnere. Aksjemarkedet er en vesentlig del av samfunnet i dag, og stadig flere velger å investere i aksjer og indekser med håp om fortjeneste på sikt.

Vurderer du å gjøre det samme, er det enkelt å komme i gang. Husk bare å gjøre egne analyser og holde deg oppdatert på finansnyheter. Kartlegg hvilken investortype du er, legg en strategi og hold deg til den. Ved å gjøre dette sikrer du viktig kunnskap om selskap og markeder du investerer pengene dine i og får en ukomplisert opplevelse, helt enkelt. Benytt deg gjerne også av tilgjengelige verktøy, som CopyTraderTM, for et unikt innblikk i andre investorers måte å investere kapital på.

Registrer deg på eToro for å lære mer om aksjemarkedet.

Denne informasjonen er kun ment for utdanningsformål og må ikke tolkes som investeringsrådgivning, personlig anbefaling, et tilbud om, eller anmodning om å kjøpe eller selge noen finansielle instrumenter.

Dette materialet er utarbeidet uten hensyn til spesifikke investeringsmål eller økonomisk situasjon, og er ikke utarbeidet i samsvar med de juridiske og regulatoriske kravene for å fremme uavhengig studie. Ikke alle de finansielle instrumentene og tjenestene det refereres til tilbys av eToro, og eventuelle referanser til tidligere resultater for et finansielt instrument, indeks eller et pakket investeringsprodukt er ikke, og bør ikke tas som en pålitelig indikator på fremtidige resultater.

eToro gir ingen representasjon og påtar seg ikke ansvar for nøyaktigheten eller fullstendigheten av innholdet i denne veiledningen. Forsikre deg om at du forstår risikoen ved handel før du plasserer kapital. Aldri risiker mer penger enn du er villig til å tape.