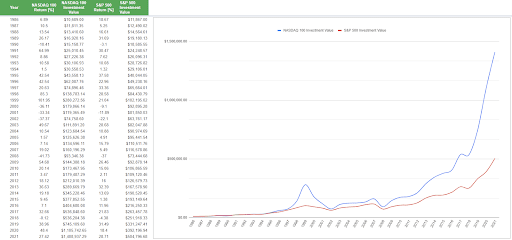

Hadde du investert 10 000 dollar i S&P 500 i 1986, ville du hatt omtrent 504 796 dollar i dag*. Det er en avkastning på nesten 5000 %. Slett ikke verst! Men hvis du hadde gjort det samme med NASDAQ 100 (som ble lansert i 1986), ville du i stedet ha fått 1 408 937 dollar [i begge tilfeller forutsatt at du hadde reinvestert alt utbytte]. Det er nesten 14 000 % for den samme tidsperioden. Men du ville ha betalt en pris som ikke bare handler om penger for disse bedre resultatene, nemlig enorm volatilitet.

NASDAQ 100, som er et godt bilde på «vekst», har langt mer markante topper og bunner enn S&P 500.

Tidligere resultater er ikke en indikasjon på fremtidige resultater.

Og nettopp dette er litt av det som tiltrekker «vekstinvestorer». Velger du de riktige selskapene, vil vekstinvesteringer til slutt gi deg langt høyere avkastning. Men da trenger du is i magen for å komme deg gjennom nedgangstidene.

Hva er vekstinvestering?

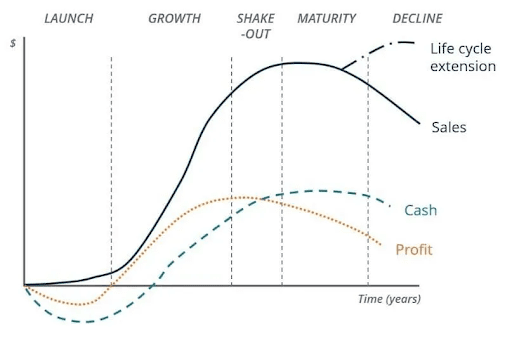

Virksomheter har en tendens til å følge samme livssyklus når det gjelder å skape inntekt, gevinst og generere kontantstrømmer:

- Først prøver de å finne kunder. I denne fasen (oppstart) vil de vanligvis tape penger. Hvis de finner noen kunder og noen investeringer (eller lån) slik at de kan fortsette, vokser de. Slike selskaper kaller vi nyoppstartede selskaper.

- I den andre fasen (vekst) vil de prøve å skalere opp driften. Hvis de lykkes med det, kan inntektene vokse svært raskt, og senere i denne fasen kan de til og med bli lønnsomme – generere kontantstrøm.

- I den neste fasen (Shake-Out) vokser virksomheten raskt, men ikke like raskt som tidligere. Før eller siden vil selskapet slite med å finne nye måter å vokse på.

- I den nest siste fasen (modenhet) gjør selskapet hva det kan bare for å holde på status quo. Det er vanligvis i denne fasen selskapet begynner å utbetale utbytte, som belønning til investorene, siden det er vanskelig å oppnå økning i aksjekursen.

- Og til sist (nedgang) begynner virksomhetene å krympe, før den til slutt må sette kroken på døren. Det kan ta flere år, eller til og med tiår. Men noen ganger skjer det forbausende fort.

«Vekstinvestering» (i offentlige markeder) har en tendens til å fokusere på selskaper et sted mellom fase to og tre. Disse selskapene trenger ikke å være teknologiselskaper! Historiske vekstindustrier gjennom tiårene har vært blant annet: bilindustrien, strøm, vann og telefon, og til og med teppelegging. Men nå til dags er de ofte teknologivirksomheter, siden de raskt kan skalere opp driften samtidig som de opprettholder eller forbedrer profittmarginene sine, dvs. at det er mye vanskeligere å ekspandere en ikke-teknologibedrift som f.eks. en hotellkjede, siden det krever enormt mye kapital å kjøpe eiendom og ansette alle dem som kreves for å drive disse hotellene. Mens et teknologiselskap, for eksempel et mobilspillstudio, bare trenger å gjøre appene sine tilgjengelig i nye markeder.

Hvis du klarer å finne et godt selskap til en god pris, kan vekstinvestering være en virkningsfull måte å øke investeringsavkastningen på. Rask vekst i virksomheten blir til rask vekst i aksjekursen. En virksomhet med høy margin vil ha store ekstra midler tilgjengelig for å akselerere vekst, kjøpe tilbake aksjer eller spare til en regnværsdag. Men slike selskaper kan også være utrolig risikable. Spesielt de som er nærmest den venstre siden av livssyklusen (se diagrammet ovenfor). Det er ikke avgjort at et selskap med enorm inntekstvekst en dag vil bli lønnsomt, og små feil kan ødelegge selskaper som fortsatt befinner seg på startstadiet. Markedet har det med å forvente eksplosiv vekst, og derfor vil ethvert tegn på at ting går saktere gjøre investorene bekymret.

Vekst kontra verdiinvestering

Du hører ofte folk i finansmiljøet snakke om verdiaksjer kontra vekstaksjer. Dette kan være misvisende. Gjennom årene har definisjonen av “verdi” utviklet seg, slik at det nå finnes en rekke underkategorier. Men i de enkleste versjonene kan du definere hver av dem som:

Verdi: Virksomheter der aksjeprisen gir god valuta for pengene, fordi den er under virksomhetens rettferdige verdi.

Vekst: Virksomheter som øker inntekt og/eller gevinst svært raskt, og der dette forventes å fortsette.

En bedrift kan være både en verdi- og en vekstinvestering. Dette er ganske vanlig i fallende markeder. Det er sjeldnere i vedvarende stigende markeder Når markedet stiger flere år på rad, kan det hende du må nøye deg med «vekst til en rimelig pris», selv om investeringer med god verdi kan være å finne fra tid til annen.

Oppsummert

Vekstinvestorer investerer vanligvis i yngre virksomheter hvis inntekt og gevinst forventes å vokse raskere enn den gjennomsnittlige markedsdeltakeren. I denne kategorien er det et bredt spektrum av selskaper. Fra virksomheter som bare er noen år gamle og enda ikke har fått gevinst, til virksomheter verd flere milliarder dollar. Volatiliteten knyttet til disse investeringene, er ofte høyere enn i ikke-vekstområder. Noen ganger mye høyere.

Yngre selskaper med mindre fartstid kan være svært risikable investeringer. Men noen ganger kan de også bli det neste tiårets FAANG. Det er enhver vekstinvestors drøm. Men det betyr ikke at du skal skulke unna leksene!

Denne kommunikasjonen er utelukkende til informasjons- og utdanningsformål og skal ikke tolkes som investeringsråd, personlig anbefaling eller et tilbud om eller, eller anmodning om, å kjøpe eller selge finansinstrumenter. Dette materialet er utarbeidet uten å ta spesifikke hensyn til mottakerens investeringsmål eller økonomiske situasjon, og er ikke utarbeidet i henhold til de juridiske og tilsynsmessige kravene om fremming av uavhengig forskning. Enhver henvisning til tidligere eller fremtidige resultater for et finansinstrument, en indeks eller et pakket investeringsprodukt utgjør ikke, og skal ikke tolket som, en pålitelig indikator på fremtidige resultater. eToro gir ingen garantier og påtar seg intet ansvar for nøyaktigheten eller fullstendigheten til innholdet i denne publikasjonen.